- Was ist ein Kredit?

- So funktioniert unser Ratenkredit Vergleich

- Schnell und einfach zum günstigen Zins

- Wofür werden Kredite aufgenommen?

- Voraussetzungen für einen Kredit

- Gibt es einen Kredit ohne SCHUFA?

- Wie hoch sind aktuell die Kreditzinsen?

- Was kostet ein Kredit?

- So erhalten Sie bessere Zinsen

- FAQ zum Ratenkredit Vergleich

Was ist ein Kredit?

Bei einem Ratenkredit oder Konsumentenkredit leihen Sie sich Geld von einem Kreditgeber, meistens von einer Bank. Den Betrag zahlen Sie in einem bestimmten Zeitraum zurück. Dazu vereinbaren Sie eine konkrete Kreditsumme, die Höhe der Ratenzahlungen und die Höhe der Kreditzinsen. Zinsen sind der Preis, den Sie für das Leihen von Geld zahlen.

Ratenkredite haben in den meisten Fällen eine Obergrenze. Bei einigen Banken liegt diese bei 50.000 € oder 75.000 €, bei anderen Banken bei 100.000 €. Das geliehene Geld kann entweder zur freien Verwendung oder für einen bestimmten Zweck, z. B. als Autokredit, genutzt werden.

Bei einem Ratenkredit gelten somit folgende Prinzipien:

- Ein Kreditgeber leiht Ihnen Geld.

- Sie erhalten einen festgelegten Betrag und zahlen diesen plus Zinsen zurück.

- Die Rückzahlung geschieht mit festgelegten Raten und in einem bestimmten Zeitraum.

Die besten Ratenkredite im Vergleich

Die Zinsen für einen Kredit schwanken je nach Anbieter um mehrere Prozent. Mit steigenden Zinsen erhöhen sich auch die Kreditkosten, dabei kann es zu Differenzen von einigen hundert Euro kommen. Folgende Tabelle zeigt die besten fünf aktuellen Zinsangebote für einen 20.000 €-Kredit mit einer Laufzeit über 84 Monate aus unserem Ratenkredit Vergleich. Angegeben wird jeweils der beste Zweidrittelzins für Kredite mit freier Verwendung. Das ist der Kreditzins, den zwei Drittel der künftigen Darlehenskunden, mit denen es zum Vertragsabschluss kommt, nach Einschätzung des Anbieters voraussichtlich bekommen werden.

Top 5 Kreditzinsen: Die besten Zinsen für einen Kredit über 20.000 € (Laufzeit 84 Monate)

| Anbieter | Effektiver Jahreszins | Monatsrate | Kreditkosten |

|---|---|---|---|---|

1. | swkbank | 5,89 % | 289,65 € | 4.330,60 € |

2. | DKB | 6,39 % | 294,19 € | 4.771,96 € |

3. | PSD Bank hannover | 6,46 % | 294,83 € | 4.765,72 € |

4. | Wüstenrot | 6,56 % | 295,74 € | 4.842,16 € |

5. | ING | 6,58 % | 295,92 € | 4.857,28 € |

Quelle: Ratenkredit Vergleich, Vergleich.de, Stand: 15.04.2025

In wenigen Schritten zum Kredit: So funktioniert unser Ratenkredit Vergleich

Es dauert nur wenige Minuten, um bei der Bank Ihrer Wahl eine Anfrage über unseren Kreditvergleich zu stellen. Hier zeigen wir Ihnen Schritt für Schritt, wie Sie Ihren Kredit berechnen und wie die Kreditanfrage abläuft:

- Geben Sie die erforderliche Kreditsumme, die gewünschte Laufzeit und den Verwendungszweck in die Eingabemaske ein.

- Jetzt wird Ihnen eine Liste mit Angeboten angezeigt, die zu Ihren Eingaben passen. Der niedrigste Zinssatz steht oben.

- Zu jedem vorgeschlagenen Kredit in der Liste werden Ihnen als Zusatzinformation weitere Details und der Zweidrittelzins angezeigt. Dieser beschreibt die Konditionen, die zwei Drittel aller Kreditnehmer erhalten.

- Zusätzlich können Sie in den Filter weitere bevorzugte Merkmale Ihres Kredites eingeben. Dazu gehören z. B. die Möglichkeit zu einer kostenlosen Sondertilgung oder eine Sofort-Auszahlung des Betrages.

- Haben Sie sich für ein Angebot entschieden, klicken Sie auf den Button „In 7 Minuten zum Angebot“.

- In der folgenden Antragstrecke geben Sie Informationen zu Ihrem Familienstand, Ihren Ausgaben, Ihrem Einkommen und Ihrer beruflichen Situation. Dann folgen Angaben zu bereits bestehenden Krediten und Ihrer Bankverbindung.

- Nun sehen Sie das konkrete und auf Ihre Angaben zugeschnittene Angebot. Der „zur Kreditauszahlung“-Button bringt Sie zu der gewählten Bank, bei der Sie Ihren Kreditantrag abschließend stellen.

- Die Antragstellung ist in vielen Fällen komplett online möglich. Dazu besteht die Möglichkeit Unterlagen wie Ihren Verdienstnachweis direkt hochzuladen.

Nach einer abschließenden Bonitäts- und Legitimationsprüfung durch die Bank wird Ihnen der Betrag auf Ihrem Konto gutgeschrieben.

Der Ratenkredit Vergleich enthält alle wichtigen Angaben

Unser Ratenkredit Vergleich präsentiert Ihnen eindeutige Angebote, die auf Ihre konkrete Situation abgestimmt sind. Grundlage dafür sind Ihre Angaben. Wie Ihr persönlicher Kreditzins letztendlich ausfällt, hängt von unterschiedlichen Faktoren ab – Laufzeit, Kredithöhe und Ihre persönliche Bonität spielen dabei eine Rolle.

Sie sehen im Kreditvergleich alle wichtigen Informationen auf einen Blick.

- monatliche Rate: Dieser Betrag zeigt an, wie viel Sie für die eingegebene Kreditsumme regelmäßig zurückzahlen, um den Kredit in der gewünschten Laufzeit zu begleichen.

- effektiver Jahreszins: Beim effektiven Jahreszins sind, anders als beim Sollzins, bereits alle Zusatzkosten, die bei der Vergabe eines Ratenkredits entstehen, miteingerechnet.

- Gesamtbetrag: Diese Summe entspricht den gesamten Kreditkosten, also dem Nettodarlehensbetrag, dem effektiven Jahreszins und eventuellen Sonderleistungen, wie zum Beispiel einer Restschuldversicherung, die beim Abschluss des Ratenkredits auf Sie zukommen. Der Gesamtbetrag spiegelt die Summer wider, die Sie der Bank tatsächlich zurückzahlen müssen, und bietet damit einen guten Anhaltspunkt beim Vergleich der Angebote.

- Informationen zum Anbieter: Hier werden einige Aspekte des Anbieters dargestellt, die Ihnen weitere Anhaltspunkte zur Bewertung des Angebotes liefern.

- Fragen zum Angebot: Sie können die angegebene Telefonnummer wählen, um weitere Auskünfte zum Angebot einzuholen und Fragen zu stellen.

- Ihr Kreditantrag: Sie bestimmen, ob Ihnen das konkrete Kreditangebot per Post oder als E-Mail zugeschickt werden soll, oder ob Sie es direkt herunterladen und ausdrucken.

Mit dem Kreditvergleich schnell und einfach zum günstigen Zins

Mit unserem Ratenkredit Vergleich wird die Suche nach einem günstigen Ratenkredit ganz einfach. Sie können sich Klarheit über die Finanzierungsbedingungen verschaffen, tagesaktuelle Zinsen der Kredite vergleichen und mit wenigen Klicks einen günstigen Online-Kredit beantragen.

Vorteile beim Online-Ratenkredit Vergleich

- Vergleichen Sie verschiedene Angebote und Konditionen und finden Sie so den Ratenkredit, der am besten zu Ihrer finanziellen Situation passt.

- Stellen Sie Ihre Kreditanfrage bequem von zu Hause aus, ohne auf Öffnungszeiten oder Bearbeitungszeiten der Bank Rücksicht nehmen zu müssen.

- Die Antragstellung ist bei vielen Banken vollständig online möglich.

- Profitieren Sie bei unserem Ratenkredit Vergleich von exklusiven Sonderkonditionen und besonderen Angeboten.

- Unser Kreditvergleich ist für Sie kostenlos, unverbindlich und SCHUFA-neutral.

Lassen Sie Profis für sich arbeiten

Die Daten, die Sie in unseren Ratenkredit Vergleich eingeben, werden an unseren Kooperationspartner weitergeleitet. Hier überprüft ein erfahrener Kreditberater, ob der von Ihnen ausgewählte Kredit tatsächlich der Beste für Sie ist. Ist dies nicht der Fall, unterbreitet der Kreditberater Ihnen einen Alternativvorschlag. Es reicht also aus, wenn Sie den Ratenkreditantrag einmal ausfüllen. Sie erhöhen Ihre Chancen auf einen günstigen Ratenkredit nicht, indem Sie über unseren Ratenkredit Vergleich mehrere Kreditkonditionen abfragen.

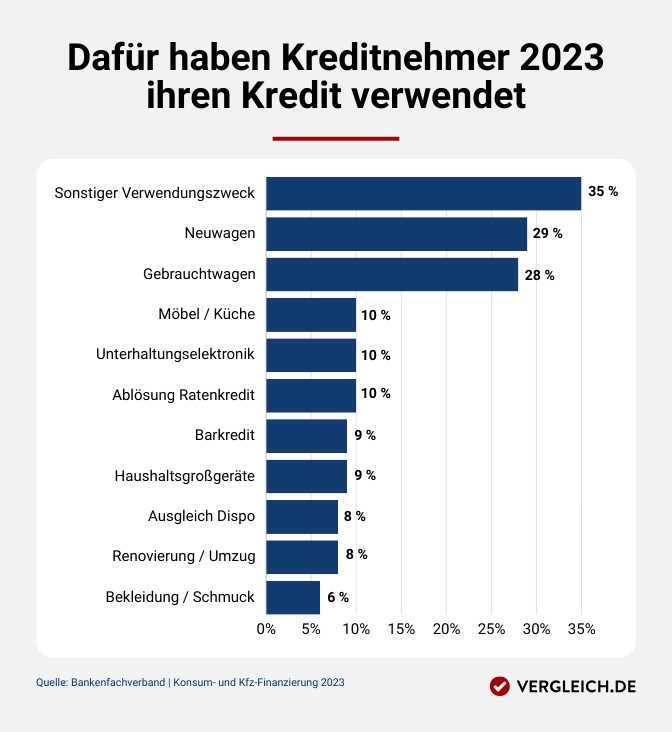

Kredit aufnehmen: Wofür werden Kredite aufgenommen?

Die Gründe, einen Kredit aufzunehmen, sind vielfältig. In der Mehrheit geht es um eine Autofinanzierung: 47 % aller Kredite werden für den Kauf eines Neu- oder Gebrauchtwagens aufgenommen. Weitere häufige Gründe sind der Kauf von Möbeln (12 %), von Unterhaltungselektronik und Computern (9 %) sowie die Nutzung als Bargeld (9 %).

- BildbeschreibungDafür haben Kreditnehmer 2024 ihren Kredit verwendet

Verwendungszweck prozentualer Anteil Sonstiger Verwendungszweck 32% Gebrauchtwagen 26% Neuwagen 21% Möbel / Küche 12% Unterhaltungselektronik 9% Barkredit 9% Haushaltsgroßgeräte 8% Ausgleich Dispo 8% Renovierung / Umzug 8% Ablösung Ratenkredit 7% Bekleidung / Schmuck 6% Quelle: Bankenfachverband | Marktstudie 2024 Konsumfinanzierung

Mit günstigem Ratenkredit einen alten Kredit umschulden

Hohe Kreditzinsen bei Altverträgen sind keine Seltenheit. Deshalb ist es wichtig, dass Sie Ihre laufenden Kreditverträge regelmäßig überprüfen und alte Kredite bei zu hohen Kosten umschulden. Eine Umschuldung macht auch dann Sinn, wenn Sie mehrere Ratenkredite bedienen müssen. Diese können Sie dann zu einem neuen günstigen Ratenkredit zusammenfassen. Wie hoch die Zinsersparnis durch Umschuldung letztendlich ausfällt, hängt von mehreren Faktoren ab.

- Höhe der Restschuld

- noch verbleibende Kreditlaufzeit

- Zinsunterschied zwischen altem und neuem Kreditzins

In der Regel erhebt die Bank für Verträge, deren Laufzeit noch mehr als 6 Monate beträgt, eine Strafgebühr, die sogenannte Vorfälligkeitsentschädigung. Trotzdem kann sich eine Umschuldung lohnen, wenn die Summe der Ersparnis durch den günstigeren Ratenkredit größer ist als die Kosten der Vorfälligkeitsentschädigung.

Mit Ratenkredit teuren Dispokredit ablösen

Der Dispokredit ist der teuerste Kredit, den eine Bank vergibt. Sobald Sie Ihr Girokonto überziehen, werden Ihnen pro Tag Zinsen auf den Minusbetrag berechnet, die am Ende des Quartals auf Ihrem Konto verrechnet werden. Die sogenannten Dispozinsen können je nach Bank bis zu über 14 % betragen und sind damit sehr hoch. Der Dispokredit sollte deshalb nur in Ausnahmefällen genutzt werden. Kommen Sie dauerhaft nicht aus den roten Zahlen auf Ihrem Girokonto, ist ein Ratenkredit die günstigere Alternative. Mit unserem Online-Ratenkredit Vergleich können Sie sich speziell Angebote für die Umschuldung eines Dispokredits anzeigen lassen. Klicken Sie dazu einfach bei der Auswahl „Verwendung“ auf den Menüpunkt „Ausgleich Girokonto“.

Welche Voraussetzungen muss ich für einen Kredit erfüllen?

Damit Sie den im Kreditvergleich gewählten Kredit auch erhalten, sollten Sie einige grundsätzliche Voraussetzungen erfüllen. Das sind:

- Wohnsitz und Konto in Deutschland

- Mindestalter von 18 Jahren

- Kreditwürdigkeit: ausreichendes Einkommen, um die Raten zahlen zu können, und eine positive Bewertung durch die SCHUFA

Um diese Voraussetzungen der Bank gegenüber belegen zu können, reichen Sie einige für den Kredit relevante Unterlagen ein. Dazu gehören z. B. eine Kopie Ihres Personalausweises und Kontoauszüge. Wie viele und welche Unterlagen für einen Kredit nötig sind, entnehmen Sie unserer Checkliste.

Gibt es einen Kredit ohne SCHUFA?

Ja, einige spezialisierte Anbieter vergeben einen Kredit ohne SCHUFA. Es handelt sich dabei um einen „Schweizer Kredit“, der von Geldinstituten vergeben wird, die sich in vielen Fällen in der Schweiz oder in Liechtenstein befinden. Unter bestimmten Voraussetzungen vergeben diese ausländischen Banken ein Darlehen ohne Abfrage bei der SCHUFA. Zu den Voraussetzungen gehört z. B. ein fester Arbeitsplatz. Das bedeutet, ganz ohne Einkommensnachweis geht es auch hier nicht. Allerdings müssen Sie mit hohen Zinsen rechnen, da diese Banken von einem hohen Ausfallrisiko ausgehen.

Bei deutschen Banken werden Sie dagegen keinen Kredit ohne SCHUFA und ohne Einkommensnachweis erhalten, denn sie sind gesetzlich verpflichtet, vor der Kreditvergabe die Bonität ihres Kunden zu überprüfen. Dazu wird zum einen das Einkommen herangezogen, da es wesentlichen Einfluss auf die Zahlungsfähigkeit hat. Zum anderen erkundigt sich die Bank bei einer Auskunftei wie der SCHUFA nach der Zuverlässigkeit bei Zahlungen in der Vergangenheit. Gibt es dort negative Einträge, sinken die Chancen auf einen Kredit.

Wie hoch sind aktuell die Kreditzinsen?

Die Kreditzinsen befanden sich lange auf einem niedrigen Niveau, sind dann seit dem Sommer 2023 gestiegen und sind jetzt langsam wieder am Sinken. Je nach der Kredithöhe und der Laufzeit sind Zinsen unter 6 % möglich. Folgende Tabelle zeigt günstige Zinsen bei unterschiedlichen Kreditbeträgen im April 2025.

Aktuelle Kreditzinsen

Kreditsumme | Verwendungszweck | Laufzeit | günstiger Effektivzins |

|---|---|---|---|

3.000 €-Kredit | ohne | 84 Monate | 6,39 % |

5.000 €-Kredit | ohne | 84 Monate | 6,39 % |

10.000 €-Kredit | ohne | 84 Monate | 5,89 % |

20.000 €-Kredit | ohne | 84 Monate | 5,89 % |

Quelle: Vergleich.de, Ratenkredit Vergleich, Stand: 15.04.2025

Die Tabelle zeigt den Zwei-Drittel-Zins, also die Zinskonditionen, die zwei Drittel aller Kreditnehmer bei diesem günstigen Angebot erhalten.

Beim Ratenkredit Vergleich achten Sie am besten auf den effektiven Jahreszins. Dieser enthält alle anfallenden Kosten, die Ihnen berechnet werden. Dagegen gibt der Sollzins nur die Kosten an, die Sie für die Leihe selbst zahlen – ohne weitere Faktoren wie z. B. Kontoführungsgebühren oder einen Zuschlag für eine besonders lange Laufzeit.

Was kostet ein Kredit?

Die Kreditkosten sind sehr unterschiedlich und hängen sowohl von der kreditgebenden Bank als auch von den individuellen Anforderungen des Kunden ab. So führt eine längere Laufzeit in den meisten Fällen zu höheren Zinskosten, wie folgende Tabelle zeigt. Sie stellt beispielhaft die Kosten für einen 5.000 €-Kredit mit unterschiedlichen Laufzeiten dar.

Kreditkosten für einen 5.000 €-Kredit

Kreditsumme | Laufzeit | Effektivzins | Kreditkosten |

|---|---|---|---|

5.000 €-Kredit | 48 Monate | 6,39 % | 659,68 € |

5.000 €-Kredit | 72 Monate | 6,39 % | 1.001,92 € |

5.000 €-Kredit | 84 Monate | 6,39 % | 1.178,20 € |

Quelle: Vergleich.de, Ratenkredit Vergleich, Stand: 15.04.2025

Bei der kürzeren Laufzeit kostet der Kredit etwas mehr als 600 €, während er bei der längeren Laufzeit fast 1.200 € kostet.

So erhalten Sie bessere Zinsen im Ratenkredit Vergleich

Die von der Bank aufgerufenen Kreditzinsen werden zu einem großen Teil von den individuellen Rahmenbedingungen des Kunden beeinflusst. Hier finden Sie sechs Faktoren, mit denen Sie bei fast allen Banken die Zinsen und damit die Kreditkosten senken können.

Der richtige Verwendungszweck

In der Regel ist ein zweckgebundener Kredit günstiger, da bei einem möglichen Zahlungsausfall das erworbene Produkt als Sicherheit für die Bank dient. Zweckgebundene Kredite wie ein Autokredit oder eine Baufinanzierung dürfen allerdings nur für den Erwerb des vereinbarten Produkts verwendet werden. Wenn es sich bei Ihrer Kreditanfrage um Geld für die Autofinanzierung, eine Umschuldung oder um Anschaffungen für die eigenen vier Wände handelt, sollten Sie in unserem Kreditvergleich den entsprechenden Verwendungszweck angeben, um von einem günstigen Ratenkredit zu profitieren.

Bei der Kreditaufnahme für einen neuen Laptop, TV oder Smartphone können Sie hingegen auf die Angabe des Verwendungszwecks verzichten. In der Regel erhalten Sie für die Anschaffung von Konsumgütern keine günstigeren Zinsen.

Ein zweiter Kreditnehmer

Grundsätzlich gilt: Stellen zwei Personen einen Kreditantrag, verringert dies das Risiko der Bank durch einen Zahlungsausfall Geld zu verlieren. Denn beide Personen sind für die Rückzahlung des Ratenkredites verantwortlich. Gleichzeitig steigt das Einkommen, das für die Berechnung der Zinsen herangezogen wird, weil die Einnahmen beider Personen addiert werden. Das bedeutet für Sie: Beantragen Sie einen Kredit gemeinsam mit einem Verwandten oder einem Freund, wird Ihnen in der Regel ein besserer Zinssatz angeboten als bei einem einzigen Antragsteller.

Verzicht auf Zusatzoptionen beim Ratenkredit

Beim Vergleich der angebotenen Ratenkredite können Sie Zusatzoptionen wie eine Ratenpause oder die Möglichkeit zu Sondertilgungen auswählen. Das ist damit gemeint:

- Mit einer Ratenpause können Sie für 1 Monat mit der regelmäßigen Rückzahlung aussetzen.

- Bei einer Sondertilgung zahlen Sie einen Teil des Kredites außerplanmäßig in einer größeren Summe zurück.

Beide Optionen können praktisch sein, wenn Sie sie nutzen wollen. Allerdings sind sie nicht umsonst, sie erhöhen Ihre Kreditkosten. Verzichten Sie auf diese Möglichkeiten, kann sich das in bessere Zinsen auswirken.

- Sicherheiten

Sicherheiten reduzieren das Risiko des Kreditgebers, weil er im Ernstfall auf diese Sicherheiten zurückgreifen kann. Als Sicherheiten werden von Banken z. B. Immobilien, Fahrzeuge, wertvolle Gegenstände oder Erspartes anerkannt.

- Überprüfung der SCHUFA-Daten

Es lohnt sich, regelmäßig die über Sie bei der SCHUFA gespeicherten Daten zu überprüfen. Denn es kann vorkommen, dass veraltete oder falsche Informationen Ihren SCHUFA-Score verschlechtern. Sie dürfen einmal im Jahr Ihre Daten kostenlos bei der SCHUFA abfragen. Diese SCHUFA-Selbstauskunft enthält alle für eine Kreditvergabe relevanten Daten. Sollten Sie dort Fehler finden, können Sie die SCHUFA auffordern, diese zu korrigieren.

Ein Bürge

Beantragen Sie einen Kredit mit Bürgen, kann das zu niedrigeren Zinsen führen. In diesem Fall bürgt eine andere Person für die vertragsgemäße Rückzahlung des Kredites. Der Bürge ist dann verpflichtet für Sie einzuspringen, falls Sie die Monatsraten nicht mehr zahlen können. Ein Bürge ist auch für Personen hilfreich, die wegen einer negativen SCHUFA-Bewertung Schwierigkeiten haben einen Kredit zu bekommen.

Je höher die Darlehenssumme, desto höher ist der Kreditzins. Wollen Sie Ihre eigene Immobilie modernisieren, renovieren oder anbauen, empfehlen wir Ihnen ab einer Summe von 50.000 € den Kredit über unseren Baufinanzierung Vergleich aufzunehmen. Hier erhalten Sie trotz hoher Kreditsummen niedrige Zinsen, lange Laufzeiten und Sondertilgungsoptionen.

Die wichtigsten Fragen zum Ratenkredit Vergleich

- Wann ist ein Ratenkredit sinnvoll?

Ein Ratenkredit ist dann sinnvoll, wenn Sie eine bestimmte Summe benötigen, z. B. für eine Anschaffung oder eine Reparatur, und Ihre Einkommensverhältnisse so sind, dass Sie die Rückzahlung des Kredites in der festgelegten Laufzeit leisten können. Größere Investitionen, wie der Kauf einer Immobilie, werden fast immer über Kredite finanziert.

Was ist eine Restschuldversicherung?

Mit einer Restschuldversicherung sichern Sie sich ab, falls Sie den Kredit wegen Krankheit oder Arbeitslosigkeit nicht mehr zurückzahlen können. In diesen Fällen springt die Versicherung ein. Aus Sicht der Verbraucherzentrale ist eine Restschuldversicherung aber nicht immer sinnvoll, denn häufig sind Risiken ausgeschlossen. So zahlen viele Versicherer z. B. bei Arbeitslosigkeit nur, wenn es sich um einen festen Arbeitsvertrag handelt. Außerdem ist diese Versicherung sehr teuer und erhöht Ihre Kreditkosten. Sie lohnt sich vor allem bei sehr hohen Kreditsummen mit langen Vertragslaufzeiten wie etwa bei einer Immobilienfinanzierung.

Was ist der Unterschied zwischen Ratenkredit und Dispokredit?

Ein Dispokredit ist ein Kredit, den Ihnen Ihre Bank für das Girokonto gewährt. Er ist auf eine maximale Höhe festgelegt und Sie können ihn nach Bedarf nutzen. Die Rückzahlung geschieht nicht in regelmäßigen Raten, sondern so wie es Ihre finanziellen Verhältnisse gerade zulassen. Das hört sich erst einmal praktisch und unkompliziert an. Aber Sie zahlen sehr hohe Dispozinsen, die mehr als 10 % betragen können. Damit ist ein Dispokredit deutlich teurer als ein Ratenkredit.

Wie unterscheiden sich Rahmenkredit und Ratenkredit?

Bei einem Rahmenkredit gewährt Ihnen die Bank einen Kredit innerhalb eines bestimmten Kreditrahmens. Allerdings wird Ihnen der vereinbarte Betrag nicht wie bei einem Ratenkredit ausgezahlt, sondern Sie selbst bestimmen, wann Sie wieviel innerhalb des Rahmens abrufen. Die Rückzahlung erfolgt in flexiblen Raten. Zinsen zahlen Sie immer nur für die konkret geliehene Summe. Der Zinssatz liegt beim Rahmenkredit ziemlich genau zwischen teuren Dispozinsen und günstigen Kreditzinsen.