10.000 € investieren – so gehen Sie vor!

Auf Ihrem Girokonto oder Sparbuch liegt Ihr Geld zwar warm und trocken, bringt Ihnen jedoch kaum mehr Rendite ein als im Sparstrumpf unter der Matratze. Was also tun, wenn mit Erspartem oder einer Erbschaft der Grundstock für das eigene Vermögen oder die Altersvorsorge gelegt werden soll? Lesen Sie hier, welche Anlagestrategie am besten zu Ihnen und Ihren Zielen passt.

Geld sicher investieren: Machen Sie 10.000 € Schritt für Schritt zu einer gewinnbringenden Anlage

Schritt 1: Tilgen Sie Ihre Verbindlichkeiten!

Dispozinsen oder Kreditkartenschulden kosten Sie in der Regel mehr, als Ihnen eine Geldanlage an Zinsen erwirtschaftet. Bringen Sie Ihren Schuldenstand daher zunächst auf Null.

Schritt 2: Legen Sie einen Notgroschen zur Seite

Experten empfehlen etwa drei Netto-Monatsgehälter auf einem Tagesgeldkonto anzulegen, das Ihnen zu jeder Zeit einen flexiblen Zugriff ermöglicht.

Schritt 3: Legen Sie Ihr Investitions-Budget fest

Fragen Sie sich: Auf welche Summe kann ich (wie lange) verzichten? Sind es die gesamten 10.000 €, die Sie anlegen können? Der „Notgroschen“ auf dem Tagesgeldkonto darf bereits als Teil Ihrer Investition betrachtet werden.

Schritt 4: Wählen Sie Ihre Anlagestrategie – Sicherheit vs. Rendite

Welches Ziel wollen Sie – bis wann – erreichen und welches Risiko sind Sie bereit zu tragen? Die Antworten auf diese Grundsatzfragen entscheiden über die gewählte Portfolio-Variante.

Schritt 5: Wählen Sie konkrete Angebote aus

Hierzu gehören die Eröffnung von Tagesgeld- und/oder Festgeldkonten bei entsprechenden Banken sowie die Auswahl infrage kommender Aktien, ETFs & Co.

Schritt 6: Legen Sie das Geld an

Ob 10.000 € oder nur einen Teil davon: Überweisen Sie nun das Geld auf die ausgewählten Anlagekonten.

- Schritt 7: Ruhig bleiben …

Reagieren Sie keinesfalls überstürzt, wenn sich zum Beispiel Aktienkurse nicht erwartungsgemäß entwickeln. Eine kritische Prüfung Ihres Portfolios, vor allem hinsichtlich Ihrer Gewichtung von Sicherheit und Anlagerisiko, macht allenfalls alle paar Monate Sinn. Empfehlenswert ist ein Mal pro Jahr.

Für welche Form der Geldanlage interessieren Sie sich?

Festgeld Vergleich

Tagesgeld Vergleich

Depot Vergleich

Girokonto Vergleich

Welche Grundregeln sollte ich bei der Geldanlage beachten?

Sie fragen sich: Wie lege ich 10.000 € optimal an? Sie suchen eine Geldanlage-Möglichkeit mit einer Top-Rendite, hoher Sicherheit und flexibler Liquidität? Träumen Sie weiter! Für alle Anlagetipps gilt: Eine seriöse Investition erfüllt maximal zwei dieser drei Faktoren. Daher gilt: Fragen Sie sich, auf welchen Sie am ehesten verzichten können.

Die höchste Rendite erhalten Sie in risikoreichen Anlageformen – die meiste Sicherheit bieten unterdessen vergleichsweise renditeschwache Investment-Lösungen.

Optimalerweise setzen Sie schlussendlich auf einen ausgewogenen Mix Ihres Portfolios und passen diesen an, sobald Sie erste (positive) Erfahrungen auf dem Finanzmarkt gesammelt haben.

Weitere wichtige Grundregeln für eine sichere Investition lauten …

- Langer Atem zahlt sich aus! Laut Erhebungen des Deutschen Aktieninstituts haben Anleger, die Ihr Geld mindestens 15 Jahre an der Börse haben arbeiten lassen, schlussendlich noch nie Verluste verbucht.

- Alles auf Rot? Bitte nicht! Setzen Sie stattdessen auf verschiedene Anlageformen sowie unterschiedliche Produkte um das Risiko von Verlusten zu senken.

- Gebühren vergleichen lohnt sich! Denn: Jeder Cent, den Sie an laufenden Kosten sparen, steigert Ihre Rendite.

Geldanlage mit Strategie: Finden Sie das passende Portfolio

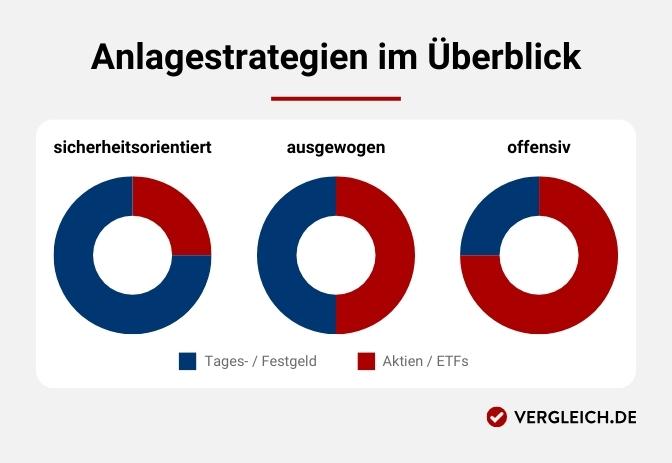

Entscheiden Sie, ob Sie Ihre 10.000 € sicherheitsorientiert, ausgewogen oder offensiv anlegen möchten.

- Ein sicherheitsorientiertes Portfolio setzt auf die Investition von 25 % in Aktien. Bei einer Gesamtinvestition von 10.000 € sprechen wir also von 2.500 €. Die restlichen 7.500 € liegen unterdessen auf einem Tagesgeldkonto (mit maximaler Flexibilität) oder sind als Festgeld angelegt (mit besserer Rendite). Toll für Anfänger!

- Das ausgewogene Portfolio besteht jeweils zur Hälfte aus einer renditereichen und einer sicheren Anlageform. Bei der Investition von 10.000 € bedeutet das, dass Sie 5.000 € auf einem (sicheren) Tages- oder Festgeldkonto deponieren und die verbleibenden 5.000 € beispielsweise in (risikoreiche, aber renditestarke) Aktien investieren.

- Mit einem offensiven Portfolio gehen Sie höhere Risiken ein, werden jedoch auf lange Sicht meist mit deutlich höheren Renditen belohnt. Damit das klappt, ist allerdings ein wenig Erfahrung gefragt, daher ist ein offensives Portfolio eher nichts für Geldanlagen-Neulinge. Ein langer Anlagehorizont ist nötig. Ein Beispiel: Wollen Sie insgesamt 10.000 € investieren, legen Sie lediglich 2.500 € als Fest- oder Tagesgeld an, 7.500 € in Aktien.

Wie sich 10.000 € anlegen lassen: Ihre Möglichkeiten im Überblick

Wie 10.000 Euro anlegen? Derzeit häufig genutzte Investments für 10.000 € im privaten Bereich sind:

Wie kann ich 10.000 € in Festgeld anlegen?

Festgeld, auch Termingeld genannt, wird für einen bestimmten, zuvor fixierten Zeitraum (i. d. R. ab 3 Monaten) und mit festem Zinssatz auf einem Festgeldkonto angelegt. Bedingung für die Eröffnung eines Festgeldkontos ist ein Referenzkonto, von dem aus Geld für die Festgeldanlage ein- und ausgezahlt werden kann. Wie der Name vermuten lässt, haben Sie während der Laufzeit der Festgeldanlage keinerlei Zugriff auf das angelegte Geld. In seltenen Fällen ist eine vorzeitige Auflösung möglich, jedoch nicht ohne Zinsverlust.

Festgeld Vergleich

Vorteile von Festgeld:

- Kontoeröffnung schnell und einfach

- in der Regel keine Abschluss- oder Kontoführungsgebühren

- geringer Zeitaufwand

- vergleichsweise hohe und schwankungsfreie Festgeldzinsen

- gute Planungssicherheit

- EU-weit geschützt durch gesetzliche Einlagensicherung. Im Falle einer Bank-Insolvenz ist Ihr Geld (bis 100.000 €) garantiert sicher!

Nachteile von Festgeld:

- Ihr Geld ist erst nach der Anlagedauer wieder verfügbar

- geringe oder keine reale Rendite, wenn man die Inflation einrechnet

- konstanter Zinssatz: Sie profitieren nicht von möglicherweise steigenden Zinssätzen

Wie kann ich 10.000 € in Tagesgeld anlegen?

Ein Tagesgeldkonto bieten die meisten Banken mittlerweile meist automatisch mit der Eröffnung eines Girokontos an. Zur Eröffnung ist in der Regel lediglich ein Wohnsitz in Deutschland vonnöten. Der Hauptvorteil der Geldanlage auf einem Tagesgeldkonto besteht in der täglichen Verfügbarkeit Ihres Geldes. Zudem kann das Tagesgeldkonto alternativ auch nach und nach bespart werden.

Tagesgeld Vergleich

Vorteile von Tagesgeld:

- i. d. R. flexibler Zugriff

- flexible Laufzeit – jederzeit kündbar

- keine zusätzlichen Abschluss- oder Kontoführungsgebühren

- Neukunden profitieren häufig von Prämien, Zinsgarantien oder Sonderzinssätzen

- Einlagensicherung

Nachteile von Tagesgeld:

- tägliche Zinssatzschwankungen, daher nach dem Aktionszeitraum schlecht kalkulierbar

- einige Banken legen Maximaleinlagegrenzen fest

- geringe oder keine reale Rendite, wenn man die Inflation einrechnet

Je nachdem bei welcher Bank Sie sind, variiert die Zinsausschüttung Ihres Tagesgeldkontos und erfolgt demnach entweder monatlich, quartalsweise, halbjährlich oder jährlich. Je häufiger die Ausschüttung, umso mehr profitieren Sie vom Zinseszinseffekt und freuen sich so über eine höhere Rendite.

Wie kann ich 10.000 € in ETFs anlegen?

Die Abkürzung ETF steht für „Exchange-Traded Fund“. Hierbei handelt es sich also um einen sogenannten Indexfond, der an der Börse gehandelt wird. Durch eine Investition in ETFs legen Sie Ihr Geld in Aktien an, ohne diese tatsächlich zu kaufen.

Vorteile von ETFs:

- schneller, unkomplizierte Kauf und Verkauf über Online-Broker

- auch für kleinere Anlagesummen geeignet

- passiv verwaltet = geringe Gebühren (003–0,7 % des Fondsvermögens)

- kein Ausgabeaufschlag durch den Erwerb von Fondsanteilen

- große Anbieter-Konkurrenz = viele Aktionsangebote für Käufer

- ETFs gelten als Sondervermögen, sind daher bei Insolvenz geschützt

Nachteile von ETFs:

- Risiko von Wertverlust

- Arbeitet die Fondsgesellschaft mit einem Tauschpartner zusammen, ist das angelegte Geld bei einer Insolvenz dieses Partners gefährdet. Dies betrifft – laut der europäischen Vorschriften zur Regulierung von Investmentfonds – jedoch maximal 10 % des gesamten Fondsvermögens.

- Bei ETFs, die in fremden Währungen gelistet werden, können Wechselkursschwankungen den Wert Ihrer Geldanlage verringern.

Wie kann ich 10.000 € in Aktien anlegen?

Zur Definition: Eine Aktie ist ein Anteil eines börsennotierten Unternehmens, beziehungsweise einer Aktiengesellschaft (AG). Als Aktionär erwerben Sie mit Ihrer Geldanlage demnach einen Teil des unternehmerischen Grundkapitals – und dieses fällt und steigt mit dem Erfolg des jeweiligen Unternehmens. Gut zu wissen: Den jeweiligen Aktienkurs bestimmen Prognosen, also lediglich Annahmen, wie sich ein Unternehmen in der Zukunft entwickeln wird. Bereits vage Gerüchte über volle Auftragsbücher reichen daher oft bereits aus, um den Kurs einer Aktie nach oben schnellen zu lassen.

Für den Handel von Wertpapieren benötigen Sie ein Depot. Günstige Angebote und alle weiteren Informationen finden Sie in unserem Depot Vergleich.

Vorteile von Aktien:

- Nervenkitzel pur! Steigt der Kurs, steigt der Wert Ihrer Aktie und damit Ihr möglicher Gewinn bei einem Verkauf.

- Bereits innerhalb kurzer Zeit sind hohe Gewinne möglich. Bei längerfristigen Investitionen winkt eine hohe Rendite.

- Aktionäre profitieren darüber hinaus evtl. von Dividenden, also sozusagen einer laufenden Ausschüttungsrendite der jeweiligen Investition.

- Als Mitinhaber eines Unternehmens haben Sie zudem ein Stimmrecht auf der Hauptversammlung.

- Liquidität: Aktien können kurzfristig wieder zu Geld gemacht werden.

Nachteile von Aktien:

- Bei Fonds: Verwaltungsgebühren in Höhe von rund 1,5–2 % Ihres Fondsvermögens

- Bei Fonds: Ausgabeaufschlag in Höhe von 5 % und mehr beim Kauf

- In Krisenzeiten drohen hohe Verluste bis zur Wertlosigkeit Ihrer Aktien.

- zeitintensiv: Die Kursentwicklung sollte laufend verfolgt werden, um größere Verluste zu vermeiden.

- keine Planungssicherheit

- Auf realisierte Kursgewinne fällt die Abgeltungssteuer an.

Wie kann ich 10.000 € in Crowdinvesting / Crowdfunding anlegen?

Was kann man schon mit 10.000 € machen, wenn es um Immobilien geht? Man kann zum Beispiel in Crowdinvesting anlegen. Die Idee: Viele Menschen investieren in den Erwerb einer Immobilie und erhalten jeweils Eigentumsanteile. Dank hoher Nachfrage auf dem Immobilienmarkt profitieren Sie hier derzeit von bis zu 5–12 % Zinsen im Jahr, bei Vertragslaufzeiten von 1–5 Jahren.

Aktuelle Angebote für Crowdinvesting im Bereich Immobilien finden Sie in unserem Crowdinvesting Vergleich.

Eine weitere Möglichkeit ist das Crowdinvesting oder Crowdfunding in ein junges, aufstrebendes Unternehmen, bzw. Start-up, im Rahmen dessen Sie sich ebenfalls einen festen Zinssatz oder mögliche Anteile zukünftiger Gewinne sichern. Die Laufzeit beträgt in der Regel 5–10 Jahre. Kommt es während dieser Zeit zu einem „Exit“, also einem gewinnbringenden Verkauf des Unternehmens, profitieren Sie als Crowdinvestor natürlich ebenfalls. Kurzum: Bei dem richtigen Riecher für aufkommende Trends winken hier tatsächlich Top-Renditen, das Risiko ist jedoch hoch.

Vorteile von Crowdinvest/ Crowdfunding:

- schnelle und einfach Registrierung über entsprechende Plattformen

- Invest bereits ab kleineren Geldbeträgen möglich

- im Bereich Immobilien: vergleichsweise hohe Renditen

Nachteile von Crowdinvest/ Crowdfunding:

- Viele Start-ups scheitern früh – somit droht der Verlust Ihres angelegten Geldes.

- Sie sind Miteigentümer ohne Mitspracherecht.

- vergleichsweise lange Kapitalbindung beim Crowdinvest in aufstrebende Unternehmen = mangelnde Liquidität

- Totalverlustrisiko

Welche Möglichkeiten habe ich außerdem, 10.000 Euro anzulegen?

Geldanlage in Sachwerte: Alles auf Gold!

Ob in Form von Schmuck, Münzen oder Goldbarren: Gold gilt von jeher als eine der sichersten Anlagearten. Jedoch schwankt der Wert einer Unze Gold.

Vorteile:

- Wertbeständig durch Seltenheit = kein kompletter Wertverfall zu erwarten

- Ihre Anlage ist wortwörtlich „greifbar“

- schneller, einfacher Verkauf jederzeit möglich

Nachteile:

- Schwankungen im Goldkurs verringern die Planungssicherheit

- Frage der sicheren Lagerung verursacht eventuell laufende Kosten, z.B. die Miete eines Bankschließfaches

- keine Zinsen, keine Dividenden. Gewinn allein aus dem Verkauf möglich

Geldanlage in Kunst: Szenekenner sind gefragt!

Ein gutes Gespür für das Außergewöhnliche brauchen Sie unterdessen beim Investieren in Kunstgegenstände aller Art. Ob Gemälde, Fotos oder Skulpturen – wer die Kunstszene liebt und versteht, kann hier so manchen Euro machen. Meistens ist jedoch Geduld gefragt, denn viele Künstler gelangen erst nach ihrem Tod zu entsprechendem Ruhm. Wohl dem, der daher auf ein Kunstwerk setzt, dessen Anblick ihm während all der Zeit tatsächlich Freude macht.

Vorteile der Geldanlage in Kunstgegenstände:

- Sie umgeben sich mit schönen Dingen und sammeln – mit etwas Glück – steigende Werte an

- Selten: Ein Zufallsfund macht Sie von jetzt auf gleich zum Millionär

Nachteile der Geldanlage in Kunstgegenstände:

- Eine unsachgemäße Lagerung kann Kunstwerke unwiederbringlich zerstören

- Die Entwicklung des Kunstmarktes ist nahezu unüberschaubar und schwer zu beurteilen

- Im schlimmsten Fall zahlen Sie einen hohen Preis für ein Werk, das niemals Berühmtheit erlangt

Geldanlage in Antiquitäten: Worauf muss ich achten?

Antiquitäten sind Möbelstücke, die mindestens 100 Jahre alt sind. Umso besser ihr Zustand, desto höher ihr Wert.

Vorteile der Geldanlage in Antiquitäten:

- Sammler zahlen für seltene, gut erhaltene Stücke oft extrem hohe Summen.

- Gewinnmaximierung „im Handumdrehen“ durch die (eigene) Aufarbeitung schadhafter Antiquitäten

Nachteile der Geldanlage in Antiquitäten:

- Die Beliebtheit von Antiquitäten könnte nachlassen. Sinkende Nachfrage = sinkende Preise

- Unsachgemäße/r Lagerung oder Umgang kann den Wert entscheidend mindern.

Weininvestment mit hohen Renditen

Seltene Weine hervorragender Jahrgänge können von großem Wert sein und diesen sogar in Zukunft noch steigern. Zu den derzeit teuersten Weinen gehört der „Domaines Barons de Rothschild“ aus dem Chateau Lafite Rothschild, der flaschenweise für Preise bis zu rund 140.000 US-Dollar gehandelt wird. Doch – nicht jeder Wein ist es wert, nicht getrunken zu werden! Um sich mit ein paar Flaschen die eigene Altersvorsorge aufzubessern, sind daher jede Menge Enthusiasmus und Sachverstand gefragt.

Vorteile der Geldanlage in Wein:

- Bei der Investition in erlesene Weine werden noch immer hohe Renditen erzielt.

Nachteile der Geldanlage in Wein:

- Ähnlich dem Kunstmarkt kann – vor allem durch Laien – im Vorfeld kaum vorausgesagt werden, ob ein Wein mit der Zeit an Wert gewinnt.

- Eine fach- und sachgerechte Lagerung Ihrer flüssigen Schätze ist zwingend erforderlich.

- Der rechtzeitige Verkauf – vor dem Verderben des edlen Tropfens – ist beinahe so risikoreich wie das Spekulieren am Aktienmarkt.

- Kryptowährungen: nur etwas für Schwindelfreie

Bei Bitcoin handelt es sich um eine sogenannte Kryptowährung, die seit 2009 im Umlauf ist und seit 2017 zunehmend als Möglichkeit zur Geldanlage genutzt wird. Das Geldsystem sieht vor, dass nie mehr als 21 Millionen Bitcoins im Umlauf sind – so sollen Verbraucher vor einer möglichen Inflation geschützt werden.

Im Winter 2017/2018 kostete ein Bitcoin über 17.000 €, anschließend fiel der Kurs auf rund 3.500 € pro Bitcoin. Im Jahr 2021 erreichte er neue Rekorde, bevor er wieder auf unter 16.000 € sank. Im März 2024 erreichte der Bitcoin mit etwas über 68.000 € ein neues Allzeithoch.

Vorteile der Investition in Bitcoins:

- simpler Bitcoin-Kauf über Börsen oder Broker

- hohe Renditen möglich

- professionelle Anleger prognostizieren für die Zukunft hohe Kursgewinne

Nachteile der Investition in Bitcoins:

- Der Bitcoin-Kurs unterliegt starken Schwankungen

- Das Anlage-Risiko ist deutlich höher als bei anderen Investitionen

- Zur sicheren Aufbewahrung von Bitcoins werden Hardware Wallets empfohlen.

- Geld in Start-ups investieren: FinTechs haben Potential

Eine Besonderheit der Investition in aufstrebende Start-ups sind FinTechs (Finanztechnologien). Als Anleger investieren Sie in diesem Falle in innovative, junge Unternehmen, deren technologische Innovationen das Potenzial zum zukünftigen Marktführer haben. Um dieses Potenzial jedoch einschätzen zu können, ist eine gewisse Fachkenntnis gefragt.

Vorteile der Investition in FinTechs:

- hohe Gewinne möglich

- schon kleine Summen eignen sich zur Investition

Nachteile der Investition in FinTechs:

- risikoreiche Anlagemöglichkeit ohne Planungssicherheit

- mangelnde Liquidität durch fixe Laufzeiten fester Geldbeträge

10.000 € bei Inflation investieren: Tipps nach Alter und Lebenssituation

Angesichts der Inflation fragen sich viele Sparer, wenn sie 10.000 € anlegen wollen: Wie schützt man sein Geld vor der Entwertung, ohne es leichtfertig zu verspekulieren? Was ist die beste Anlageform? Die richtige Antwort hängt von Ihrer Lebenssituation ab. Ein Student, ein Berufsanfänger, ein junges Paar, Eltern im mittleren Alter oder ein Rentner haben ganz unterschiedliche Bedürfnisse. Wir haben uns angeschaut, wie 10.000 € anlegen am besten für verschiedene Phasen im Leben funktioniert.

Wie lege ich 10.000 € als Student optimal an?

Als Student brauchen Sie wahrscheinlich innerhalb der nächsten Jahre Geld, um in Ihre Bildung zu investieren. Sie benötigen zudem einen Notgroschen für hohe Energie-Nachzahlungen oder falls Laptop oder Handy kaputt gehen. Vielleicht wollen Sie auch reisen oder müssen bald umziehen. Parken Sie daher zumindest einen Teil des Geldes jederzeit verfügbar auf einem Tagesgeldkonto.

Den Rest legen Sie gerne langfristig in ETFs an. Gerade als junger Mensch profitieren Sie ungemein vom Zinseszins. Wenn Sie jetzt 5.000 € in einen MSCI-World-ETF investieren, können Sie nach 30 Jahren mit über 50.000 € rechnen. Wir haben dabei eine durchschnittliche Rendite von 8 % pro Jahr angenommen, was dem historischen jährlichen Durchschnitt seit 1975 entspricht.

Wie investiere ich 10.000 € als Berufsanfänger?

Wenn Sie Ihren Notgroschen bereits angespart haben, können Sie als Berufsstarter ohne finanzielle Verpflichtungen bei Ihren Investitionen mehr Risiko eingehen, als wenn Sie eine Familie hätten. Für Sie kommen daher je nach Neigung auch Crowdinvesting in Immobilien oder alternative Geldanlagen in Sachwerte wie Beteiligungen an teuren Uhren, seltenem Whisky und Oldtimern in Frage. Ein kleiner Betrag kann auch in Kryptowährungen fließen, falls Sie an die Zukunft von Bitcoin & Co. glauben und die Kurse gerade günstig sind.

Sicherheitshalber sollten Sie aber den Großteil Ihrer Investitionen auf lange Sicht am Aktienmarkt tätigen, am besten breit gestreut in weltweite ETFs wie einen MSCI-World-ETF oder einen MSCI-ACWI-ETF. Bei diesen Investments haben Sie eine hohe Wahrscheinlichkeit, so viel Rendite zu erzielen, dass Sie die Inflation schlagen.

Wie legt man 10.000 € als junges Paar am besten an?

Wer als junges Paar große Pläne hat und beispielsweise ein Eigenheim erwerben oder eine Familie gründen will, sollte die Risiken seiner Investments gering halten. Wenn Sie gemeinsam eine Immobilie kaufen möchten, sparen Sie den Eigenanteil dafür sicherheitshalber auf dem Tages- oder Festgeldkonto an, damit Sie Planungssicherheit haben. Investieren Sie diese Ersparnisse nicht am Aktienmarkt. Dort sind zwar höhere Renditen möglich, doch diese langfristige Perspektive nützt Ihnen nichts, wenn Sie zu einem bestimmten Zeitpunkt über Ihr Kapital verfügen wollen und die Kurse dann im Keller sind.

Falls Sie zur Miete wohnen bleiben wollen und eine Familie planen, können Sie dagegen einen Teil Ihres Ersparten mit einem langen Anlagehorizont in Welt-ETFs stecken. Hier bietet sich auch ein monatlicher Sparplan an. Seien Sie sich jedoch bewusst, dass mit dem Nachwuchs hohe Kosten auf Sie zukommen. Planen Sie ausreichend Reserven ein, die z. B. auf einem Tagesgeldkonto schnell verfügbar sind.

Wie legt man 10.000 € als Eltern optimal an?

Eine eigene Familie sorgt für Trubel im Budget. Da kommt eine Finanzspritze von 10.000 € immer gelegen. Wenn Sie bereits einen Notgroschen aufgebaut haben, schauen Sie sich an, inwieweit Sie für die kommenden Jahrzehnte und das Alter vorgesorgt haben und bessern bei Bedarf nach. Eine Berufsunfähigkeitsversicherung und eine Risikolebensversicherung können sinnvoll sein, um die Familie abzusichern, sollte der Hauptverdiener ausfallen. Überlegen Sie auch, ob Sie Geld für die Ausbildung Ihrer Kinder auf einem Festgeldkonto vorhalten wollen.

Falls Sie keine Immobilie abzahlen, können Sie zudem mit einem ETF-Portfolio von der Rendite der Weltwirtschaft profitieren. Hier sind bei einem langen Anlagehorizont relativ sicher Gewinne oberhalb der Inflation zu erwarten. Idealerweise planen Sie eine feste monatliche Sparplan-Rate in Ihr Budget ein. Sie können zusätzlich ein Kinderkonto eröffnen oder sich für ein Depot im Namen des Kindes entscheiden. Erfahren Sie mehr im Artikel:

Sparen für KinderWie lege ich 10.000 € als Rentner optimal an?

Im Ruhestand kann es sein, dass Sie Ihre Ersparnisse in nächster Zeit benötigen. Daher wäre es riskant, ganz auf den Aktienmarkt zu setzen. Ein MSCI-World-ETF hat zwar bei einem Anlagezeitraum von 15 Jahren noch nie Verlust gemacht, aber bei einem kürzeren Anlagehorizont könnten Sie leicht Geld verlieren. Wenn Sie auf Nummer sicher gehen wollen, legen Sie die 10.000 € in Tagesgeld oder auf einem Festgeldkonto mit relativ kurzer Laufzeit an.

Sollten Sie jedoch im Alltag bereits über genug Geld für Ihre Ausgaben verfügen und einen ausreichenden Notgroschen für Energie-Nachzahlungen oder Reparaturen besitzen, können Sie auch einen Teil am Kapitalmarkt investieren, wo eine höhere Rendite zu erwarten ist. In Zukunft sollten Sie bei guten Kursen erwägen, einen Teil der Wertpapiere zu verkaufen und in sichere Anlagen umzuschichten.

Fazit: 10.000 € investieren – welche Anlagestrategie sich langfristig auszahlt

Zusammengefasst gilt: Um Schwankungen der verschiedenen Anlageformen bestmöglich auszugleichen, macht ein Mix der verschiedenen Investment-Möglichkeiten Sinn. Dasselbe gilt für eine möglichst langfriste Anlage.

Ist eine Geldanlage von mindestens 15 Jahren möglich, ohne dass Sie zwischendurch an ihr Geld müssen, macht eine Kombi aus ETFs, Fest- und Tagesgeld Sinn. Ist die Laufzeit kürzer, ist der Tagesgeld-Festgeld-Mix am erfolgversprechendsten.

Brauchen Sie zu einem bestimmten Zeitpunkt Zugriff auf das angelegte Geld, zum Beispiel aufgrund von Ruhestand oder Hauskauf, sollten Sie Ihre Schäfchen rechtzeitig ins Trockene holen. Mit anderen Worten: Lösen Sie risikoreiche Anlageformen wie Investitionen in Start-ups, Aktien & Co. sukzessive durch sichere ab.