Wann sollte ich mit der Altersvorsorge starten?

Jetzt! Oder anders gesagt: Unbedingt so früh wie möglich. Denn der entscheidende Faktor, wie rentabel das Sparen fürs Alter wird, ist Zeit. Die Commerzbank hat vor Kurzem 2.140 Menschen aus verschiedenen Altersklassen befragen lassen, inwieweit sie privat für die Rente vorsorgen. Dabei kam heraus, dass nur jeder zweite überhaupt etwas tut, obwohl sich mehr als zwei Drittel als nicht ausreichend abgesichert fühlen. Mit Abstand am häufigsten nennen die Befragten den Grund, sich regelmäßige Rücklagen nicht leisten zu können. Dabei reichen für jüngere Leute schon Beträge zwischen 20 und 30 € im Monat aus, betonen Experten immer wieder. Man muss nur früh genug anfangen. Aber auch für ältere Leute bis kurz vor der Rente gibt es noch gute Anlageoptionen.

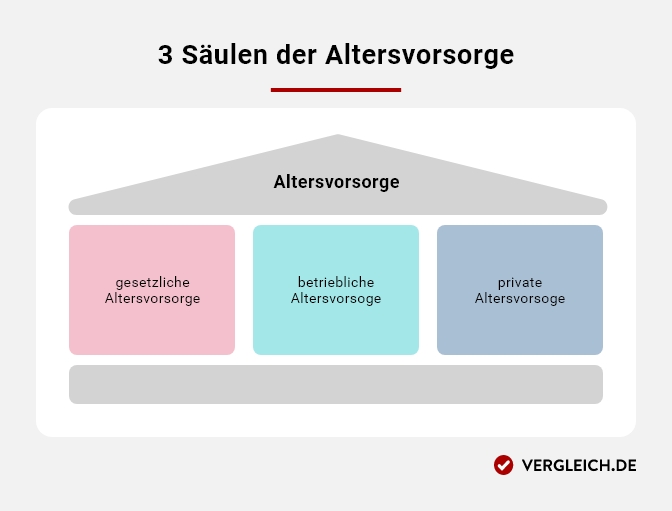

Möglichkeiten der Altersvorsorge: Das 3-Säulen-Modell

Grundsätzlich gibt es nicht die eine Altersvorsorge, sondern ein Rentensystem, das aus verschiedenen Bausteinen besteht. Bildlich gesprochen beruht die Altersvorsorge der Deutschen auf 3 tragenden Säulen.

Die 1. Säule meint die gesetzliche Vorsorge und dient der Grundsicherung. Dazu gehören die Sozialversicherungsrente der Arbeitnehmer, die Alterssicherung der Landwirte, die Berufsständische Versorgung, die Künstlersozialversicherung und die Beamtenversorgung. Für die meisten Deutschen ist die gesetzliche (Sozialversicherungs-) Rente die Hauptsicherung im Alter. Wie hoch genau die gesetzliche Rente ausfällt, ist abhängig vom persönlichen Einkommen und von der Dauer der Erwerbstätigkeit. Rentner, die 2016 in den Ruhestand gingen, bekamen im Durchschnitt knapp 1.000 € ausbezahlt.

Die 2. Säule meint die ergänzende erwerbsbasierte Alterssicherung und stützt die Fortsetzung des gewohnten Lebensstils. Dazu zählen die betriebliche Altersvorsorge und die Zusatzversorgung des öffentlichen Dienstes.

Die 3. Säule meint den „Wahlbedarf“ und die individuelle Vorsorge. In diesem Bereich können Sie individuell nach Ihren Bedürfnissen, Möglichkeiten und Ihrer Risikobereitschaft aus verschiedenen Anlageoptionen wählen. Dazu gehören die klassischen Rentenversicherungen, die klassischen Kapitallebensversicherungen, fondsbasierte Lebensversicherungen und Sparpläne, aber auch staatlich geförderte Riester-Programme. Wenn von privater Altersvorsorge gesprochen wird, dann geht es insbesondere um diese Säule. Auch die Anlageoptionen, die wir Ihnen im Folgenden vorstellen, gehören zu dieser dritten Säule.

Experten-Interview: Nicht auf die gesetzliche Rente verlassen!

Mit ihrem Buch „Über Geld spricht man doch!“ sensibilisiert Claudia Müller Menschen für das Thema persönliche Finanzen. Je früher jemand in Geldangelegenheiten Bescheid weiß und kompetent agiert, desto leichter gelingt die Altersvorsorge. Wir haben die Wirtschaftswissenschaftlerin gefragt, wie es mit der gesetzlichen Rente aussieht, wie man effektiv ein Vermögen für den Ruhestand aufbaut und welche typischen Fehler zu vermeiden sind. Als CEO des Unternehmens Female Finance Forum ist ihr besonders die finanzielle Bildung von Frauen ein Anliegen.

Was sind die typischen Fehler, die Menschen in Deutschland hinsichtlich ihrer finanziellen Altersvorsorge begehen?

Claudia Müller: Zu denken, dass die gesetzliche Rente ausreichend sein wird. Die gesetzliche Rente ist nur eine Grundsicherung und nicht dafür gemacht, unseren Lebensstandard zu finanzieren. Man muss wissen: Das System der Altersvorsorge in Deutschland basiert auf drei Säulen: gesetzliche Rente, betriebliche Vorsorge und private Vorsorge. Um alle drei Bereiche sollten wir uns kümmern. Fehlt eine davon, gilt es, die anderen beiden deutlich größer aufzubauen.

Wie ermittle ich denn, wie viel Geld ich im Ruhestand brauchen werde?

Claudia Müller: Laut einer Faustregel benötigen Sie im Alter etwa 80 % des letzten Nettogehaltes. Bei der Berechnung dürfen Sie aber nicht vergessen, den Betrag an die Inflation anzupassen. Wenn Sie also heute 2.000 € brauchen, sieht das in 30 Jahren schon anders aus. Schlagen Sie hier 2 % jährlich für die Inflation drauf, ergibt das schon ca. 3.600 €.

Woher weiß ich, wie hoch meine gesetzliche Rente sein wird?

Claudia Müller: Schauen Sie in Ihre gesetzliche Renteninformation. Diese wird Ihnen jedes Jahr zugeschickt, sobald Sie 27 Jahre alt sind und mindestens seit 5 Jahren sozialversicherungspflichtig erwerbstätig sind. Rechnen Sie am besten konservativ. Das Rentenniveau ist seit 40 Jahren kontinuierlich gesenkt worden und ich gehe nicht davon aus, dass sich das in naher Zukunft ändern wird. Es gibt auch im Internet gute Rentenlückenrechner. Bei all diesen Prognosen sollte Ihnen jedoch immer klar sein: Wir reden hier über die Zukunft und niemand kann die Zukunft vorhersehen. Aber eine solche Schätzung gibt eine gute Orientierung. Danach sollten Sie wissen, ob Ihre Rentenlücke eher bei 200 € oder eher bei 1.000 € oder mehr liegt. 1.000 € ist der realistischere Fall.

Wie kann ich effektiv Vermögen für meine private Altersvorsorge bilden, um diese Rentenlücke zu stopfen?

Claudia Müller: Da gibt es eigentlich nur zwei solide Möglichkeiten: entweder mit einer Immobilie oder an der Börse, z. B. mit einem ETF-Sparplan. Der Vorteil von Immobilien ist, dass ich mir fremdes Geld leihen kann, um sie zu kaufen. Der Nachteil: Sie brauchen schon ziemlich viel Geld, um überhaupt einsteigen zu können. Wir sehen gesellschaftlich momentan, dass der entscheidende Faktor für oder gegen eine Immobilie heutzutage ist, ob man ein Erbe hat oder nicht. Gerade in den Großstädten kann es sich mit reiner Arbeit heute kaum mehr jemand leisten, eine Immobilie zu kaufen. Da bietet sich der ETF-Sparplan an. Sie investieren breit gestreut und können bereits mit kleinen Summen starten. Im Schnitt ist die Rendite bei dieser Art der Investition höher als bei Immobilien. Zudem bildet die eine Immobilie, die sich die meisten ja nur leisten können, ein erhebliches Klumpenrisiko. Ich persönlich bin eher Team-ETF, aber Immobilien haben auch ihre Vorteile.

Auch dank des Zinseszinseffektes lohnt sich ein ETF-Sparplan auf einen Weltaktienindex über eine Laufzeit von Jahrzehnten in der Regel enorm. Doch was, wenn ich erst mit 40 Jahren oder noch später merke, dass ich auf eine klaffende Rentenlücke zusteuere?

Claudia Müller: Wir dürfen nicht vergessen, dass wir heute eine hohe Lebenserwartung haben. Selbst mit 40 Jahren leben wir wahrscheinlich noch bis wir über 80 sind. Wir brauchen normalerweise nicht all unser Geld direkt zum Renteneintritt. Wir können stattdessen staffeln und z. B. erst einmal nur das Geld für die ersten fünf Jahre aus unserem ETF herausholen. Der Rest bleibt investiert. So können wir ebenfalls noch lange vom Zinseszins profitieren. Schwieriger wird es, wenn ich erst mit 60 aufwache und merke, ich habe 5.000 € und sonst nichts. Man muss sich klarmachen: Sobald man pflegebedürftig wird, kostet ein Pflegeheim je nach Pflegestufe ungefähr 2.000–2.500 € pro Monat. Dafür wird natürlich erst einmal meine Rente angerechnet, aber bei 1.000 € durchschnittlicher Rente bleiben immer noch 1.000–1.500 € pro Monat an Kosten übrig. Selbst wenn ich also meine 5.000 € durch Investieren auf 10.000 € verdoppeln würde, wäre das Geld in diesem Fall innerhalb eines Jahres weg.

Was kann man denn da noch machen?

Claudia Müller: Nicht mehr viel. Man kann überlegen, ob man freiwillig zusätzliche Rentenpunkte kauft oder das Geld in eine zusätzliche Pflegeversicherung steckt oder, ehrlich gesagt, vielleicht lieber eine schöne Reise macht. Ich finde die staatlichen Supportsysteme sehr wichtig und wertvoll. Aber sobald man in diese Unterstützungssysteme fällt, wird das eigene Vermögen komplett angerechnet. Und wenn das Vermögen eben aus 5.000 oder 10.000 € besteht, reicht das nicht lange.

Frauen sind besonders von Altersarmut bedroht und erhalten im Schnitt auch eine deutlich geringere gesetzliche Rente. Inwiefern sollten sich Frauen noch einmal anders auf den Ruhestand vorbereiten als Männer?

Claudia Müller: Bei Männern ist es sinnvoll, dass sie ihr Geld investieren, bei Frauen ist es absolut notwendig. Denn Frauen haben im Schnitt deutlich weniger Geld und sie leben im Schnitt 5 Jahre länger. Und 5 Jahre können eine lange Zeit sein, wenn das Pflegeheim 2.000 € pro Monat kostet! Frauen sollten daher so früh wie möglich mit der Altersvorsorge anfangen.

Das Interview wurde im März 2024 geführt.

Von Riester Rente bis Fondspolicen: Diese Bausteine kommen für die private Altersvorsorge in Frage

Zur 3. Säule der Altersvorsorge gehören solche Anlageprodukte, deren erstes Ziel die Vermögensbildung ist – sehen Sie diese einfach als gestückelte Geldanlage. Erst im zweiten Schritt geht es darum, ein Alterseinkommen zu erwirtschaften. Oft können Sie entscheiden, ob Sie das Kapital am Ende der Anlagephase auf einen Schlag ausbezahlt bekommen oder in eine Rente umwandeln wollen. Produkte mit dieser Flexibilität werden allerdings nie vom Staat gefördert, weil er nur eine Rente (also fortlaufend ausgezahlte Beträge) als Altersvorsorge gelten lässt. Dafür müssen sie sich auch nicht an den starren Vorgaben der Politik orientieren. Für einen direkten Vergleich der Altersvorsorge-Optionen haben wir Ihnen den wichtigsten Möglichkeiten zusammengefasst.

- Riester Rente: der staatlich geförderte Klassiker

- Basisrente (Rürup Rente): nicht nur für Selbstständige sinnvoll

- Private Rentenversicherung: rentabel mit hohen Verwaltungskosten

- Fondsgebundene Rentenversicherung: mehr Risiko bei mehr Ertrag

- Kapitallebensversicherung: kaum noch Rendite zu erwarten

- ETF Sparplan: renditestarke Alternative

Die Riester Rente: der staatlich geförderte Klassiker

Mit der Riester Rente will der Staat die Deutschen zum Vorsorgesparen motivieren. Das macht er auf zwei verschiedenen Wegen: durch Zulagen und Steuervorteile. Die können in der Tat ein echter Renditeturbo sein. Schon mit kleinen monatlichen Beiträgen lässt sich so ein finanzielles Polster für den Ruhestand aufbauen. Förderberechtigt sind alle Arbeitnehmer, außerdem Auszubildende und Studierende mit einem rentenversicherungspflichtigen Minijob, Beamte und Soldaten, Bezieher von Arbeitslosengeld I und II und pflichtversicherte Selbstständige.

Anbieter von Riester-Verträgen gibt es Hunderte, darunter sind die klassischen Versicherer wie die HanseMerkur, die Alte Leipziger oder die Hannoversche. Den Überblick über gute Konditionen zu behalten, fällt selbst Experten schwer. Der Ruf von Riester Produkte hat in den vergangenen Jahren stark gelitten, denn oft sind die Nebenkosten so hoch, dass sie die Rendite auffressen. Stiftung Warentest Finanzen aktualisiert laufend seine Tests und gibt Empfehlungen zu lohnenden Verträgen.

- Bei der klassischen Riester Rente wissen Sie bei Vertragsabschluss bereits, wie hoch Ihre garantierte Rente im Alter ausfallen wird. Neben der Kapitalgarantie, die alle Riester-Produkte bieten, gibt es in Niedrigzinszeiten allerdings nur eine sehr geringe Rendite. Häufig gibt es hohe Abschlusskosten.

- Bei der fondsgebundenen Riester Rente können die Versicherer die Rente durch eine passende Fondsauswahl steigern. Oft werden hohe Abschlusskosten fällig, die den Gewinn vor allem in den ersten Jahren schmälern. Daher eher für jüngere Kunden mit mehr Zeit bis zur Rente geeignet.

- Beim Riester Fondssparplan müssen Anleger ein Depotkonto eröffnen, was in der Regel zusätzliche Gebühren verursacht. Dafür sind die laufenden Kosten meist geringer als bei der fondsgebundenen Riester Rente.

- Beim Wohn-Riester fließen die Zulagen direkt in die Tilgung eines Kredits oder in einen Bausparvertrag. Die finanzierte Immobilie muss aber selbst genutzt und darf innerhalb eines bestimmten Zeitraums nicht verkauft werden.

Die Höhe der Förderung bei der Riester Rente ist abhängig von den eingezahlten Beträgen. Um den vollen Zuschuss zu bekommen, müssen Sie mindestens 4 % Ihres Vorjahresbruttoeinkommens in Ihren Vertrag abzüglich der Zulagen vom Staat einzahlen. Bei 2.000 € brutto im Monat sind das 80 € minus Zulagen. Die volle Zulage beträgt 175 € im Jahr, für jedes Kind gibt es jährlich bis zu 300 € extra.

Vor allem für Familien mit Kindern und Alleinerziehende, Geringverdiener und gutverdienende Singles. Die Riester Rente rentiert sich insbesondere dann, wenn man sehr alt wird – sie wird garantiert bis zum Tod ausbezahlt.

Die Basisrente (Rürup Rente): nicht nur für Selbstständige

Ursprünglich war die Basisrente, die auch Rürup Rente genannt wird, für Selbstständige und Freiberufler gedacht, die nicht in die gesetzliche Rentenversicherung einzahlen. Damit gehört sie eigentlich zur ersten Säule des Vorsorge-Modells. Doch aufgrund der hohen Steuervorteile kann sich die Basisrente auch für Arbeitnehmer zum Aufstocken der gesetzlichen Altersvorsorge lohnen. Meistens werden Rürup-Verträge als klassische oder fondsgebundene Rentenversicherung angeboten. Inzwischen gibt es aber auch passiv verwaltete ETF Möglichkeiten wie Raisin Rürup ETF*, die etwas kostengünstiger sind. Das angesparte Kapital wird immer als lebenslange Rente ausgezahlt.

Vor allem für Gutverdienende. Je mehr Sie in den Vertrag stecken, desto höher fällt auch die Steuerersparnis aus. Einzahlungen bis zu 23.000 € im Jahr sind möglich.

Private Rentenversicherung: manchmal rentabel, aber oft mit hohen Verwaltungskosten

Bei einer privaten Rentenversicherung zahlen Sie bei einem Versicherungsunternehmen Geld ein, um es im Alter als eine zusätzliche private Rente ausbezahlt zu bekommen. Bei der Ansparvariante zahlen Sie über einen vereinbarten Zeitraum monatlich oder jährlich feste Beiträge. Bei der Variante „Sofortrente“ überweisen Sie einen Einmalbetrag, der für Sie angelegt wird.

Wie ertragreich eine private Rentenversicherung ist, hängt natürlich zum einen von der Verzinsung der eingezahlten Beiträge ab, zum anderen aber auch von den Vertriebs- und Verwaltungskosten der Versicherung. Diese werden von den eingezahlten Beiträgen abgezogen und nur der verbleibende Anteil wird als Sparanteil angelegt.

Fondsgebundene Rentenversicherung: mehr Risiko für mehr Ertrag

Weil die Zinsen aktuell so niedrig sind, werfen klassische Rentenversicherungen kaum Ertrag ab und sind daher weniger zu empfehlen. Eine Alternative sind fondsgebundene Rentenversicherungen – also eine Altersvorsorge mit Fonds. Hier wird der Sparanteil in ertragreiche Anlageformen wie Aktien gesteckt. Das verspricht eine deutlich höhere Rendite, wird aber natürlich mit einem höheren Risiko bezahlt. In der Regel ist die garantierte Rente daher auch etwas niedriger als bei der klassischen Rentenversicherung.

Im Prinzip handelt es sich bei der fondsgebundenen Rentenversicherung um eine Wertpapieranlage mit Versicherungskonstruktion im Hintergrund. Weil es um hohe Beträge geht, sollten Sie unbedingt darauf achten, dass Ihre Anlage laufend überwacht und betreut wird. Diese aktive Betreuung lassen sich die Anbieter von Fondsprodukten zur Altersvorsorge allerdings bezahlen. Sobald gemanagte Fonds im Spiel sind, liegt die Kostenquote schnell bei 1 – 2 % der eingezahlten Beträge. Das machen auch die Steuervorteile nicht wett, die solch ein Versicherungsprodukt mit sich bringt. Günstigere Angebote machen Unternehmen, die das Internet als sparsame Vertriebsplattform nutzen. Laut einer Analyse von Morgen & Morgen bietet das Fintech Mypension.de in Zusammenarbeit mit dem Lebensversicherer My Life aktuell die günstigste fondsgebundene Rentenversicherung in Deutschland an. Bei einer Sparrate von 100 € im Monat beträgt die Kostenbelastung 0,94 %.

Für alle, die lange leben – dann bekommen Sie deutlich mehr ausbezahlt, als Sie einbezahlt haben. Wenn Sie sich für eine fondsgebundene Rentenversicherung entscheiden, sollten Sie noch mindestens 20 Jahre bis zur Rente haben. Wertverluste können bei langen Laufzeiten in der Regel ausgeglichen werden.

Kapitallebensversicherung: hat sich überlebt

Die Kapitallebensversicherung hat eigentlich den Zweck, die Familie für den Todesfall des Hauptverdieners finanziell abzusichern. Über die Dauer der Vertragslaufzeit zahlt man monatliche Beiträge beziehungsweise eine hohe Einmalzahlung, die am Ende (im „Erlebensfall“) plus einer Verzinsung zurückgezahlt werden. Die Höhe der Beiträge ist in der Regel abhängig von Geschlecht, Alter und Höhe der Versicherungssumme. Je nach Gesundheitszustand und Lebensweise müssen Sie außerdem unter Umständen einen Risikoaufschlag zahlen. Die Verzinsung wird bei Abschluss des Vertrags vereinbart und ist gesetzlich garantiert. Glücklich schätzen können sich die Inhaber einer Kapitallebensversicherung, die sie schon vor Jahren abgeschlossen haben – denn damals lagen die Zinsen noch hoch. Heute wirft diese Art der Geldanlage eigentlich nur dann noch Rendite ab, wenn die Versicherungsgesellschaften Überschüsse erwirtschaften, die sie in Form einer Überschussbeteiligung dem Versicherten gutschreiben.

Zur Altersvorsorge eignet sich die Kapitallebensversicherung heute also nur noch sehr eingeschränkt. Die Erträge sind gering, dafür zahlen Sie für einen Versicherungsschutz, den Sie unter Umständen gar nicht brauchen. Außerdem binden Sie sich für eine sehr lange Zeit an einen schlechten Zins, wenn Sie aktuell einen Vertrag abschließen.

Eine der wenigen Situationen, in denen eine Kapitallebensversicherung zur Altersvorsorge derzeit zu empfehlen ist, könnte eine kurzfristige Kapitalanlage kurz vor der Rente sein (die Mindestvertragslaufzeit liegt in der Regel bei 3 Jahren). Aktuell liegt der Garantiezins bei 0,25 %. Vergleichen Sie dieses Angebot unbedingt mit klassischen Geldanlage-Optionen wie Festgeld, Tagesgeld oder Sparbrief und mit einem rentableren ETF-Sparplan.

ETF-Sparplan zur Altersvorsorge: flexible Alternative

ETF-Sparpläne, also Einzahlungen in „exchange-traded funds“, sind deutlich flexibler und meist sogar kostengünstiger als die staatlich subventionierten Produkte zur Altersvorsorge. „Wir sehen eine ganz neue Generation von Anlegern, die das Investieren an der Börse für sich entdeckt hat“, sagt Uwe Paßmann von Scalable Capital. Dabei sind ETFs oft das Produkt der Wahl. „Junge Leute suchen einen einfachen Zugang zum Kapitalmarkt, das sehen wir als ungebrochenen Trend. Viele von ihnen legen per Sparplan an.“

Das heißt, Sie kaufen monatlich Anteile an einem Investmentfonds in Höhe der von Ihnen festgelegten Rate. Das ist schon ab 1 € pro Monat möglich. Sie investieren in eine Vielzahl von Wertpapieren und verteilen das Risiko. Falls ein Wertpapier ausfällt, fangen Sie die Verluste mit den anderen auf. Wir erklären Ihnen, wie genau Sie Geld in einen ETF-Sparplan anlegen.

Der Vorteil bei ETF-Sparplänen für die Altersvorsorge ist, dass Sie über Jahrzehnte einzahlen können, ohne sich über ein gutes oder schlechtes Fondsvmanagement Gedanken machen zu müssen. Da Aktienkurse in manchen Zeiten stark schwanken, wird auch Ihr Aktien-Sparplan womöglich phasenweise im Wert variieren. In schlechteren Zeiten müssen Sie Geduld bewahren. Auf lange Sicht wurden Verluste in der Vergangenheit immer wieder aufgeholt – das bedeutet aber, dass Sie mindestens 15 Jahre vor Rentenbeginn mit einem ETF-Sparplan beginnen sollten. Weil Sie über einen langen Zeitraum gewinnbringend investieren wollen, spielt der Einstiegszeitpunkt keine Rolle. Im Gegensatz zu anderen Vorsorgeprodukten kann ein ETF-Sparplan jederzeit an die persönlichen Verhältnisse angepasst werden, indem Sie zum Beispiel die Beitragshöhe verändern.

Praktisch für jeden. Die einzige Voraussetzung ist, dass Sie noch mindestens 15 Jahre bis zum Beginn der Rente haben. Wenn Sie lange leben, wird das Kapital aus dem Sparplan allerdings irgendwann aufgebraucht sein.

Zusätzlich fürs Alter sparen – muss das überhaupt sein?

Ja, denn die gesetzliche Rentenversicherung allein reicht für die meisten Deutschen nicht aus, um nach Rentenbeginn über die Runden zu kommen. Das Forschungszentrum Generationenverträge der Universität Freiburg hat berechnet, dass den künftigen Rentnern im Schnitt 656 € monatlich fehlen werden, um ihren Lebensstandard im Alter nicht einschränken zu müssen. Bei den 20- bis 34-Jährigen sind es sogar 800 €. Allgemein sagt man, dass man im Ruhestand über mindestens 60 % des letzten Bruttoeinkommens verfügen können sollte.

Das Ziel ist es also, zusätzlich zur gesetzlichen und betrieblichen Altersvorsorge während des Berufslebens privat so viel Kapital für das Alter zu sparen, dass sich die entsprechende Lücke daraus schließen lässt. Wie Sie dabei am besten vorgehen, erklären wir Ihnen im Folgenden.

Um zu wissen, wieviel genau Sie fürs Alter sparen sollten, verschaffen Sie sich zunächst einen Überblick über Ihre späteren Finanzen. Im Ruhestand werden einige Ausgaben wegfallen, zum Beispiel Fahrkosten für den Weg zur Arbeit oder auch manche Versicherungen (etwa Berufsunfähigkeit). Bestenfalls werden Sie mit dem Renteneintritt Ihre Baufinanzierung abbezahlt haben und somit nur noch Instandhaltungs- und Nebenkosten für Ihre Immobilie zahlen. Auf der anderen Seite haben Sie im Ruhestand mehr Zeit für Hobbys und Reisen, die Geld kosten.

Experten raten, etwa 60 % des letzten Bruttoeinkommens bzw. 80 % des letzten Nettoeinkommens als monatlichen Bedarf im Alter einzuplanen.

Falls Sie als Arbeitnehmer in die gesetzliche Rente einzahlen, schreibt Ihnen die Deutsche Rentenversicherung jedes Jahr in der Renteninformation, welche Bezüge Sie im Alter zu erwarten haben. Dafür rechnet sie den Durchschnitt Ihrer Beiträge der letzten 5 Jahre hoch bis zur Regelaltersgrenze. Daher ergeben sich ganz individuell hohe Beträge. Fachleute gehen von einem Richtwert von 35 – 47 % Ihres letzten Nettoeinkommens aus.

| Aktueller Nettoverdienst | 1.600 € |

|---|---|

| Nettoverdienst bei Renteneintritt (bei einer jährlichen Gehaltserhöhung von 1,6 %) | 2.744 € |

| Bedarf im Alter (80 % von 2.744 €) | 2.195 € |

| Gesetzliche Rente (45 % von 2.744 €) | 1.235 € |

| Rentenlücke | 960 € |

Ein Teil der Rentenlücke lässt sich eventuell durch sonstige Einnahmen decken – zum Beispiel durch Mieteinnahmen oder eine betriebliche Rente. Für den übrigen Teil müssen Sie rechtzeitig in Ihre Altersvorsorge investieren.

Wie finde ich aus dem Angebot die richtige private Altersvorsorge für mich?

Auf dem Markt gibt es Hunderte unterschiedlicher Produkte zur Altersvorsorge. Manche sind zeitweise populärer als andere – so wie aktuell die Fondspolicen stark beworben werden und Riester Verträge unter ihrem schlechten Ruf leiden. Generell warnt Michael Hauer vom Institut für Vorsorge und Finanzplanung (IVFP) davor, sich von solchen Trends leiten zu lassen: „Menschen neigen dazu, bestimmte Produkte ins Auge zu fassen und sich darauf zu versteifen. Dabei ist es viel wichtiger zu wissen, welche Anlagestrategie überhaupt zu den individuellen Voraussetzungen passt.“

Sie sollten sich also fragen: Was passt zu mir? Was ist das Beste für mich? Dabei kann Ihnen ein Berater helfen, zum Beispiel bei der Deutschen Rentenversicherung, die eine eigene Altersvorsorgeberatung anbietet. Auch Versicherungsmakler kommen in Frage, allerdings sind Sie beim Thema Fondspolicen meist bei einem Bankberater besser aufgehoben. „Ein guter Berater zielt auf jeden Fall immer auf eine bedürfnisorientierte Beratung. Er berät auf Basis des Status und nicht auf Basis eines Produktes“, sagt Hauer.

Um einen ersten Überblick zu bekommen, bieten spezialisierte Portale wie www.einfach-mehr-vorsorge.de vom IVFP Anhaltspunkte für Ihre individuelle Finanzplanung. Dafür machen Sie einige wenige Angaben zu Ihrer persönlichen Lebenssituation. Welche Angaben auf die Empfehlungen Auswirkungen haben, erklären wir Ihnen im Folgenden.

Welche Faktoren spielen beim Vergleich der Altersvorsorge eine Rolle?

Es gibt nicht die eine private Altersvorsorge, die grundsätzlich zu empfehlen ist. Sie hängt stark von Ihrer persönlichen Lebenssituation und bestimmten Faktoren ab:

Je früher Sie mit dem Sparen anfangen, desto besser. Weil er von Zins- und Zinseszinseffekten profitiert, reichen für einen 20-Jährigen schon niedrige Beiträge aus. Bei einer privaten Rentenversicherung muss er für 100 € Zusatzrente 16,20 € monatlich einzahlen, hat der Gesamtverband der Deutschen Versicherungswirtschaft (GdV) berechnet.

Für einen 30-Jährigen sind es bereits 25 €, für einen 40-Jährigen 41,44 €. Auch der optimale Aktienanteil Ihrer Anlage richtet sich nach Ihrem Alter. Als Faustformel für einen ungefähren Anhaltspunkt gilt: 100 minus Alter = sinnvoller Aktienanteil in Prozent.

Bei einem 30-Jährigen sollte die Aktienquote also bei etwa 70 % liegen, bei einem 50-Jährigen nur noch bei etwa 50 %. Ein 60-Jähriger schichtet kurz vor der Rente am besten rechtzeitig um und reduziert den Aktienanteil stark nach unten. Denn sollte der Aktienmarkt schwächeln, der Anleger aber sein Geld brauchen, macht er sehr wahrscheinlich hohe Verluste.

Sind Sie angestellt oder selbstständig bzw. freiberuflich tätig? Diese Frage entscheidet darüber, ob Sie riestern können und damit staatliche Zulagen bei Ihrer Altersvorsorge bekommen. Als Selbstständiger profitieren Sie bei der Basisrente immerhin von Steuervorteilen.

Auch ein wesentlicher Punkt beim Riestern. Je mehr Kinder Sie haben, desto höher fällt die Zulage aus und desto attraktiver wird es für Sie.

Spielt eine Rolle, wenn Sie über alternative Anlageformen nachdenken. Auch eine Immobilie kann eine gute Altersvorsorge sein, dafür brauchen Sie aber das nötige Kapital.

Verschiedene Anlagemodelle werden vom Staat unterschiedlich hoch besteuert. Für Gutverdiener lohnt sich aufgrund der Steuervorteile zum Beispiel die Basisrente.

Sind Sie risikobereit oder setzen Sie auf Sicherheit? Aufgrund der niedrigen Zinsen ist es auch für konservative Anleger absolut empfehlenswert, den Aktienmarkt für die Altersvorsorge zu nutzen. Dabei gibt es unterschiedliche Risikoklassen und Produkte, die Rendite und Sicherheit miteinander kombinieren.

So wird Ihre Altersvorsorge zum Erfolg

Wir haben für Sie einige Grundsätze zusammengestellt, mit denen Sie Ihre Altersvorsorge angehen sollten:

- Fangen Sie so früh wie möglich mit dem Sparen an. Durch Zins und Zinseszins bringt – vereinfacht gesagt – die doppelte Anspardauer das dreifache Ergebnis.

- Investieren Sie auch kleine Beiträge. Schon 20 € pro Monat können sich am Ende lohnen.

- Haben Sie keine Scheu vor Aktien. Wenn Sie breit streuen und langfristig halten, lassen sich Kursschwankungen ausgleichen und Sie erzielen über die Jahre eine deutlich bessere Rendite als mit klassischen Anlagen.

- Apropos klassische Anlagen: Vergessen Sie veraltete Sparmethoden wie das Sparbuch. Die Inflation verringert die Kaufkraft spürbar, gleichzeitig fangen Mini-Zinsen den Verlust nicht auf. Die Folge: Der Wert Ihres Sparbuchs schmilzt mit den Jahren zusammen. Investieren Sie lieber in einen Sparplan.

- Prüfen Sie die Kosten Ihres Vorsorgeproduktes. Manchmal sind Verwaltungskosten und sonstige Gebühren so hoch, dass Sie die Rendite extrem schmälern oder sogar auffressen. Wählen Sie dann lieber eine Alternative.

- Wählen Sie einen Vertrag, bei dem Beitragsänderungen, Zahlungspausen und eventuell sogar außerplanmäßige Entnahmen möglich und bestenfalls kostenfrei sind. Denn Ihre Lebensumstände werden sich über die Jahre ändern, zum Beispiel durch einen Jobwechsel, eine Hausfinanzierung oder Elternzeit.

- Halten Sie Abstand von hohen Abschlussprovisionen für den Vermittler. Bei einer privaten Rentenversicherung mit festen Monatsbeträgen ist eine Provision von 4 % der Beitragssumme über die gesamte Laufzeit nicht unüblich. Wenn Sie zum Beispiel 250 € über 30 Jahre anlegen, ergibt das eine Provision von 3.600 €. Diese Summe zahlen Sie über die ersten 5 Jahre, indem Sie einfach aus Ihrem Vertrag entnommen wird. Entsprechend fließen von jedem Monatsbeitrag nur 190 € in die Geldanlage und 60 € an den Vermittler.

- Machen Sie sich die Mühe und lesen Sie sich die Vertragsbedingungen vor Abschluss gut durch. Vertrauen Sie nicht auf eine vermeintlich gute Beziehung zu Ihrem Vermittler oder den guten Namen des Anbieters. Viele Produkte bieten nur eine Mini-Rendite, wenn man Kosten und Gebühren abzieht.