- Was ist ein Bausparvertrag?

- Die drei Phasen beim Bausparen

- Mit einem Bausparvertrag vor steigenden Bauzinsen schützen?

- Experten-Interview: Wann ist ein Bausparvertrag sinnvoll?

- Bausparen als ideale Lösung für Modernisierungen

- Lohnt sich ein Bausparvertrag 2025?

- Wie finde ich den besten Bausparvertrag im Vergleich?

- Bausparvertrag abschließen – so gehen Sie vor

- Kombikredite: die Alternative zum Bausparvertrag

- Vorteile und Nachteile von Bausparverträgen

- Wann ist Bausparen sinnvoll und wann nicht?

- Bausparvertrag – die wichtigsten Fragen und Antworten

Was ist ein Bausparvertrag?

Bei einem Bausparvertrag kombinieren Sie einen Sparvertrag mit einem günstigen Darlehen für eine Immobilienfinanzierung. Dafür einigen Sie sich zunächst mit der Bausparkasse auf einen Betrag, über den der Bausparvertrag abgeschlossen wird. Im nächsten Schritt sparen Sie einen bestimmten Anteil dieser Summe an. Erst dann ist der Bausparvertrag zuteilungsreif und Sie können das Angesparte mit einem Bauspardarlehen aufstocken und für eine Immobilienfinanzierung verwenden. Alternativ nutzen Sie das Angesparte für andere Verwendungszwecke.

Der Bausparvertrag gehörte lange zu den beliebtesten Anlageformen der Deutschen – meist mit dem Ziel, eine Immobilie zu finanzieren. Das ist vor dem Hintergrund gestiegener Bauzinsen wieder attraktiv geworden.

Wie funktioniert ein Bausparvertrag?

Einige Jahre Geld ansparen und später die Summe mit einem günstigen Kredit aufstocken für eine Immobilienfinanzierung – das steckt hinter Bausparen. Es funktioniert nach dem sogenannten Bausparprinzip bzw. Solidaritätsprinzip. Dabei schließen sich mehrere Personen zusammen und zahlen in einen gemeinsamen Geldtopf ein, den die Bausparkasse verwaltet. Benötigt nun eine dieser Personen ein Darlehen, wird dieses über den gemeinsamen Geldtopf zur Verfügung gestellt.

Die Rückzahlung des Darlehens fließt dann wiederum in den Geldtopf ein. So bleibt der Geldtopf immer gefüllt und kann für neue Bausparverträge verwendet werden, so die Leitidee des Bausparprinzips.

- Bildbeschreibung

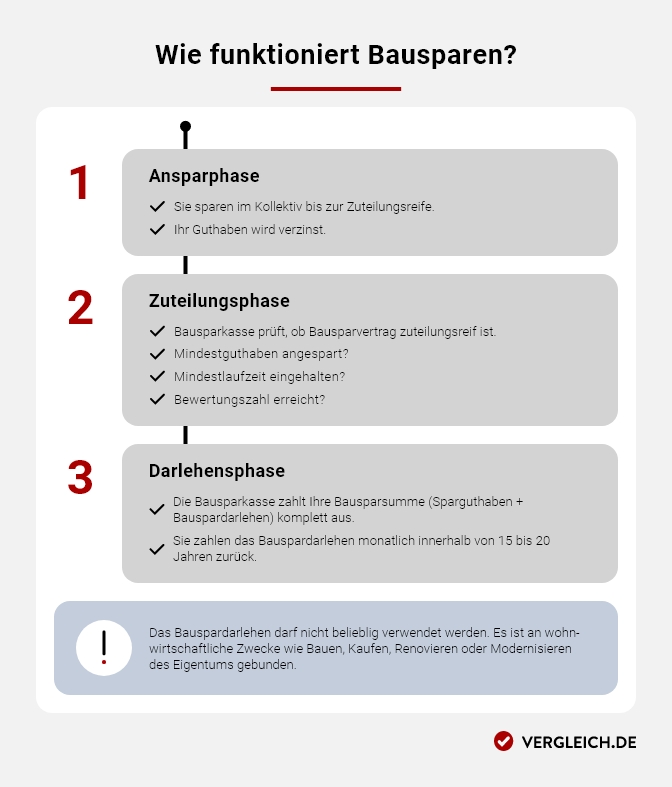

Wie funktioniert Bausparen?

- Ansparphase: Sie sparen im Kollektiv bis zur Zuteilungsreife. Ihr Guthaben wird verzinst.

- Zuteilungsphase: Bausparkasse prüft, ob Ihr Bausparvertrag zuteilungsreif ist - Ist das Mindestguthaben angespart? Ist die Mindestlaufzeit eingehalten? Ist die Bewertungszahl erreicht?

- Darlehensphase: Die Bausparkasse zahlt Ihre Bausparsumme (Sparguthaben + Bauspardarlehen) komplett aus. Sie zahlten das Bauspardarlehen innerhalb von 15 bis 20 Jahren zurück.

Wichtig: Das Bauspardarlehen darf nicht beliebig verwendet werden. Es ist an wohnwirtschaftliche Zwecke wie Bauen, Kaufen, Renovieren oder Modernisierung des Eigentums gebunden.

Die drei Phasen beim Bausparen

- Sparphase: In der ersten Phase sparen Sie zunächst ein Mindestguthaben von 40–50 % der Bausparsumme an. Wie hoch die Bausparsumme ausfällt, setzen Sie vertraglich mit der Bausparkasse fest.

- Zuteilungsphase: In der zweiten Phase haben Sie die Möglichkeit, sich das Mindestguthaben von der Bausparkasse auszahlen zu lassen und dieses mit einem Darlehen zuzüglich Zinsen in Anspruch zu nehmen. Hier spricht man auch davon, dass der Bausparvertrag zuteilungsreif ist, d. h. Sie haben 40–50 % der Bausparsumme angespart und eine vorher definierte Mindestzeit abgewartet (meist 7–10 Jahre).

- Darlehensphase: In der dritten Phase verfügen Sie über die gesamte Bausparsumme und zahlen diese zu einem vorher vereinbarten Zinssatz ab.

In den folgenden Abschnitten erklären wir Ihnen ausführlich, was Sie in der Ansparphase, Zuteilungsphase und Darlehensphase jeweils erwartet.

Ansparphase: Guthaben aufbauen

Mit der Bausparkasse halten Sie vertraglich die Höhe der Bausparsumme fest, also den Gesamtbetrag aus Sparguthaben und Darlehenssumme. In der Ansparphase müssen Sie zunächst etwa 40–50 % der Bausparsumme als Mindestguthaben ansparen. Dieser Sparbetrag wird während der Sparphase von den Bausparkassen am Ende des Jahres, jeweils zum 31. Dezember, verzinst. Sowohl die Höhe der Verzinsung als auch des Mindestguthabens ist von Bausparkasse und Tarif abhängig. Deshalb sollten Sie sich im Vorfeld gut über die unterschiedlichen Tarife und deren Guthabensverzinsung informieren. Denn nur mit einem Bausparvertrag Vergleich stellen Sie fest, welcher Tarif optimal zu Ihrem Vorhaben passt und die größtmögliche Rendite verspricht.

Der monatliche Sparbetrag kann beim Bausparen während der Ansparphase beliebig erhöht oder gesenkt werden. Zudem besteht die Möglichkeit, dass Sie die monatlichen Einzahlungen pausieren, das heißt, Sie zahlen keine monatlichen Sparraten auf Ihr Bausparkonto ein. Sie können sich mit der Bausparkasse aber auch auf Zahlungen pro Quartal oder Jahr einigen. Als Bausparer sind Sie damit flexibel und können die Sparrate an Ihre jeweilige Lebenssituation anpassen.

Da die Guthabenverzinsung beim Bausparen meist relativ niedrig ausfällt, ist die Kombination aus Vermögenswirksamen Leistungen und staatlichen Förderungen während der Sparphase zu empfehlen. Mit dieser zusätzlichen Finanzspritze verkürzen Sie die Zeit, bis das geforderte Mindestguthaben erreicht wird und kommen schneller zum Ziel, nämlich der Zuteilung des Bausparvertrags.

Wie hoch sollte die monatliche Sparrate beim Bausparen sein?

Der monatliche Sparbeitrag richtet sich beim Bausparen nach der Höhe der Bausparsumme. Die monatliche Sparrate sollte somit so hoch sein, dass Sie während der Ansparphase, die mindestens 18 Monate und bis zu 7 Jahre beträgt, das Mindestguthaben von 40–50 % ansparen können. Als Regelsparbeitrag setzen Bausparkassen meist 3–5 Promille der Bausparsumme als monatlichen Sparbeitrag an. Sie können den Regelsparbeitrag aber an Ihre individuellen Lebensverhältnisse anpassen und darüber oder drunter liegen. Als Basis für die monatlichen Sparbeiträge gilt beim Bausparen somit die Höhe der Bausparsumme.

Wählen Sie die Bausparsumme also mit Bedacht und passend zu Ihrem Verwendungszweck aus. Eine hohe Bausparsumme führt dazu, dass Sie monatlich hohe Sparbeträge auf Ihr Bausparkonto einzahlen müssen, um während der Ansparphase das geforderte Mindestguthaben zu erreichen. Sparen Sie dagegen monatlich zu wenig, verlängert sich der Zeitraum, bis der Bausparvertrag zuteilungsreif ist.

Für die Ansparphase gibt es keine maximale Laufzeit. Sie müssen jedoch das vertraglich festgelegt Mindestguthaben ansparen und der Bausparvertrag ist frühestens nach einer Mindestsparzeit von 18 Monaten zuteilungsreif. Durchschnittlich benötigen Bausparer zwischen 7–10 Jahren für die Ansparphase.

Zuteilungsphase: Wann ist der Bausparvertrag zuteilungsreif?

Ein Bauspardarlehen können Sie erst in Anspruch nehmen, wenn der Bausparvertrag zuteilungsreif ist. Dafür müssen folgende Faktoren erfüllt sein:

- Sie haben das vertraglich festgelegt Mindestguthaben beim Bausparen erreicht.

- Sie haben die Mindestlaufzeit von 18 Monaten eingehalten.

- Ihr Bausparvertrag hat die vorgegebene Bewertungszahl erreicht.

Das Erreichen des Mindestguthabens und der Mindestlaufzeit sind Bestandteile der Ansparphase. Damit Sie den Bausparvertrag in Anspruch nehmen können, müssen Sie jedoch über die entsprechende Bewertungszahl verfügen.

Was ist die Bewertungszahl beim Bausparen?

Bei der Bewertungszahl handelt es sich um eine Art Zuteilungsreihenfolge, die von den Bausparkassen selbstständig, entweder am Monats- oder Quartalsende ermittelt wird. Dabei schaut sich die Bausparkasse alle zuteilungsreifen Bausparer an und vergibt eine entsprechende Bewertungszahl. Bei der Berechnung gilt das Zeit-mal-Geld-Prinzip. Je höher Ihre Sparsumme ist und je länger Sie angespart haben, desto höher fällt Ihre Bewertungszahl aus und desto schneller ist Ihr Bausparvertrag zuteilungsreif.

Anhand dieser Bewertungszahl gibt die Bausparkasse eine Prognose ab, wann Sie über den Bausparvertrag verfügen können. Den genauen Zeitpunkt, wann Ihr Bausparvertrag zuteilungsreif ist, wird Ihnen die Bausparkasse aber nicht nennen. Der Grund dafür liegt im Bausparprinzip: Die Bausparkasse kann nur ein Bauspardarlehen auszahlen, wenn genügend in den Geldtopf eingezahlt wurde. Eine Gewährleistung dafür, dass in der Zuteilungsperiode genügen Geld vorhanden ist, übernehmen die Bausparkassen nicht. Die Bewertungszahl kann sich daher von Zuteilungsperiode zu Zuteilungsperiode ändern.

Was tun, wenn der Bausparvertrag zuteilungsreif ist?

Grundsätzlich nutzen viele das Bausparen für die Immobilienfinanzierung oder als günstiges Modernisierungsdarlehen. Doch muss man den Bausparvertrag immer zum Bauen oder den Kauf einer Immobilie verwenden? Die Antwort lautet: nein. Ist der Bausparvertrag zuteilungsreif, müssen Sie sich entscheiden, was Sie damit machen möchten. Dabei stehen Ihnen unterschiedliche Möglichkeiten zur Verfügung:

1. Sie sparen weiter Guthaben an: Sie benötigen das Bauspardarlehen erst zu einem späteren Zeitpunkt, dann haben Sie die Möglichkeit, weiterhin Guthaben anzusparen. Dies lohnt sich besonders, wenn die Guthabenzinsen hoch sind und Sie noch kein konkretes Ziel für das Bauspardarlehen haben.

2. Sie lassen sich das Sparguthaben auszahlen: Sie benötigen aktuell und auch zu keinem späteren Zeitpunkt das Bauspardarlehen, dann lassen Sie sich das Sparguthaben auszahlen. Guthabenzinsen und Förderungen, die nicht an wohnwirtschaftliche Wohnzwecke gebunden sind, werden Ihnen dabei ausgezahlt. Bei einigen Bauspartarifen wird zudem ein hoher Zinsbonus angeboten, der beim Verzicht auf das Bauspardarlehen gewährt wird.

3. Sie verschieben die Zuteilungsreife des Bausparvertrags: Ist Ihr Bausparvertrag zuteilungsreif, Sie sind aber in der Planung noch nicht soweit, dann können Sie die Verschiebung der Zuteilung bei der Bausparkasse beantragen. Die Auszahlung der Bausparsumme erfolgt dann zu einem späteren Zeitpunkt. In dieser Zeit können Sie weiterhin wie gehabt Bausparen, bis der neue Zuteilungszeitpunkt erreicht ist.

4. Sie nehmen das Bauspardarlehen in Anspruch: Sofern Sie den Kauf einer Immobilie in Aussicht haben oder eine Modernisierung am Haus vornehmen möchten, können Sie den Bausparvertrag mit einem günstigen Bauspardarlehen kombinieren. Dabei wechseln Sie von der Zuteilungsphase in die dritte Phase des Bausparens, nämlich in die Darlehensphase.

Darlehensphase: Wie funktioniert das Bauspardarlehen?

Das Bausparen setzt sich vereinfacht gesagt aus einem Sparbetrag und einem Darlehen zusammen. Diese zwei Komponenten ergeben die Bausparsumme. Erst in der Darlehensphase können Sie über die gesamte Bausparsumme verfügen. Das bedeutet, Sie haben in der Ansparphase einen bestimmten Anteil der Bausparsumme angespart und damit die Zuteilungsreife für das Bauspardarlehen erreicht. In der Darlehensphase stellt Ihnen die Bausparkasse nun den restlichen Betrag der Bausparsumme als Bauspardarlehen zur Verfügung.

Bereits bei Vertragsabschluss legen Sie fest, wie hoch die Tilgung ist, mit der Sie das Bauspardarlehen zurückzahlen. Anders als bei einer klassischen Baufinanzierung tilgen Sie das Bauspardarlehen während der Laufzeit komplett, eine Restschuld bleibt damit nicht bestehen. Die Rückzahlung des Bauspardarlehens können Sie zudem mit Sondertilgungen beschleunigen.

Wie lange Sie das Bauspardarlehen zurückzahlen müssen, ist von der Tarifart, der Höhe der Bausparsumme und der festgelegten Tilgungshöhe abhängig. Grundsätzlich gilt: Je höher die Tilgung, desto schneller sind Sie schuldenfrei. Setzen Sie die Tilgung zu hoch an, ist Ihre monatliche Belastung allerdings sehr hoch.

Ein Bausparvertrag Vergleich lohnt sich

Beim Abschluss eines Bausparvertrags gilt grundsätzlich: Vergleichen Sie die unterschiedlichen Bauspartarife miteinander und gleichen Sie diese mit Ihrem Vorhaben ab – also Bausparen als Immobilienfinanzierung oder Bausparen als Geldanlage. Nur so stellen Sie fest, ob sich ein Bausparvertrag lohnt.

Der Bundesgerichtshof hat im November 2022 entschieden, dass Bausparkassen keine Kontogebühren mehr bei Bausparverträgen erheben dürfen. Das gilt sowohl für die Darlehensphase als auch für die Ansparphase. Als Bausparer müssen Sie also in Zukunft nur noch die Abschlussgebühr bezahlen. Bei bereits bestehenden Verträgen könnten Sie Erstattungsansprüche geltend machen.

Mit einem Bausparvertrag vor steigenden Bauzinsen schützen?

Oft weiß man erst nach 10 oder 20 Jahren, ob Bausparen wirklich eine gute Idee war. Aktuell ergibt sich aber ein spannender Zeitpunkt: Die Bauzinsen sind erst sprunghaft angestiegen, dann wieder leicht gesunken und liegen jetzt über dem Zinsniveau vieler Bausparverträge. Schon jetzt schneidet der Bausparvertrag im Vergleich zum Baukredit sehr gut ab, was die folgende Rechnung verdeutlichen soll.

In dem Beispiel soll eine Eigentumswohnung mit einem Kredit in Höhe von 300.000 € finanziert werden. Die Kaufnebenkosten in Höhe von 25.500 € sind als Eigenkapital vorhanden. Innerhalb von höchstens 30 Jahren soll die Wohnung abbezahlt sein. Zur Auswahl stehen nun ein klassisches Volltilgerdarlehen, das einem Annuitätendarlehen mit einer Zinsbindung von 30 Jahren entspricht. Hier liegt der Zins bei 3,92 %. Alternativ ist ein Bausparvertrag möglich, der 15 Jahre bespart wird und dann zuteilungsreif wird. Bis dahin finanzieren Sie die Wohnung mit einem tilgungsfreien Baukredit, bei dem Sie nur die Zinsen an die Bank zahlen. Ihre monatliche Rate setzt sich hier als aus dem Bausparbetrag und den Zinskosten für den Bankkredit zusammen.

Weil die Zinsen beim Bauspardarlehen deutlich niedriger sind als beim Volltilgerdarlehen, profitieren Sie am Ende der Laufzeit von einer Ersparnis von 22.728,60 €. Und das, obwohl Sie in den ersten 15 Jahren nicht einmal tilgen. Zudem sind Sie 2 Jahre eher mit der Finanzierung fertig. In diesem Fall gewinnt also der Bausparvertrag.

Bausparvertrag als Kombikredit im Vergleich zum Volltilgerdarlehen

| Tilgungsfreies Darlehen + Bausparvertrag | Volltilgerdarlehen |

|---|---|---|

Kreditsumme | 300.000 € | 300.000 € |

Zinsbindung | 15 Jahre + Bausparvertrag | 30 Jahre |

Zinssatz | 3,44 % + 2,35 % | 3,92 % |

anfängliche Tilgung | 0 % | 1,76 % |

Rate | 1.420 € | 1.420 € |

Laufzeit | 28 Jahre | 30 Jahre |

Zinskosten | 154.800 € (Bank) + 32.606,80 € (Bausparkasse) = 187.406,80 € | 210.134,40 € |

Vorteil | 22.728,60 € |

|

Experten-Interview: Wann ist ein Bausparvertrag sinnvoll?

Über einen Bausparvertrag können Sie sich günstige Zinsen sichern. Während der historischen Niedrigzinsen der vergangenen Jahre ging das auch direkt über einen Baukredit. Wird Bausparen aufgrund der aktuellen Zinsentwicklung und stark angestiegenen Bauzinsen jetzt wieder attraktiv? Und was gilt für Anleger?

Wir haben mit dem Experten Björn Pätzold, Spezialist für Baufinanzierungen bei dem Finanzierungsvermittler Dr. Klein in Mettmann gesprochen.

Für wen ist Bausparen jetzt sinnvoll?

Björn Pätzold: Eigentlich ist es für jeden interessant, der eine Immobilie hat oder haben möchte. Wer schon eine Immobilie hat, kann seine Restschuld planbar absichern oder den Vertrag nutzen als Sammeltopf für Eventualitäten, z. B. Sanierungen. Wer später ein Objekt kaufen möchte, kann mit dem Bausparvertrag sowohl Eigenkapital aufbauen als auch die Zinsen für später sichern.

Wie weit im Voraus muss ich beim Bausparen planen?

Björn Pätzold: Ein Bausparvertrag braucht immer eine gewisse Anlaufzeit, je nach Tarif brauchen Sie 7–10 Jahre, bis er zuteilungsreif ist. Wenn Sie aber in 2 Jahren ein Objekt finden, können Sie es trotzdem kaufen – Sie brauchen dann nur bis zur Zuteilungsreife des Bausparvertrags einen Baukredit. Und weil er eine kurze Laufzeit von 5–8 Jahren hat, bekommen Sie günstige Konditionen. Danach lösen Sie es mit Ihrem Bauspardarlehen ab.

Wenn Sie also sagen, dass ein Bausparvertrag für Sie interessant ist, um sich Zinsen zu sichern, sollten Sie direkt starten. Immerhin wissen Sie nie, wann Sie ein Objekt finden, das kann sich viel länger ziehen als geplant.

Ein Bausparvertrag hat eine lange Laufzeit. Wie flexibel bleibe ich da überhaupt?

Björn Pätzold: Bausparen ist gar nicht so unflexibel wie sein Ruf. Man kann auf viele Dinge auch während der Laufzeit noch reagieren. Möchte ich etwa für 500.000 € etwas kaufen und 200.000 € davon über Bausparen absichern, und ich finde nach 6 Jahren ein Objekt, wenn der Vertrag eigentlich noch nicht zuteilungsreif ist. Dann kann ich den Vertrag auch teilen und die „fertigen“ 100.000 € in meine Finanzierung nehmen, während die anderen 100.000 € weiter bespart werden.

Worauf muss ich mich zu Anfang festlegen?

Björn Pätzold: Was man in der Tat vorab überlegen muss, ist die Bausparsumme. Will ich eine möglichst hohe Summe absichern, ist auch meine Abschlussgebühr hoch. Wer dagegen vielleicht erstmal nur 50.000 € nimmt, kann zwar später noch erhöhen – das geht aber nur, solange es den Tarif noch gibt. Und aktuell muss man davon ausgehen, dass die Tarife bald angepasst werden.

Außerdem muss ich mich für einen Tarif entscheiden. Jede Bausparkasse hat meistens fünf oder sechs zur Auswahl. Der Schaufenstertarif kann 0,35 % Darlehenszins haben, das ist natürlich Hammer. Aber diese Tarife haben meist folgende Kehrseite: Sie sind in der Entwicklung sehr träge, also bis sie zuteilungsreif sind. Und man hat eine relativ hohe Zins- und Tilgungsleistung zu zahlen. Generell steht diese Leistung immer fest und liegt zwischen 3 und 10 Promille der Bausparsumme. Bei einer Summe von 500.000 € macht es schon einen Unterschied, ob ich monatlich 1.500 € oder 5.000 € zahlen muss. Die ausgewogenen Tarife für einen Bausparvertrag liegen bei etwa 2 % Zinsen. Und im Idealfall habe ich auch das Bausparziel im Auge. Also wann brauche ich das Darlehen bzw. die Anschlussfinanzierung? Dann kann ich meinen Taschenrechner nehmen und weiß, was ich bis dahin angespart haben muss. Das muss übrigens nicht monatlich sein, sondern funktioniert auch unregelmäßig durch Einmalzahlungen.

Die Zinssicherheit erkaufe ich mir durch eine Abschlussgebühr in Höhe von 1–1,6 % der Bausparsumme. Das ist ja schon einiges!

Björn Pätzold: Ja – und auch wieder nein. Bei 500.000 € sind das 5.000–8.000 €. Angenommen, Sie kriegen das Bauspardarlehen für 2,35 % und damit 0,8 % günstiger als bei der Bank. Dann sparen Sie allein im 1. Jahr mehrere Tausend Euro. Angst haben viele jetzt vor einem Zinsniveau von 4–5 %, da hätten Sie die Abschlussgebühr noch viel schneller drin. Und das Gefühl der Sicherheit ist nicht zu unterschätzen. Ein Bausparvertrag ist für Leute, die einfach Sorge haben, dass der Zins in 10, 15 Jahren so viel höher ist, dass sie in Zahlungsschwierigkeiten kommen.

Das Interview wurde zuletzt am 07.01.2025 geprüft.

Bausparen als ideale Lösung für Modernisierungen

Ob Sie nun den Wert Ihrer Immobilie mit einer Modernisierung steigern möchten oder die ersten anstehenden Instandhaltungsmaßnahmen in Blick haben: Mit einem Bausparvertrag lassen sich gut Rücklagen für die Maßnahmen der Modernisierung bilden. Oft lohnt es sich zu diesem Zweck, das Bausparen parallel zu einem Baukredit zu beginnen. Bei einer Summe von 20.000 € (etwa für eine neue Heizanlage) sparen Sie mit einem Bausparvertrag zunächst circa 40 % an, also 8.000 €. Die restlichen 12.000 € für die Modernisierung erhalten Sie dann über ein zinsgünstiges Darlehen von Ihrer Bausparkasse.

Alternativ können Sie das Geld auch auf einem Tagesgeldkonto anlegen. Steigen die Tagesgeldzinsen, ist das für Ihr Erspartes von Vorteil, denn der Zins für Tagesgeld wird täglich aktualisiert. Aber: Steigen Guthabenzinsen, steigen auch die Zinsen für Kredite. Dass bedeutet, wenn Sie die 8.000 € über ein Tagesgeldkonto ansparen, benötigen Sie immer noch die restlichen 12.000 €. Diese müssen Sie dann über einen teureren Kredit finanzieren lassen. Ein Bausparvertrag ist bei niedrigen Zinsen somit eine gute Entscheidung, um Rücklagen zu bilden. Denn Sie können sich das aktuelle Zinsniveau auf Jahre im Voraus für Ihr Bauspardarlehen sichern.

Ist der Bausparvertrag zum Sparen geeignet?

Als reine Geldanlage lohnt sich ein Bausparvertrag aktuell nicht, da Gebühren anfallen und Sie bei anderen Produkten wie Tagesgeld, Festgeld oder ETF-Sparplänen eine höhere Rendite erwarten können. Es gibt zwar einige spezielle Tarife, die recht attraktive Zinsenversprechen, das lohnt sich jedoch auch nur dann, wenn Sie zusätzlich staatliche Förderungen (Vermögenswirksame Leistungen und Wohnungsbauprämie) erhalten.

Im Umkehrschluss bedeutet das, dass Sie bei einem Bausparvertrag mit hohen Guthabenzinsen in der Darlehensphase höhere Bausparzinsen tilgen müssen. Einen Bausparkredit mit hoher Verzinsung sollten Sie deshalb eher zum Sparen verwenden und nicht unbedingt für eine Immobilienfinanzierung, jedenfalls dann nicht, wenn die allgemeinen Bauzinsen niedriger stehen. Worauf Sie auf der Suche nach der passenden Geldanlage achten müssen, zeigen wir Ihnen in unseren Anlagetipps.

Lohnt sich ein Bausparvertrag 2025?

Aufgrund der angestiegenen Bauzinsen ergibt sich womöglich ein guter Zeitpunkt für den Abschluss eines Bausparvertrags. Eventuell geben Bausparkassen aktuell noch Verträge mit sehr günstigen Zinsen für die Darlehensphase aus. Gleichzeitig sichern Sie sich gegen weiter steigende Bauzinsen ab.

Bausparen wird damit interessant für alle, die jetzt in mittel- bis langfristiger Zukunft eine Investition planen. Das kann ein Immobilienkauf oder eine Modernisierung sein. Das betrifft ebenso alle, die nach Ablauf ihrer jetzigen Baufinanzierung noch eine Restschuld haben im Sinne einer Anschlussfinanzierung.

Für Sparer liegen die Guthabenzinsen in der Ansparphase je nach Tarif und Mindestbausparguthaben inzwischen bei 0,10–1,6 %. Das ist niedrig, verglichen etwa mit den Zinsen auf einem Tagesgeldkonto. Hier lohnt sich ein Bausparvertrag vor allem dann, wenn Sie von den staatlichen Förderpaketen (Wohnungsbauprämie und Vermögenswirksame Leistungen) profitieren.

Kommt Bausparen für Sie in Frage, empfehlen wir:

- Führen Sie immer einen Bausparvertrag Vergleich durch. Holen Sie sich dazu Angebote unterschiedlicher Bausparkassen ein und vergleichen Sie die Tarife und Bausparzinsen miteinander. Lassen Sie sich dabei immer Ihre Rendite im Detail aufzeigen.

- Ziehen Sie als Alternative zum Bausparen andere Geldanlagen heran. Wer sparen möchte, sollte Geldanlagen wie Tagegeld, Festgeld oder z. B. einen ETF-Sparplan mit dem Bausparvertrag vergleichen und prüfen, wo höhere Renditen erzielt werden können.

- Für die Immobilienfinanzierung sollten Sie neben dem Bausparvertrag Vergleich einen Baugeld Vergleich machen. Auch wenn die Bauzinsen zuletzt deutlich angestiegen sind, befinden sie sich immer noch auf einem günstigen Niveau. Zudem besteht eine Baufinanzierung nie ausschließlich aus einem Bauspardarlehen, sondern wird dadurch ergänzt.

- Ein Bausparvertrag lohnt sich aktuell besonders, wenn Sie diesen als Rücklage für eine spätere Modernisierung verwenden möchten. Kleinere Darlehenssummen zwischen 10.000–50.000 € sind häufig über den Bausparvertrag günstiger als über eine klassische Immobilienfinanzierung oder einen klassischen Ratenkredit. Aber auch hier gilt: Wer sparen möchte, muss die unterschiedlichen Angebote und Geldanlagen miteinander vergleichen.

- Denken Sie an Ihre Kinder: Der Bausparvertrag könnte hier tatsächlich ein Revival erleben. Falls sich die Bauzinsen auf 3 % oder mehr einpendeln sollten, sichern Sie Ihrem Nachwuchs ein unschlagbares Zinsniveau für spätere Investitionen.

Wie finde ich den besten Bausparvertrag im Vergleich?

Damit sich ein Bausparvertrag lohnt und am Ende tatsächlich zu Ihren individuellen Bedürfnissen passt, ist ein Bausparvertrag Vergleich immer zu empfehlen. Im Folgenden zeigen wir Ihnen, weshalb ein Vergleich so wichtig ist und worauf Sie dabei achten müssen.

Beachten Sie die Rückzahlung der Abschlussgebühr

In der Ansparphase sollten Sie die Abschlussgebühr über die monatlichen Sparraten verrechnen können. Die Abschlussgebühr wird von jeder Bausparkasse bei Vertragsabschluss erhoben. Die Höhe der Abschlussgebühr beläuft sich häufig auf 1,0–1,6 % der Bausparsumme. Das bedeutet: Ihr Bausparkonto wird bei Vertragsabschluss zunächst mit der Abschlussgebühr belastet. Da Sie noch nichts angespart haben, befindet Sie sich zunächst im Minus. Bei einer Bausparsumme von 100.000 € wären das beispielsweise 1.000–1.600 €, mit denen Sie Ihr Bausparkonto belasten. Diesen Betrag müssen Sie nun während der Sparphase an die Bausparkasse zurückzahlen.

monatliche Sparsumme ohne VWL und Zinsen | Abschlussgebühr von 1.000 € Rückzahlung | Abschlussgebühr von 1.600 € Rückzahlung |

|---|---|---|

| 50 € | 1 Jahr und 8 Monate | 2 Jahre und 8 Monate |

| 100 € | 10 Monate | 1 Jahr und 4 Monate |

| 150 € | 7 Monate | 11 Monate |

| 200 € | 5 Monate | 8 Monate |

Im Rechenbeispiel zeigen wir Ihnen, wie lange Sie für die Rückzahlung der Abschlussgebühr benötigen. Dabei sind Vermögenswirksame Leistungen und Guthabenzinsen nicht inbegriffen. Bei einem monatlichen Sparbetrag von 100 € benötigen Sie für die Rückzahlung der Abschlussgebühr somit ca. 10 Monate.

Im Klartext bedeutet das: Mit der Ansparung des Mindestguthabens beginnen Sie erst ab dem 11. Monat. Die Ansparphase verlängert sich also automatisch und Sie müssen länger darauf warten, bis der Bausparvertrag zuteilungsreif ist. Sofern Sie Ihnen zustehen, nutzen Sie die Vermögenswirksamen Leistungen und die Wohnungsbauprämie. So können Sie während der Sparphase die Abschlussgebühr über die staatlichen Förderungen zurückzahlen.

Baukredit oder Bausparvertrag: der Vergleich

Ein Bausparvertrag ist nicht für sehr hohe Kreditsummen gedacht. Deshalb läuft in aller Regel nicht die komplette Finanzierung des Eigenheims über den Bausparvertrag. Bei einer Vertragssumme von 200.000 € müssen Sie in der Ansparphase mindestens 80.000 € ansparen, damit der Bausparvertrag zuteilungsreif ist. Das bedeutet, jeden Monat ca. 670 € über 10 Jahre hinweg sparen. Möglich sind allerdings auch Einmalzahlungen, falls Sie bereits Eigenkapital angespart haben.

Bei höheren Kreditsummen sollten Sie daran denken, dass Bausparverträge schneller getilgt werden müssen als klassische Immobilienkredite. Für die Rückzahlung einer Baufinanzierung benötigen Sie rund 20–40 Jahre, bei einem Bausparvertrag müssen Sie den Bausparkredit bereits in 15–20 Jahren tilgen. Dass bedeutet, dass Sie bei einem Bausparvertrag mit einer höheren monatlichen Belastung rechnen müssen als bei einem Baukredit.

Bausparvertrag abschließen – so gehen Sie vor

Einen Bausparvertrag können Sie einfach online beantragen oder vor Ort bei Ihrer Bank nachfragen. Grundsätzlich gilt: Entscheiden Sie sich nicht für das erstbeste Angebot! Nehmen Sie den Aufwand in Kauf, holen Sie sich Angebote unterschiedlicher Bausparkassen ein und vergleichen Sie die Bauspartarife miteinander. Nur so können Sie feststellen, ob der Bausparvertrag zu Ihren Vorhaben passt und sich am Ende tatsächlich lohnt.

1. Finden Sie den passenden Bauspartarif

Für welchen Bauspartarif Sie sich entscheiden, ist in erster Linie von Ihrem Vorhaben abhängig. Legen Sie den Fokus auf Sparen, dann ist ein Bauspartarif mit einer hohen Guthabenverzinsung zu empfehlen. Möchten Sie dagegen mit dem Bausparvertrag eine Immobilie finanzieren, ist ein Tarif mit niedrigen Darlehenszinsen wichtig. Können Sie sich aktuell aber noch nicht auf ein Vorhaben festlegen, ist Optionsbausparen die ideale Lösung. Beim Optionsbausparen entscheiden Sie erst am Ende der Sparphase, ob Sie den Bausparvertrag mit Sparzinsen in Anspruch nehmen, oder ob Sie diesen als günstiges Darlehen zur Finanzierung verwenden.

Die Verzinsung des Bausparvertrags variiert nach Vorhaben und Bauspartarif. Achten Sie bei der Wahl des Bauspartarifs auf einen möglichst hohen Zinsbonus, der beim Verzicht auf das Baudarlehen gewährt wird. Fragen Sie bei Ihrer Bausparkasse zudem nach, ob ein späterer Wechsel in einen renditefreundlicheren Bausparvertrag kostenlos und jederzeit möglich ist.

2. Legen Sie die Höhe der Bausparsumme fest

Lassen Sie sich zu der Höhe der Bausparsumme ausgiebig beraten. Auf keinen Fall sollten Sie diese zu hoch ansetzen. Je höher sie ist, desto länger dauert es, bis der Bausparvertrag zuteilungsreif ist. Zum anderem müssen Sie mit höheren Kosten bei der Rückzahlung des Darlehens rechnen.

3. Sparen Sie monatlich

Ihr Bausparguthaben wächst kontinuierlich an. Dies geschieht durch Ihre monatlichen Sparraten, die mit vermögenswirksamen Leistungen aufgestockt werden können. Je nach Vertrag können zudem eventuelle Sonderzahlungen erfolgen. Nutzen Sie die Möglichkeit der Einmalzahlung, um so das Sparziel schneller zu erreichen.

4. Beantragen Sie die staatliche Förderung

Bausparen ist eine der wenigen Geldanlagen, die auch staatlich gefördert wird. Mit etwas Glück profitieren Sie gleich doppelt von der staatlichen Förderung, da sich grundsätzlich zwei einkommensabhängige Fördermöglichkeiten unterscheiden lassen:

- Die Arbeitnehmersparzulage erhalten alle Arbeitnehmer, die ihre vermögenswirksamen Leistungen in einen Bausparvertrag investieren.

- Im Rahmen der Wohnungsbauprämie werden Einzahlungen auf einen Bausparvertrag mit staatlichen Zuschüssen belohnt.

Die Anträge auf staatliche Förderung sendet Ihnen die Bausparkasse zu. Den ausgefüllten Antrag für die Wohnungsbauprämie senden Sie an Ihre Bausparkasse zurück, den Antrag für die Arbeitnehmersparzulage reichen Sie mit Ihrer Einkommensteuererklärung beim Finanzamt ein.

5. Ihr Guthaben wird inklusive Zinsen und Zuschüssen ausgezahlt

Wenn Sie die Sparphase beendet haben, zahlt die Bausparkasse Ihr angespartes Guthaben und die restliche Vertragssumme als Baudarlehen an Sie aus. Ist dieser Zeitpunkt nach einer Laufzeit von 7 Jahren, erhalten Sie zudem Zuschüsse vom Staat, wenn Sie darauf Anspruch haben.

Wenn Sie einen Bauspartarif mit Wahlzuteilung vereinbart haben, können Sie auch schon nach 2 Jahren die Auszahlung des Darlehens beantragen, ohne das Mindestguthaben von 40–50 % angespart zu haben. Dabei entfallen jedoch die staatlichen Förderungen. Die Bedingungen für die Wahlzuteilung sind individuell mit Ihrer Bausparkasse zu vereinbaren und unterliegen bestimmten Voraussetzungen, die sich von Bausparkasse zu Bausparkasse unterscheiden.

Kombikredite: die Alternative zum Bausparvertrag

Einige Bausparkassen bieten aktuell Kombikredite als Alternative zum klassischen Bausparvertrag an. Der Vorteil gegenüber dem Bausparvertrag: Sie erhalten das Darlehen sofort ausgezahlt und können dieses für die Finanzierung einer Immobilie aufwenden. Der Kombikredit setzt sich dabei aus einem Bausparvertrag und aus einem Vorausdarlehen zusammen.

- Mit dem Vorausdarlehen finanzieren Sie die Immobilie. Dabei zahlen Sie an die Bausparkasse lediglich die anfallenden Zinsen zurück. Eine Tilgung des Darlehens, also die Rückzahlung des Darlehens, findet noch nicht statt.

- Parallel dazu überweisen Sie monatlich einen Betrag auf den Bausparvertrag. Das machen Sie so lange, bis dieser zuteilungsreif ist. Mit der angesparten Summe lösen Sie dann die Immobilienfinanzierung, in Form des Vorausdarlehens, ab. Ab diesen Zeitpunkt setzt sich Ihre monatliche Rate des Bausparkredits, wie bei einem herkömmlichen Annuitätendarlehen, aus Zins und Tilgung zusammen.

Vorteile und Nachteile von Bausparverträgen

- Bausparen ist planbar und sicher. Denn bereits bei Vertragsbeginn vereinbaren Sie den Zinssatz für die Spar- und Darlehensphase. Dieser Zinssatz ändert sich dann nicht mehr.

- Über einen Bausparvertrag bekommen Sie aktuell sehr günstige Zinsen.

- Bausparen erhält staatliche Förderung in Form von vermögenswirksamen Leistungen (VL) und der Wohnungsbauprämie.

- Sie bleiben flexibel und entscheiden selbst, wofür Sie das angesparte Geld verwenden (bei VL nach Ablauf einer 7-jährigen Sperrfrist).

- Ein Bausparvertrag lässt sich auf Familienmitglieder übertragen, wenn Sie ihn nicht selbst nutzen möchten.

- In einer Niedrigzinsphase ist der Guthabenzins in der Sparphase niedriger ist als bei anderen Geldanlagen.

- Beim Abschluss eines Bausparvertrags fällt eine Abschlussgebühr an, die von den ersten Spareinlagen abgezogen wird. Diese kann bis zu 1,6 % der Bausparsumme betragen.

- Der Effektivzins ist beim Bausparen deutlich höher als der Sollzins, unter anderem wegen des Agios, den viele Bausparkassen als Aufschlag (früher Gebühr) berechnen.

- Bis ein Bausparvertrag vollumfänglich zuteilungsreif ist, dauert es 8–10 Jahre. Durch geschicktes Kombinieren oder Teilen lässt er sich aber auch vorher schon nutzen.

Zusammenfassung – Wann ist Bausparen sinnvoll und wann nicht?

Da die Mindestlaufzeit bei einem Bausparvertrag 18 Monate beträgt, ist ein Bausparkredit nichts für kurzentschlossene Immobilienkäufer. In diesem Fall ist eine klassische Baufinanzierung empfehlenswerter, da diese binnen kürzester Zeit in Anspruch genommen werden kann.

Steht der Immobilienkauf erst in einigen Jahren an, kann die Finanzierung der Immobilie über den Bausparkredit sinnvoll sein. Besonders, wenn beim Vertragsabschluss die Zinsen niedrig sind und mit einem Zinsanstieg zu rechnen ist. Der Grund: Bausparzinsen werden beim Vertragsabschluss einmalig festgeschrieben und unterliegen damit keinen Zinsschwankungen.

Zur Bildung von Rücklagen, z. B. für Maßnahmen der Modernisierung, sind Bausparkredite besonders gut geeignet. Bei geringeren Kreditsummen sparen Sie die 40–50 % Mindestguthaben verhältnismäßig schnell an und profitieren bei der Kreditaufnahme wiederum von niedrigen Kreditzinsen.

Möchten Sie den Bausparvertrag als reine Sparanlage nutzen, dann lohnt sich das Bausparen nur, wenn die Guthabenzinsen hoch sind und Sie zusätzlich von staatlichen Förderungen profitieren.

Aktuell lohnt sich ein Bausparvertrag zur Bildung von Rücklagen oder für die spätere Teilfinanzierung einer Immobilie. Wenn Sie schon eine Immobilie finanzieren, können Sie ein Bauspardarlehen für die spätere Anschlussfinanzierung nutzen und den Kredit mit dem Bausparvertrag ablösen.

Sinnvoll kann ein Bausparvertrag auch für Kinder sein, wenn Sie die aktuell sehr günstigen Zinsen für später sichern möchten.

Vor Abschluss eines Bausparvertrags sollte grundsätzlich ein Bausparvertrag Vergleich durchgeführt werden. Nur so können Sie feststellen, welcher Bauspartarif am besten zu Ihrem Vorhaben passt.

Unsere beliebtesten Ratgeber

Bausparvertrag – die wichtigsten Fragen und Antworten

Muss ein Bausparvertrag später zum Bauen verwendet werden?

Nein. Sie haben die freie Wahl, ob Sie Ihr angespartes Geld später für den Erwerb von Wohneigentum, für die Modernisierungen oder in ein neues Auto investieren wollen. Reine Renditesparer erhalten bei einem Verzicht auf das Bauspardarlehen manchmal sogar einen Zinsbonus, der das Bausparen noch attraktiver macht.

Das Bauspardarlehen ist allerdings an wohnwirtschaftliche Zwecke gebunden.

Lohnt sich ein Bausparvertrag, wenn man nicht bauen will?

Als Geldanlage aktuell nicht. Man bekommt zwar Vermögenswirksame Leistungen und die Wohnungsbauprämie, aber wer nicht bauen will, kann auch andere Förderungen in Anspruch nehmen.

Bausparen kann aber auch für Mieter interessant sein, die ihre Wohnung renovieren möchten: Bis 40.000, 50.000 € sind Bausparverträge ja blanko, d. h. es erfolgt kein Eintrag ins Grundbuch. Das Darlehen muss aber immer wohnwirtschaftlich genutzt werden.

Kann ich meinen Bausparvertrag kündigen?

Bei Bedarf können Sie Ihren Bausparvertrag kündigen, in der Regel mit einer 3- bis 6-monatigen Kündigungsfrist. Hierbei entfällt jedoch Ihr Darlehensanspruch, eine etwaige Abschlussgebühren-Rückerstattung und bei einer Kündigung innerhalb der ersten 7 Jahre die staatliche Förderung.

Kann ich ein Annuitätendarlehen mit einem Bausparvertrag ablösen? Oder sogar eine komplette Finanzierung über einen Bausparvertrag laufen lassen?

In der Regel löst man ein Annuitätendarlehen nach der ersten Zinsbindung mit einem Bauspardarlehen ab, etwa nach 10 Jahren. Nach dieser Zeit ist die Restschuld geringer als der ursprüngliche Kredit war und gleichzeitig ist der Objektwert hochgegangen. Weil man dazu parallel angespart hat, liegt die Finanzierung deutlich unter 60 % und ist damit im Hinblick auf den Beleihungsauslauf bausparkassenkonform.

Ein Objekt lässt sich auch komplett über ein fertiges Bauspardarlehen finanzieren, da 40 % der Summe immer bereits angespart sind.

Was tue ich, wenn mein Vertrag zuteilungsreif wird?

Sie haben folgende Möglichkeiten:

- Sie nehmen die Zuteilung an und beantragen das Bauspardarlehen. Sie erhalten Ihr Guthaben plus Zinsen und staatlicher Förderung sowie Ihr Darlehen ausgezahlt. Es beginnt die Tilgung. Das Darlehen kann übrigens ausschließlich für die Immobilie selbst oder Dinge verwendet werden, die fest mit einer Immobilie verbaut werden.

- Sie nehmen die Zuteilung an und erhalten Ihr Guthaben inklusive Zinsen ausgezahlt. Das Darlehen können Sie sich später auszahlen lassen. Je nach Tarif bis zu einem Jahr nach Auszahlung des Guthabens.

- Sie verzichten auf Ihr Darlehen. So wird Ihnen Ihr Sparguthaben nebst Zinsen ausgezahlt. Manche Bausparkassen zahlen in diesem Fall einen zusätzlichen Bonuszins aus, der die Rendite Ihres Bausparvertrages erheblich steigert.

- Sie erhöhen die Bausparsumme Ihres Vertrages und sparen weiter an.

- Sie lassen sich das Guthaben und Darlehen erst später auszahlen und beantragen, dass die Zuteilung verschoben wird.

Wann lohnt sich Bausparen für Kinder?

Vor allem, wenn sie in der Ausbildung oder kurz davor sind, denn dann können auch VL eingezahlt werden. Zusammen mit der Wohnungsbauprämie hat man dann 90 €, die es quasi geschenkt gibt. „50.000 € ist zudem ein Baustein, den man später toll in einen Wohnungskauf einbringen kann“, sagt Björn Pätzold. Auch nicht zu vergessen: Über einen Bausparvertrag kann man nicht spontan verfügen. Das gesparte Geld kann man nicht einfach abheben, sondern man müsste schon den ganzen Vertrag auflösen.

Wird der Bausparvertrag versteuert?

Ja! Wie bei jeder Geldanlage, die Renditen bringt, fällt die sogenannte Abgeltungssteuer an. Diese besagt, dass Gewinne aufgrund von Zinsen oder Dividenden an das Finanzamt abgeführt werden müssen. Dies ist auch bei Bausparzinsen der Fall. Mit einem Freistellungsauftrag können Sie sich die Steuer aber sparen. Diesen müssen Sie jedoch bis Ende des Jahres bei Ihrer Bausparkasse stellen.

Ist ein Bausparvertrag auch für Kapitalanleger interessant?

Für Investoren findet Björn Pätzold ein Konstantdarlehen passend, weil der Zinsanteil für einen festgeschriebenen Zeitraum immer gleichbleibt. Diese Zinsen können sie jedes Jahr steuerlich geltend machen. Wenn sie nach 10, 15 Jahren umfinanzieren wollen, haben sie zudem wieder ein gewisses Eigenkapital angespart, womit sie etwas Neues kaufen können.

Welche staatlichen Förderungen gibt es beim Bausparen?

Vermögenswirksame Leistungen

Bei den Vermögenswirksamen Leistungen erhalten Sie vom Arbeitgeber bis zu 40 € im Monat. Dies soll Ihnen während der Ansparphase helfen, Vermögen aufzubauen. Einen gesetzlichen Anspruch auf den Sparbetrag gibt es jedoch nicht. Schauen Sie deshalb in Ihrem Tarifvertrag oder fragen Sie direkt beim Arbeitgeber nach, ob Vermögenswirksame Leistungen gezahlt werden.Arbeitnehmersparzulage

Der Staat fördert das Bausparen in Form der Arbeitnehmersparzulage. Je nach Einkommensgrenze sind hier Zuschüsse von 9 % auf die vom Arbeitgeber geleisteten Vermögenswirksamen Leistungen möglich. Die jährliche Einkommensgrenze bei unverheirateten beträgt 17.900 €, bei Ehepartnern 35.800 €.Wohnungsbauprämie

Eine weitere Bausparförderung bietet der Staat mit der Wohnungsbauprämie an. Das Bausparen wird hierbei mit maximal 8,8 % gefördert. Die Förderung bezieht sich bei Alleinstehenden auf einem maximalen Sparbetrag von 512 €, bei Ehepartnern auf 1.024 €. Die jährliche Wohnungsbauprämie beläuft sich damit auf maximal 45,06 € beziehungsweise auf 90,11 €. Dabei darf die jährliche Einkommensgrenze von 25.600 € bei Alleinstehenden und 51.600 € bei Ehepartnern nicht überschritten werden.Riester-Bausparvertrag

Zukünftigen Eigenheimbesitzern bietet der Staat die Förderung über den Riester-Bausparvertrag an. Dabei handelt es sich um einen speziellen Bausparvertrag, bei dem hohe Förderungen möglich sind. Riester-Sparer erhalten jährlich bis zu 154 €, zusätzlich gibt es Zulagen für Kinder bis zu 300 € und Bausparer unter 25 Jahren können sich einen Bonus von 200 € sichern. Fragen Sie beim Beratungsgespräch nach, ob eine Riester-Förderung für Sie eine Option ist und was dagegenspricht.Wer darf bausparen?

Bausparen ist ab dem 16. Lebensjahr für jeden möglich. Minderjährige benötigen jedoch für den Vertragsabschluss die Unterschrift Ihrer Eltern. Für 16- bis 25-Jährige gelten beim Bausparen zudem Sonderregeln, die das Bausparen lohnenswert machen. Die Sparsumme ist beispielsweise an keinen Verwendungszweck gebunden und darf beliebig verwendet werden, auch wenn vorher die Wohnungsbauprämie erhalten wurde. Eltern oder Großeltern können einen Bausparvertrag abschließen und diesen an das Kind übertragen, wenn es alt genug ist. Bausparen ist somit in jeder Altersklasse und Lebenslage möglich.

Doch nicht immer ist ein Bausparvertrag sinnvoll. Besonders ab dem 25. Lebensjahr sollte jeder gründlich prüfen, ob sich das Bausparen lohnt oder ob andere Geldanlagen sinnvoller sind.

Welche Kosten sind beim Bausparen zulässig?

Schließen Sie einen Bausparvertrag ab, fällt eine Abschlussgebühr an. Die Höhe der Abschlussgebühr wird prozentual zur Bausparsumme erhoben und liegt zwischen 1,0–1,6 %. Bei einer Bausparsumme von 100.000 € wären das beispielsweise 1.000–1.600 €, die Sie als Abschlussgebühr an die Bausparkasse zahlen müssen. Während der Ansparphase wird Ihr Bausparkonto zunächst mit einem Minus in Höhe der Abschlussgebühr belastet. Mit Ihren monatlichen Sparbeiträgen zahlen Sie die Gebühr dann zurück.

Anders als beim Baudarlehen wird die Abschlussgebühr beim Bausparen nur anteilig in den Effektivzins einberechnet. Lassen Sie sich beim Beratungsgespräch deshalb die Kosten und Zinsen des Bausparvertrags separat voneinander anzeigen.

Bei der Auszahlung des Bauspardarlehens wurde von den Bausparkassen bis vor einiger Zeit zusätzlich eine Darlehensgebühr bzw. Bearbeitungsgebühr erhoben. Mit dem Urteil (Az. XI ZR 552/15 BGH, Urteil vom 8. November 2016) hat der Bundesgerichtshof diese jedoch für unzulässig erklärt. Seitdem dürfen Bausparkassen die Darlehensgebühr von 2 % nicht mehr vom Kunden verlangen. Bei einer Bausparsumme von 50.000 € sparen Sie seither 1.000 €.