- Geldanlage 2025: So gehen Sie vor

- Welche Konten benötigen Sie für Ihre Geldanlagen?

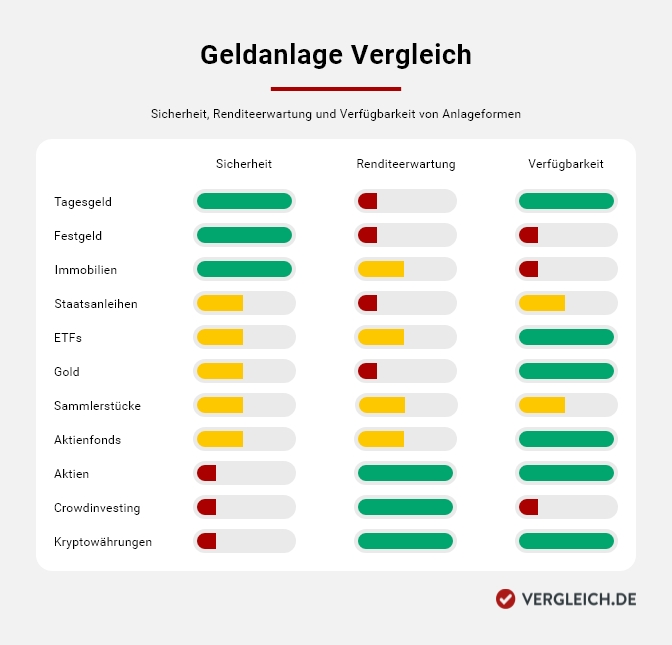

- Welche sicheren Geldanlagen gibt es?

- Welche Geldanlage bringt am meisten Zinsen?

- Welche renditestarken Geldanlagen gibt es?

- Welche sonstigen Geldanlagen gibt es?

- Wie viel Geld sollte ich anlegen?

- Häufig gestellte Fragen zum Thema Geldanlage

Geldanlage 2025: So gehen Sie vor

Überlegen Sie zunächst, welche Summe Sie für Ihre laufenden Ausgaben im Alltag nicht benötigen. Dieses Ersparte steht Ihnen für Ihre Geldanlage zur Verfügung. Damit schützen Sie Ihr Vermögen vor der Inflation.

In einem zweiten Schritt prüfen Sie, welchen Teil Ihres Investitionskapitals Sie täglich oder zu einem bestimmten Zeitpunkt verfügbar halten wollen. Den Rest sollten Sie langfristig für mindestens 10–15 Jahre investieren, da Sie auf diese Weise mehr Rendite erwirtschaften können.

Welche Möglichkeiten sich Ihnen hier aktuell bieten, erklären wir ausführlich in unseren umfangreichen Ratgebern. Dort erfahren Sie Tipps und Tricks, wie Sie am besten vorgehen, um Gebühren zu sparen und den maximalen Gewinn zu erreichen.

Welche Konten benötigen Sie für Ihre Geldanlagen?

Sie brauchen vor allem ein Girokonto, zunächst einmal als Gehaltskonto sowie als Alltagskonto für Ihre laufenden Kosten. Aber ein Girokonto ist auch die Voraussetzung für Geldanlagen in Tagesgeld, Festgeld sowie für ein Depot. Achtung: Viele Banken verlangen hohe Dispozinsen. Auch die Kontoführungsgebühren und Extra-Kosten, vor allem bei Filialbanken, sind oft erschreckend teuer. Daher lohnt es sich, die Konditionen zu vergleichen, zumal ein Girokonto-Wechsel heute ohne viel Aufwand möglich ist.

Welche sicheren Geldanlagen gibt es?

Zu den sicheren Geldanlagen gehören Tagesgeld, Sparbrief und Festgeld. Sie bekommen hier nach dem Ende der Anlagezeit Ihr Geld garantiert zurück und erhalten zusätzlich Zinsen. Ihr Erspartes ist dabei die ganze Zeit durch die gesetzliche Einlagensicherung geschützt. Im Falle einer Bankenpleite sind Ihre Einlagen auf einem Tagesgeldkonto und Festgeldkonto bis mindestens 100.000 € pro Person und Bank abgesichert. Viele Geldhäuser garantieren darüber hinaus Beträge bis zu mehreren Millionen Euro pro Sparer.

Tagesgeld

Bei dieser flexiblen Geldanlage ist Ihr Geld täglich verfügbar und Sie erhalten in der Regel höhere Zinsen als auf dem Girokonto oder Sparbuch. Aktuell bieten Banken Tagesgeldzinsen bis zu 3,50 %. Der Zinssatz ist variabel. In unserem Tagesgeld Vergleich sehen Sie jederzeit aktuell unsere besten Tagesgeldzinsen.

Tagesgeld Vergleich

Bei dieser Geldanlage legen Sie einen bestimmten Betrag für einen festgelegten Zeitraum zu einem festen Zinssatz an. Sie wissen genau, was Sie am Ende ausgezahlt bekommen. Erst im Anschluss können Sie wieder über Ihr Geld verfügen. Momentan bieten Banken für 1 Jahr bis zu 2,50 % für eine Anlagesumme von 10.000 €. Für 5 Jahre erhalten Sie bis zu 2,77 %, für 10 Jahre bis zu 3,00 %. In unserem Festgeld Vergleich finden Sie tagesaktuell die Top-Festgeldzinsen für Ihren individuellen Anlagebetrag.

Festgeld Vergleich

Welche Geldanlage bringt am meisten Zinsen?

Mit einer Geldanlage in mehrjähriges Festgeld erhalten Sie in der Regel den Top-Zins. Festgeld bringt meist höhere Zinsen als Tagesgeld. Dies kann sich jedoch umkehren, wenn der Markt in Zukunft sinkende Zinsen erwartet. Bei Festgeld sind Sie während der Laufzeit an den festgelegten Zins gebunden. Sie profitieren daher nicht von möglicherweise steigenden Zinsen, können sich das jetzige Zinsniveau aber für die Zukunft sichern, was bei fallenden Zinsen attraktiv ist.

Die Chance auf eine deutlich höhere Rendite haben Sie am Kapitalmarkt, jedoch ist dort auch das Risiko höher. Die Inflation schlagen Sie auf lange Sicht wahrscheinlich nur mit renditestarken Geldanlagen wie z. B. Aktien-ETFs. Mit einer Investition in einen MSCI-World-ETF machen Sie selbst bei einer hohen Inflationsrate im langfristigen Durchschnitt ein reales Plus. Angesicht der aktuellen Monats-Inflationsrate stellen sich die erwartbaren Renditen von Tages- und Festgeld sowie einem MSCI-World-ETF wie folgt dar:

Realrendite verschiedener Arten der Geldanlage

| Anlageform | Rendite | Inflationsrate | Realrendite |

|---|---|---|---|

Tagesgeld | 3,50 % (garantierter Beispielszins) | 2,2 % | 1,30 % |

Festgeld | 2,50 % (garantierter Beispielszins) | 2,2 % | 0,30 % |

MSCI-World-ETF | 8 % (durchschnittl. jährl. Rendite seit 1975) | 2,2 % | 5,8% |

Welche renditestarken Geldanlagen gibt es?

Hohe Renditechancen bieten Wertpapiere, die an der Börse gehandelt werden, wie Aktien, Fonds und ETFs. Wenn Sie diese oder andere Wertpapiere kaufen oder verkaufen wollen, benötigen Sie ein Depot. Dort bewahren Sie Ihre Wertpapiere auf.

Sie können Ihr Depot entweder bei Ihrer Hausbank, einer anderen Filial- oder Direktbank oder bei einem Online-Broker eröffnen. Inzwischen gibt es eine gute Auswahl an Angeboten für kostenlose Depots bzw. Broker mit sehr geringen Gebühren.

Depot Vergleich

ETFs: börsengehandelte Indexfonds

Aktien-ETFs sind eine kostengünstige Möglichkeit, an den Gewinnen der Wirtschaft teilzuhaben. Ein ETF kombiniert viele Einzelaktien, oft aus verschiedenen Ländern und Branchen, und streut dadurch Ihr Risiko. Ein solcher Fonds bildet die Entwicklung eines bestimmten Indexes, z. B. des DAX, des MSCI World oder des S&P 500, passiv nach. Auf teure Fondsmanager wird verzichtet. Ein S&P-500-ETF hat seit 1987 im Durchschnitt pro Jahr ca. 10 % Gewinn gemacht. In unserem ETF Vergleich sehen Sie die Angebote digitaler Vermögensverwalter für ETF-Sparpläne und Einmalanlagen.

Weitere Wertpapiere: Aktien, Fonds, Anleihen

Mit einer Aktie besitzen Sie einen Anteil eines Unternehmens. Einige Konzerne zahlen ihren Aktionären jährlich einen Teil der Gewinne als Dividende aus. Steigt der Kurs der Firma an der Börse, erhöht sich der Wert der Aktie. Im Vergleich zu einem Indexfonds sind höhere Kursschwankungen zu erwarten. Höhere Gewinne, aber auch höhere Verluste sind möglich.

Ein Aktienfonds bündelt eine Reihe von Aktien und streut daher das Risiko. Er wird von einem Fondsmanager verwaltet. Solche aktiv gemanagten Fonds sind teurer als die passiv verwalteten ETFs.

Mit dem Kauf von Anleihen leihen Sie dem Ausgeber dieser Wertpapiere Kapital. Im Fall von Unternehmensanleihen handelt es sich um eine Firma, im Fall von Staatsanleihen um ein Land. Der Gläubiger zahlt Ihnen am Ende der Laufzeit den Ausgabewert der Anleihen zurück. Dazu kommen festgeschriebene Zinsen während der Laufzeit.

Kryptowährungen: digitales Geld auf der Blockchain

Bitcoin und andere Kryptowährungen sind an speziellen Kryptobörsen und zunehmend auch bei klassischen Brokern handelbar. Anleger können entweder direkt die betreffenden Coins kaufen oder indirekt über sogenannte ETNs zugreifen. Ein ETN ist eine börsengehandelte Inhaberschuldverschreibung, welche die Wertentwicklung der Digitalwährung abbildet. Kryptowährungen gelten als hochspekulativ.

Welche sonstigen Geldanlage-Möglichkeiten gibt es?

Jenseits der Börse gibt es weitere etablierte sowie junge Investitionsmöglichkeiten mit zum Teil hohen Gewinnmöglichkeiten. Jedoch bestehen auch Risiken.

Crowdinvesting in Immobilen

Für ein Immobilien-Investment sind heute keine großen Summen mehr notwendig. Schon ab 10 € können Sie per Crowdinvesting Ihr Geld in ein Immobilien-Projekt anlegen. Dabei investieren Sie zusammen mit anderen Privatinvestoren z. B. in den Bau eines Bürogebäudes, einer Wohnanlage oder eines Einkaufszentrums.

Gold und andere Edelmetalle

Da davon ausgegangen wird, dass Gold aufgrund seiner Seltenheit nie gänzlich an Wert verliert, gilt dieses Edelmetall gerade in Krisenzeiten als Absicherung für Vermögen. Viele Anleger mischen daher diesen wertvollen Rohstoff in Form von Goldmünzen oder Barren ihrem Portfolio bei. Alternativ können Sie Ihr Geld auch in Silber anlegen.

Alternative Geldanlagen

Sammlerstücke wie Oldtimer, wertvolle Uhren oder alter Whisky steigen oft innerhalb kurzer Zeit erheblich im Wert. Wer sich auf einem Gebiet sehr gut auskennt, kann hier hohe Gewinne erzielen. Über Beteiligungen können Interessierte heute bereits ab 50 € in solche Sachwerte investieren.

Nachhaltige Geldanlagen

Wer Wert auf eine soziale und ökologische Ausrichtung legt, kann in nachhaltige Geldanlagen investieren. An der Börse sind Fonds und ETFs handelbar, die Unternehmen nach ESG-Standards aussuchen bzw. filtern. Zudem gibt es Öko-Sparbriefe, grünes Crowdinvesting und Geldinstitute, die nur nachhaltig investieren und entsprechende Konten und Geldanlagen anbieten.

Wie viel Geld sollte ich anlegen?

Nach der 50:30:20-Regel sollten Sie mindestens 20 % Ihres Einkommens sparen oder anlegen. Den Rest dürfen Sie für Ihre notwendigen Kosten (bis zu 50 %) sowie Ihre Freizeit und Hobbys (bis zu 30 %) veranschlagen.

Wenn Sie einen bestimmten Betrag, z. B. 50.000 €, für eine Geldanlage zur Verfügung haben, überlegen Sie sich, welche Summe Sie ständig verfügbar haben wollen, welche Summe Sie sicherheitsorientiert und welche Summe Sie renditestark anlegen möchten. Eine ausgewogene Möglichkeit wäre z. B., 25.000 € in Tagesgeld und weitere 25.000 € in weltweit streuende ETFs zu investieren.

Häufig gestellte Fragen zum Thema Geldanlage

Welche Geldanlage lohnt sich bei hoher Inflation?

Um bei hoher Inflation eine reale Rendite zu erzielen, muss Ihr prozentualer Gewinn größer sein als die Inflationsrate. Bislang lag die durchschnittliche jährliche Rendite eines S&P-500-ETFs mit ca. 10 % in der Regel über der Rate der Geldentwertung.

Muss ich auf meine Geldanlagen Abgeltungssteuer zahlen?

Ja, aber nur, wenn Ihre Erträge aus Kapitaleinkünften den Sparerfreibetrag von 1.000 € pro Person oder 2.000 € als Paar übersteigen. Dann müssen Sie auf den darüber liegenden Betrag Abgeltungssteuer plus Solidaritätszuschlag in Höhe von insgesamt 26,375 % zahlen. Gegebenenfalls kommt noch Kirchensteuer hinzu. Richten Sie am besten einen Freistellungsauftrag bei Ihrer Bank bzw. Ihrem Broker ein.

Wie hoch ist der Sparerfreibetrag?

Der Sparerpauschbetrag, auch Sparerfreibetrag genannt, beträgt 1.000 € für Singles und 2.000 € für Eheleute. Bis zu dieser Summe an Zinsen, Dividenden, realisierten Kursgewinnen o. Ä. pro Jahr müssen Sie auf Kapitalerträge keine Abgeltungssteuer zahlen. Richten Sie dazu einen Freistellungsauftrag ein.

Wie ist mein Geld durch die Einlagensicherung geschützt?

EU-weit sind Spareinlagen wie Tages- und Festgeld bis zu mindestens 100.000 € pro Kunde und Bank durch die gesetzliche Einlagensicherung geschützt. Bei Gemeinschaftskonten wie Konten von Ehepaaren erhöht sich Summe auf 200.000 €. In Deutschland garantieren viele Sparkassen, Genossenschafts- und private Banken die Einlagen Ihrer Kunden über weitere Sicherungssysteme. Der Schutz geht z. T. deutlich über 100.000 € hinaus und kann mehrere Millionen Euro betragen.

Welche Rolle spielt das Länderrating für die Sicherheit meines Geldes?

Das Länderrating gibt Auskunft über die Bonität von Staaten. Hinsichtlich dieser Einstufung unterscheiden sich auch Länder innerhalb der EU. Für Sparer ist diese Beurteilung interessant, weil das jeweilige EU-Land eines Geldinstituts für die gesetzliche Einlagensicherung seiner Spareinlagen zuständig ist. Die EU haftet nicht gemeinschaftlich. Falls eine Bank pleite geht und das Geld des nationalen Sicherheitsfonds für die Rückzahlung der Kundengelder nicht ausreicht, könnte der betroffene Staat einspringen. Verbraucherschützer bezweifeln aber, dass dazu die Finanzkraft jedes Landes ausreicht. Zur Sicherheit legen Sie Ihr Geld nur in Staaten mit der besten Bewertung an, z. B. Deutschland, Niederlande oder Luxemburg.