Das Wichtigste in Kürze

- Die neue Grundsteuer gilt seit 2025 für jeden Hauseigentümer. Mit der Reform ändert sich die Datengrundlage, mit der die Höhe der Grundsteuer berechnet wird.

- Es gibt kein einheitliches Berechnungsmodell für ganz Deutschland, da mehrere Bundesländer eigene Gesetze und Regeln zur Grundsteuer 2025 verabschiedet haben.

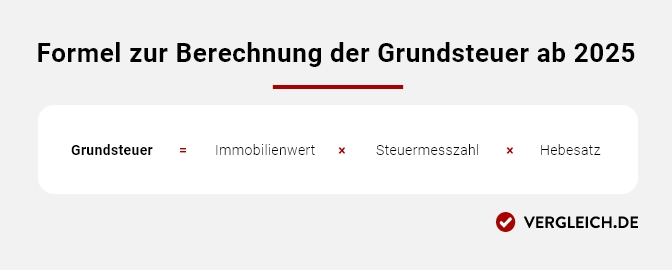

- Grundsätzlich berechnet sich die Grundsteuer aus drei Faktoren: Wert des Grundbesitzes x Steuermesszahl x Hebesatz. Damit bleibt die Grundsteuer wertabhängig.

- Für Städte und Kommunen ist die Grundsteuer eine ihrer wichtigsten Einnahmequellen. Insgesamt soll die Grundsteuerreform kostenneutral ausfallen.

Was ist die Grundsteuer?

Die Grundsteuer zahlen Eigentümer von Grundstücken und Gebäuden. Die Höhe ist unabhängig vom Einkommen, sie richtet sich nach dem Wert des Objektes. Wird die Immobilie vermietet, kann die Grundsteuer über die Nebenkosten auf die Mieter umgelegt werden.

Die Grundsteuer wird von den Kommunen erhoben und stellt eine wichtige Einnahmequelle dar. Sie trägt zur Finanzierung lokaler Infrastruktur wie Straßen und Brücken sowie Dienstleistungen wie Schulen oder Büchereien bei.

Es gibt drei Hauptformen:

- Grundsteuer A: für land- und forstwirtschaftliche Betriebe

- Grundsteuer B: für bebaute oder bebaubare Grundstücke und Gebäude

- Grundsteuer C: für unbebaute, baureife Grundstücke (seit 2025)

Ihre Berechnung ist komplex und hängt vom Grundstückswert, von der Art der Bebauung, der Fläche, der Art der Nutzung und weiteren Kriterien ab.

Was ist die neue Grundsteuer C?

Die Grundsteuer C ist im Rahmen der Grundsteuerreform 2025 eingeführt worden. Die Kommunen dürfen sie für unbebaute, aber baureife Grundstücke erheben. Sie soll Spekulationen verteuern und aus baureifen Grundstücken dringend benötigten Wohnraum schaffen. Die neue Steuer kann in allen Bundesländern außer in Bayern erhoben werden. Es gab die Grundsteuer C unter dem Namen Baulandsteuer schon einmal in den 60er Jahren. Sie wurde damals abgeschafft, weil sie als nicht effektiv galt.

Warum musste die Grundsteuer reformiert werden?

Das Bundesverfassungsgericht hat das bisherige System der Grundsteuer 2018 für verfassungswidrig erklärt, da es gegen das im Grundgesetz festgeschriebene Gebot der Gleichbehandlung verstieß. Die obersten Richter in Karlsruhe kamen zu dem Schluss, dass die aktuelle Berechnungsmethode „völlig überholt“ sei. Sie führe zu „gravierenden Ungleichbehandlungen" der Immobilienbesitzer.

Tatsächlich wurden bisher Daten aus den 1960er und teilweise aus den 1930er Jahren herangezogen, um die Höhe der Grundsteuer zu berechnen. Obwohl eigentlich alle 6 Jahre eine Neubewertung hätte stattfinden sollen, wurde dies aufgrund von Personal- und Geldmangel nie durchgeführt. Da sich aber im Laufe der Jahre der Wert vieler Grundstücke und Gebäude stark veränderte, insbesondere in den Ballungsräumen, musste eine neue Grundsteuer her.

Wie berechnet man die neue Grundsteuer seit 2025?

Zur Neuberechnung der Grundsteuer dient der aktuelle konkrete Wert einer Immobilie und nicht mehr, so wie bisher, ein jahrzehntealter Einheitswert. Mit folgender Formel wird die neue Grundsteuer jetzt berechnet:

Neben dem Immobilienwert enthält die Formel zwei weitere Faktoren: die Steuermesszahl und den Hebesatz.

- Was ist der Hebesatz? Es handelt sich um eine Prozentangabe, mit der die Höhe der Grundsteuer ermittelt wird. Jede Kommune legt den Hebesatz für ihr Einzugsgebiet selbst fest; daher gibt es bundesweit große Unterschiede.

- Wie hoch ist der Hebesatz 2025 und 2026? Die Gemeinden bestimmen ihre neuen Hebesätze selbst. Bisher lag der Hebesatz im Bereich von 0–960 %. Dabei gilt: Je höher der Hebesatz einer Kommune ist, desto mehr Grundsteuer ist für Grundstücke und Immobilien an diesem Ort fällig.

- Was ist die Steuermesszahl und wie hoch ist sie ab 2025? Die Steuermesszahl gibt vor, wie viel vom Immobilienwert versteuert werden muss. Sie wird vom Bund festgelegt und beträgt seit 2025 für alle Wohngrundstücke 0,031 % und 0,034 % für Nichtwohngebäude. Das ist ungefähr ein Zehntel des bisherigen Wertes. Mit dieser Absenkung der Steuermesszahl soll vermieden werden, dass die Grundsteuer mit der Neuberechnung steigt.

In den Grundsteuermessbescheiden vom Finanzamt ist die Steuermesszahl häufig als 0,31 v. T. angegeben, das meint 0,31 "von Tausend" also 0,31 Promille bzw. 0,031 %.

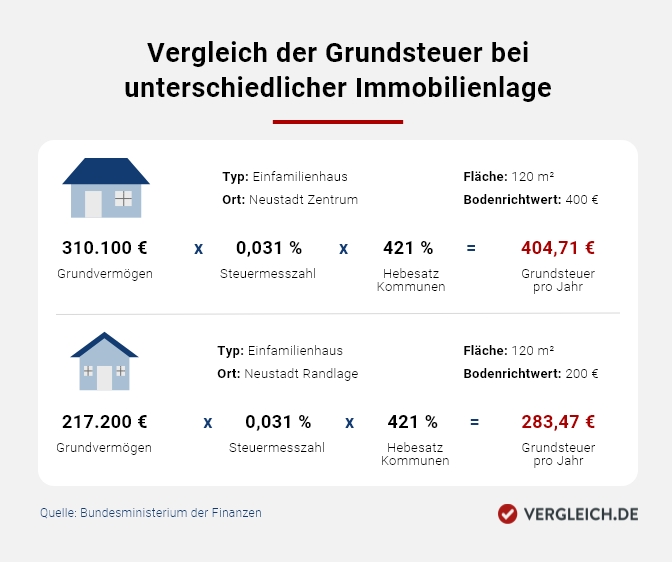

In der folgenden Grafik hat das Bundesfinanzministerium zusammengestellt, wie die Grundsteuer werteabhängig berechnet wird. Als Beispiel dient ein Einfamilienhaus, Baujahr 1960, mit einer Wohnfläche von 120 qm und einem 1.000 qm großen Grundstück. Der alte Hebesatz der Kommune lag bei 480 % – um die Einnahmen konstant zu halten, müsste dieser auf 421 % gesenkt werden.

Eine Grafik, die die Berechnung der Grundsteuer an zwei Beispielen darstellt. Das eine Grundstück liegt im Zentrum einer Stadt und hat einen Wert von 310.100 €, das andere befindet sich in einem Außenbezirk derselben Stadt und hat einen Wert von 217.200 €.

Zur Berechnung der Grundsteuer wird in beiden Fällen der Grundstückswert mit der Steuermesszahl und dem Hebesatz multipliziert. Bei dem teureren Grundstück kommt im Ergebnis mit 404,71 € eine höhere Grundsteuer heraus als bei dem weniger wertvollen Grundstück. Hier beträgt die Grundsteuer 283,47 €.

Die Rechenbeispiele stammen vom Bundesministerium für Finanzen.

Verschiedene Methoden der Grundsteuerberechnung in den Bundesländern

Bei der Ausgestaltung der Grundsteuerreform im Jahr 2019 gab es zwischen der Bundesregierung und den Bundesländern keine Einigung, wie der für die Steuerberechnung grundlegende Immobilienwert ermittelt werden soll. Uneinigkeit herrschte darüber, nach welchen Kriterien der Wert einer Immobilie bestimmt werden soll. In der Diskussion standen:

- der Bodenrichtwert

- die Fläche

- die Nutzungsart

- die Wohnlage

- die erzielte Miete

- das Alter des Gebäudes

- eine Kombination mehrerer dieser Punkte

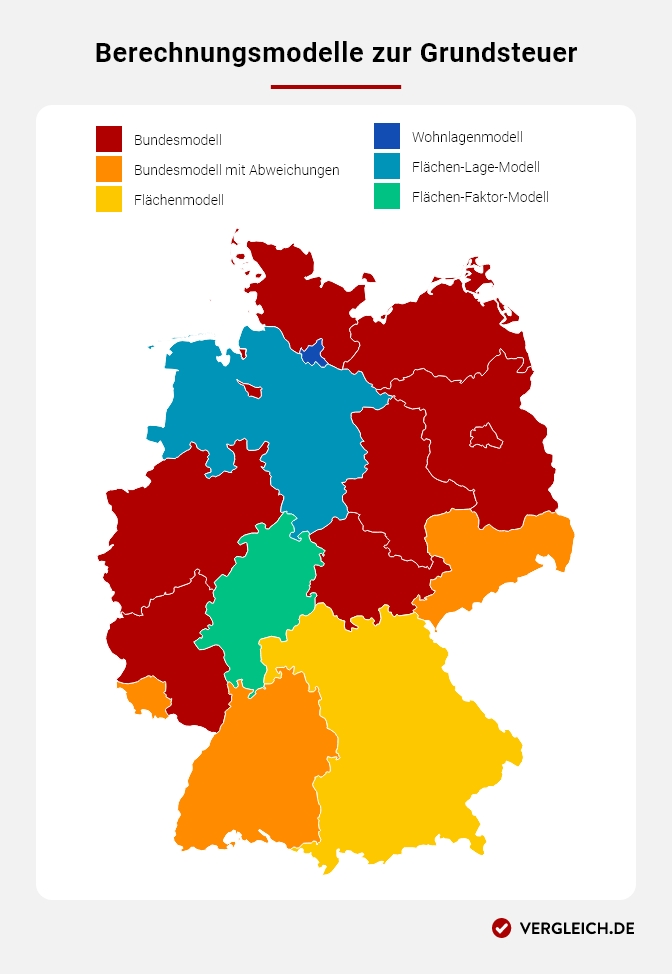

Um einen politischen Kompromiss zu finden, enthält das Gesetz zur Grundsteuerreform seit 2025 eine Öffnungsklausel. Danach dürfen die Bundesländer vom Berechnungsmodell des Bundes abweichen und eigene Gesetze zur Grundsteuerberechnung beschließen. In der Folge entstand ein bundesweiter Flickenteppich mit unterschiedlichen Modellen, sodass je Bundesland andere Regeln und Daten als Berechnungsgrundlage gelten.

Folgende Tabelle gibt einen Überblick über die verschiedenen Modelle der Grundsteuerberechnung.

Übersicht Berechnungsmodelle zur Grundsteuer nach Bundesländern

| Bundesland | Berechnungsmodell | Berechnungsgrundlage |

|---|---|---|

| Baden-Württemberg | Bundesmodell mit Abweichungen | Grundstücksart, Nutzungsart, Bodenrichtwert |

| Bayern | Flächenmodell | Grundstücksfläche, Nutzung |

| Berlin | Bundesmodell | Bodenrichtwert, Fläche der Immobilie, Netto-Kaltmiete, Alter des Gebäudes |

| Brandenburg | Bundesmodell | Bodenrichtwert, Fläche der Immobilie, Netto-Kaltmiete, Alter des Gebäudes |

| Bremen | Bundesmodell | Bodenrichtwert, Fläche der Immobilie, Netto-Kaltmiete, Alter des Gebäudes |

| Hamburg | Wohnlagenmodell | Grundstücksfläche, Wohnlage |

| Hessen | Flächen-Faktor-Modell | Grundstücksfläche, Lage |

| Mecklenburg-Vorpommern | Bundesmodell | Bodenrichtwert, Fläche der Immobilie, Netto-Kaltmiete, Alter des Gebäudes |

| Niedersachen | Flächen-Lage-Modell | Grundstücksfläche, Nutzung, Lage-Faktor |

| Nordrhein-Westfalen | Bundesmodell | Bodenrichtwert, Fläche der Immobilie, Netto-Kaltmiete, Alter des Gebäudes |

| Rheinland-Pfalz | Bundesmodell | Bodenrichtwert, Fläche der Immobilie, Netto-Kaltmiete, Alter des Gebäudes |

| Saarland | Bundesmodell mit Abweichungen | Grundstücksart, Nutzungsart, Bodenrichtwert |

| Sachsen | Bundesmodell mit Abweichungen | Grundstücksart, Nutzungsart, Bodenrichtwert |

| Sachsen-Anhalt | Bundesmodell | Bodenrichtwert, Fläche der Immobilie, Netto-Kaltmiete, Alter des Gebäudes |

| Schleswig-Holstein | Bundesmodell | Bodenrichtwert, Fläche der Immobilie, Netto-Kaltmiete, Alter des Gebäudes |

| Thüringen | Bundesmodell | Bodenrichtwert, Fläche der Immobilie, Netto-Kaltmiete, Alter des Gebäudes |

Quelle: Vergleich.de, Stand: 27.11.2025

Folgende Grafik verdeutlicht die Verteilung der unterschiedlichen Berechnungsmodelle in Deutschland. Die rote Farbe steht für das Bundesmodell, das in den meisten Bundesländern zur Anwendung kommt.

- Bundesmodell: Berlin, Brandenburg, Bremen, Mecklenburg-Vorpommern, Nordrhein-Westfalen, Rheinland-Pfalz, Sachsen-Anhalt,

Schleswig-Holstein, Thüringen - Bundesmodell mit Abweichungen: Baden-Württemberg, Saarland, Sachsen

- Flächenmodell: Bayern

- Wohnlagenmodell: Hamburg

- Flächen-Faktor-Modell: Hessen

- Flächen-Lage-Modell: Niedersachsen

- Bundesmodell: Berlin, Brandenburg, Bremen, Mecklenburg-Vorpommern, Nordrhein-Westfalen, Rheinland-Pfalz, Sachsen-Anhalt,

Beispielrechnung: Wieviel Grundsteuer muss ich seit 2025 zahlen?

Für den konkreten Einzelfall lässt sich das nur anhand der vorliegenden Steuerbescheide sagen. Hier zeigen wir mit Beispielrechnungen, wie teuer die neue Grundsteuer ungefähr ist.

Folgende Tabelle veranschaulicht, wie hoch die Grundsteuer in Abhängigkeit vom Hebesatz ausfällt. Es wird deutlich, dass ein höherer Hebesatz zu einer höheren Grundsteuer führt.

Höhe der Grundsteuer bei unterschiedlichen Hebesätzen

aktueller Immobilienwert | Grundsteuermesszahl | Hebesatz | jährliche Grundsteuer |

|---|---|---|---|

400.000 € | 0,031 % | 300 % | 372 € |

400.000 € | 0,031 % | 400 % | 496 € |

400.000 € | 0,031 % | 500 % | 620 € |

400.000 € | 0,031 % | 600 % | 744 € |

400.000 € | 0,031 % | 700 % | 868 € |

Die nächste Tabelle zeigt beispielhaft die Höhe der Grundsteuer bei unterschiedlichen Immobilienwerten aber einem identischen Hebesatz wie es z. B. innerhalb einer Gemeinde der Fall sein kann. Da die neue Grundsteuer wertabhängig erhoben wird, steigt die zu zahlende Grundsteuer mit dem Immobilienwert.

Höhe der Grundsteuer bei unterschiedlichen Immobilienwerten

aktueller Immobilienwert | Grundsteuermesszahl | Hebesatz | jährliche Grundsteuer |

|---|---|---|---|

300.000 € | 0,031 % | 400 % | 372 € |

400.000 € | 0,031 % | 400 % | 496 € |

500.000 € | 0,031 % | 400 % | 620 € |

600.000 € | 0,031 % | 400 % | 744 € |

700.000 € | 0,031 % | 400 % | 868 € |

800.000 € | 0,031 % | 400 % | 992 € |

Bitte bedenken Sie, dass es sich um Beispielrechnungen handelt, die Ihnen einen Überblick geben sollen. Einige Bundesländer bieten zur besseren Orientierung einen Grundsteuer-Rechner 2025 an, mit dem Sie ungefähre Werte berechnen können. In dem Rechner der Berliner Senatsverwaltung für Finanzen müssen Sie z. B. nur den Wert vom Grundsteuerwertbescheid, den Sie bereits erhalten haben, und die Nutzungsart eintragen.

Wie viel Grundsteuer zahlt man für 1.000 qm Grundstücksfläche?

Das lässt sich nicht eindeutig sagen, da die Grundstücksfläche nicht das entscheidende Merkmal für die Festlegung der Grundsteuer ist. Deshalb kann auch keine konkrete Aussage für eine Grundstücksfläche von 500 qm oder eine Wohnfläche von 100 qm getroffen werden. Entscheidend für die Grundsteuer sind in der Regel der Grundstückswert, die Art der Nutzung und der Hebesatz, den die Gemeinde ansetzt.

Bei der Festlegung des Hebesatzes spielen finanzielle Überlegungen eine wichtige Rolle: Möchte eine Gemeinde höhere Einnahmen durch die Grundsteuer erreichen, dann kann sie den Hebesatz erhöhen. Allerdings könnten so Investoren für Gewerbe und Wohnungsbau abgeschreckt werden. Hat eine Gemeinde das Ziel, Investoren und neue Ansiedlungen anzulocken, dann wird sie den Hebesatz eher reduzieren.

Für wen wird die neue Grundsteuer teurer und für wen günstiger?

Voraussichtlich müssen Eigentümer von wertvollen Immobilien in guten Lagen eine höhere Grundsteuer bezahlen als bisher. Das sind:

- Eigentümer in Innenstadtlagen

- Besitzer von Grundstücken in Gebieten mit starker Wertsteigerung

- Eigentümer von neuen Häusern

Das bedeutet auf der anderen Seite, dass für Immobilien in weniger attraktiven Wohngegenden und abseits der Ballungsräume die Grundsteuer geringer ausfallen könnte.

Für 66,5 % aller Immobilieneigentümer ist die Grundsteuer gestiegen. Sie zahlen seit diesem Jahr eine höhere Grundsteuer als vor der Reform. Das geht aus einer Umfrage des Softwareanbieters Wiso aus dem Mai 2025 hervor. Gut 26 % zahlen jetzt weniger und 6,8 % genau so viel wie früher.

Es gibt allerdings große regionale Unterschiede. Am stärksten fiel der Anstieg in Berlin aus. Hier erhöhte sich die Grundsteuer im Schnitt um 118,6 %. Am geringsten stieg sie in Bayern (68,9 %) und im Saarland mit 56,5 %.

Seit wann muss die neue Grundsteuer gezahlt werden?

Die neue Grundsteuer muss seit dem 1. Januar 2025 gezahlt werden. An diesem Tag tritt die Grundsteuerreform in Kraft. Zuvor lief die Vorbereitungsphase, in der die Besteuerungsgrundlagen festgestellt und die Grundsteuermessbeträge festgesetzt wurden. Außerdem legten die Gemeinden die Hebesätze fest, die zur Steuerberechnung herangezogen werden. Die Zahlung erfolgt in der Regel quartalsweise.

Bis Ende 2024 galt noch die bisherige Grundsteuerberechnung. Als Eigentümer zahlten Sie bis dahin weiterhin die gewohnte Grundsteuer.

Das mussten Eigentümer bisher für die neue Grundsteuerberechnung erledigen

Alle Eigentümer von Häusern und Grundstücken mussten bis spätestens April 2023 eine Grundsteuererklärung abgeben. Darin wurden Informationen zur Immobilie gesammelt, z. B. ging es um

- die Grundstücksfläche

- die Lage des Grundstücks (die Adresse)

- die Steuernummer

- die Wohn- und Nutzfläche

- die Nutzungsart

- das Gebäudealter

Die abgefragten Angaben unterschieden sich nach den Bundesländern. Viele Immobilienbesitzer berichteten von Schwierigkeiten beim aufwändigen Zusammenstellen der geforderten Informationen und beim Ausfüllen der Formulare.

Inzwischen haben die Finanzämter zwei Bescheide verschickt: zum einen den Bescheid über den Grundsteuerwert und zum anderen den über den Grundsteuermessbetrag. Die dort enthaltenen Zahlen dienen als Grundlage zur späteren Festlegung der konkreten Höhe der Grundsteuer.

Wann wurden die neuen Grundsteuerbescheide verschickt?

Viele Gemeinden haben die neuen Grundsteuerbescheide, die die Steuerzahlungen ab 2025 festlegen, seit Herbst 2024 verschickt. Das ist von Bundesland zu Bundesland unterschiedlich. Berlin hat im Oktober 2024 mit dem Versand begonnen. Hamburg hatte frühzeitig angekündigt, die Steuerbescheide erst im März 2025 zu versenden.

Die Finanzbehörden können die genaue Höhe der Grundsteuer erst berechnen, wenn die Kommunen die ab 2025 gültigen Hebesätze festgelegt haben. Bis zur Bekanntgabe eines neuen Grundsteuerbescheides zahlen Sie die Grundsteuer wie bisher.

Kann ich gegen den endgültigen Grundsteuerbescheid Einspruch erheben?

Ja, das können Sie. Dafür besteht eine Frist von 1 Monat beginnend 3 Tage nach dem Datum, das im Bescheid angegeben ist. Handelt es sich beim Tag des Fristbeginns um einen Sonnabend, Sonntag oder Feiertag, verschiebt er sich um 1 Tag. Der Widerspruch selbst ist kostenlos, es können aber Ausgaben für einen Steuerberater oder Anwalt auf Sie zukommen.

Es reicht ein formloses Schreiben, das folgende Punkte enthalten sollte:

- Name und Anschrift

- Steuernummer

- Datum des Bescheides

- Aktenzeichen

- genaue Begründung des Widerspruchs

Ein Widerspruch ist dann sinnvoll, wenn im endgültigen Bescheid ein falscher Steuermessbetrag oder ein falscher Grundsteuerwert angegeben wurde. Weiterhin könnte ein falscher Hebesatz für die Berechnung der Grundsteuer verwendet worden sein. Auch dann empfiehlt sich ein Widerspruch. Da der Kommune, die den Grundsteuerbescheid ausstellt, die Werte vom Finanzamt übermittelt werden, kann es beim Austausch der Daten zu Fehlern kommen. Sollten die Werte korrekt sein, ist ein Widerspruch in den meisten Fällen zwecklos.

Auch gegen die beiden Steuerbescheide, die Sie bisher erhalten haben (den zum Grundsteuerwert und den zum Grundsteuermessbetrag), können Sie einen Einspruch einlegen, wenn hierfür die Frist von 1 Monat noch nicht abgelaufen ist.

Experten empfehlen einen Einspruch, wenn der Grundsteuermessbetrag gestiegen ist oder die Bewertung im Grundsteuerwertbescheid falsch ist. Ein Einspruch kann auch dann eingelegt werden, wenn Ihnen beim Ausfüllen der Steuerunterlagen der Fehler selbst unterlaufen ist. Der Bund der Steuerzahler schreibt dazu: „Ist die Einspruchsfrist abgelaufen, besteht die Möglichkeit, diesen Fehler durch eine fehlerbeseitigende Fortschreibung auch nachträglich zu beheben. Dazu wird eine erneute Erklärung mit dem Hinweis auf die fehlerbeseitigende Fortschreibung an das Finanzamt geschickt.“

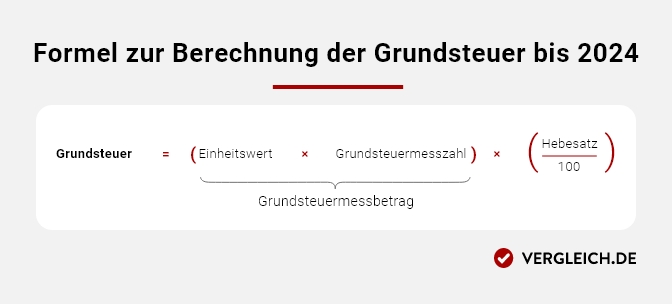

Wie wurde die Grundsteuer bis 2024 berechnet?

Die Grundsteuer wurde bis einschließlich 2024 mit folgender Formel ermittelt:

Dabei waren drei Faktoren wichtig:

- Der Einheitswert: Dies war ein von den Finanzämtern festgelegter Wert für das Grundstück und die Immobilie.

- Die Grundsteuermesszahl: Ein gesetzlich festgelegter Prozentsatz, der für verschiedene Immobilientypen unterschiedlich sein kann.

- Der Hebesatz: Dieser wird von der jeweiligen Gemeinde individuell festgelegt und kann stark variieren. Großstädte haben meist höhere Hebesätze zwischen 400 und 800 %. Das bedeutet, dass sie das 4- bis 8-fache des Grundsteuermessbetrages als Grundsteuer bemessen.

Der Einheitswert wurde mit der Grundsteuermesszahl multipliziert, um den Grundsteuermessbetrag zu erhalten. Dieser wure dann mit dem Hebesatz (geteilt durch 100) multipliziert, um die jährliche Grundsteuer zu berechnen.

Warum könnte die neue Grundsteuerberechnung verfassungswidrig sein?

Mehrere Verbände kritisieren die Grundsteuerreform von 2025 als verfassungswidrig. Folgende Kritikpunkte werden u. a. vom Eigentümerverband Haus & Grund sowie vom Bund der Steuerzahler vorgebracht:

- Ungleichbehandlung der Eigentümer: Die Bewertung der Grundstücke auf Basis von Bodenrichtwerten und pauschal angesetzten Mieten könnte zu ungenauen und systematisch fehlerhaften Bewertungen führen, insbesondere wenn unzureichende Daten vorliegen.

- Fehlende Rechtssicherheit und Transparenz: Das Bundesmodell wird wegen der Vielzahl der zu berücksichtigenden Parameter (wie Wohnfläche, Baujahr, Mietniveau, Bewirtschaftungskosten) als zu komplex und intransparent kritisiert.

- Verletzung der Eigentumsrechte: Es besteht die Sorge, dass die neue Grundsteuer zu einer starken finanziellen Belastung der Grundstückseigentümer und Mieter führt.

Eine endgültige gerichtliche Entscheidung steht noch aus. Der Bundesfinanzhof (BFH) in München hat am 10. Dezember 2025 in mehreren Verfahren entschieden, dass die Reform der Grundsteuer verfassungsgemäß ist. Damit wies das oberste deutsche Steuergericht die Klagen von Immobilieneigentümern aus Köln, Berlin und Sachsen gegen die neue Berechnung ab und erklärte, dass die reformierten Regeln nicht gegen das Grundgesetz verstoßen. Die Kläger hatten argumentiert, dass das sogenannte Bundesmodell – in dem pauschale Durchschnittswerte für Nettokaltmieten und Bodenwerte verwendet werden – zu Ungleichheiten führen könne. Der BFH sah jedoch keinen verfassungsrechtlichen Verstoß.

Die Entscheidung bedeutet, dass die neue Grundsteuerregelung in der seit 2025 geltenden Form zunächst Bestand hat. Verbände wie der Bund der Steuerzahler und Haus & Grund kündigten jedoch bereits Verfassungsbeschwerde vor dem Bundesverfassungsgericht an, weil sie die pauschale Bewertung weiterhin für ungerecht halten.

Verwechseln Sie die Grundsteuer nicht mit der Grunderwerbssteuer. Der Unterschied besteht darin, dass Sie die Grunderwerbsteuer nur einmalig beim Kauf einer Immobilie an das zuständige Finanzamt zahlen. Die Höhe des Steuersatzes ist von Bundesland zu Bundesland verschieden und beträgt 3,5–6,5 % des Kaufpreises.

Ist die Grundsteuer von der Steuer absetzbar?

Das geht nur unter bestimmten Voraussetzungen – nämlich dann, wenn Sie als Vermieter einer Wohnung oder eines Hauses die Grundsteuer nicht im Rahmen der Nebenkosten auf die Mieter umlegen. Dann können Sie die Grundsteuer als Werbungskosten von den Mieteinnahmen absetzen.

Nicht absetzbar ist die Grundsteuer, wenn Sie als Eigentümer die Immobilie selbst bewohnen oder als Vermieter die Grundsteuer auf die Mieter umlegen.

Fazit: Das brachte die Grundsteuerreform 2025

Mit der neuen Grundsteuer 2025 haben sich die Grundlagen der Steuerberechnung verändert. 2023 und 2024 wurde der Wert aller Immobilien neu berechnet, der ab jetzt einen wichtigen Faktor bei der Grundsteuer darstellt. Viele Gemeinden haben die Hebesätze neu festgelegt, die ebenfalls zur Berechnung notwendig sind. Die genaue Höhe der Grundsteuer für Ihre Immobilie entnehmen Sie dem neuen Grundsteuerbescheid.