Wo kann ich günstig einen Kredit aufnehmen?

Wenn Sie einen Kredit aufnehmen möchten, haben Sie grundsätzlich zwei Möglichkeiten. Entweder wenden Sie sich direkt an eine Bank und holen dort ein Angebot ein. Das können Sie vor Ort in einer Filiale oder über die entsprechende Website des Kreditinstituts machen. Oder Sie nutzen ein Online-Vergleichsportal, das Ihnen einen guten Überblick über die aktuell am Markt vorhandenen Angebote vieler Banken erstellt.

Wo Sie am besten einen Kredit aufnehmen, hängt von Ihren Erwartungen ab. Gehen Sie in eine Filialbank, erwartet Sie ein persönliches Gespräch mit einem Bankberater. Allerdings werden Ihnen dort nur Angebote dieser einen Bank vorgelegt. Diese Vorteile bieten dagegen Online-Vergleichsportale bei der Suche nach einem günstigen Kredit:

- große Auswahl an Angeboten übersichtlich aufbereitet

- Angebote von Filial- und Online-Banken

- Kreditantrag kann unkompliziert von zu Hause aus eingereicht werden

Immer mehr Kunden nutzen Vergleichsportale als Informationsquelle, bevor Sie ein Darlehen aufnehmen. Nach Angaben des Bankenfachverbandes haben 2023 24 % aller Kreditnehmer ein Vergleichsportal genutzt. 1 Jahr zuvor waren es nur 22 %.

So erkennen Sie seriöse Anbieter

Es gibt viel Werbung für Kredite, sowohl im Fernsehen, in Online-Medien und in Zeitungen. Leider befinden sich auch schwarze Schafe darunter, die überhöhte Zinsen verlangen oder Gebühren kassieren, die gar nicht zulässig sind. Es gibt allerdings einige Kennzeichen, an denen Sie seriöse Kreditgeber erkennen können:

- Das Ihnen vorliegende Kreditangebot enthält alle relevanten Informationen zur Kreditaufnahme wie Zinsen, Monatsrate, Sollzins, Effektivzins und die Gesamtkosten.

- Sie können einen Kredit nur nach einer Bonitätsprüfung aufnehmen.

- Es werden Ihnen keine Vorkosten oder Bearbeitungsgebühren berechnet.

- Die Website des Anbieters enthält transparente Angaben zum Firmensitz, zur Geschäftsführung, ein leicht zu findendes Impressum und einen einsehbaren Geschäftsbericht.

- Der Kreditgeber ist Mitglied im Bankenfachverband.

- Sie werden nicht zu einem Vertreterbesuch gedrängt.

Wie kann man über einen Online-Vergleich einen Kredit aufnehmen?

Möchten Sie online einen Kredit aufnehmen, empfehlen wir unseren Ratenkredit Vergleich. Er bietet einen unabhängigen Überblick über die aktuellen Angebote, Sie können in Ruhe die zu Ihren Wünschen passenden Angebote vergleichen und mit wenigen Klicks bei der Bank Ihrer Wahl einen Kredit beantragen und aufnehmen.

Folgende Schritte sind dafür notwendig.

- Sie geben die gewünschte Kreditsumme, eine Laufzeit und den Verwendungszweck ein.

- Sie vergleichen die angezeigte Liste der Kreditanbieter und deren Konditionen.

- Sie machen Angaben zu Ihrer Person sowie zu Ihrer finanziellen und beruflichen Situation.

- Sie legen einen möglichen Auszahlungstermin fest und geben Ihre Bankverbindung an.

- Sie stellen einen Antrag bei der gewählten Bank. Das ist in vielen Fällen komplett online möglich. Es folgt die Bonitäts- und Legitimationsprüfung durch die Bank sowie die Auszahlung der Kreditsumme.

Die ersten Schritte bei einem Online-Vergleich sind für Sie kostenlos, unverbindlich und haben keine Auswirkung auf Ihren SCHUFA-Score. Erst wenn Sie den unterschriebenen Kreditantrag an die Bank geschickt haben, wird sich der Kreditgeber an die SCHUFA wenden und Ihre Bonität prüfen. Bis dahin ist Ihre Anfrage SCHUFA-neutral.

Welche Unterlagen benötige ich, um ein Darlehen aufzunehmen?

Sie müssen Unterlagen zu Ihrer Person und zu Ihren Einkommensverhältnissen vorlegen. Damit belegen Sie Ihre Identität und die Höhe Ihres Einkommens. Eine vollständige Übersicht über alle notwendigen Unterlagen finden Sie in unserer Checkliste zur Kreditaufnahme.

Welche Voraussetzungen muss ich erfüllen, um einen Kredit aufzunehmen?

Um einen Kredit aufnehmen zu können, müssen Sie einige grundlegende Voraussetzungen erfüllen:

- Sie müssen volljährig sein.

- Ihr Hauptwohnsitz muss sich in Deutschland befinden.

- Sie benötigen eine Bankverbindung in Deutschland.

- Sie müssen über ein Einkommen verfügen (außer bei einem Studienkredit). Im Idealfall handelt es sich um ein regelmäßiges Einkommen wie Lohn, Gehalt oder eine Rente. Ohne Einkommen können Sie alleine keinen Kredit aufnehmen.

- Ihre Bonität wird vom Kreditgeber bewertet, damit er kein Risiko eingeht und von einer geordneten Rückzahlung ausgehen kann. Ihre Bonität ist dann gut, wenn Sie ein geregeltes Einkommen besitzen, nicht überschuldet sind und von der SCHUFA positiv bewertet werden.

Diese Voraussetzungen sind deutschlandweit gültig. Es ist egal, ob Sie einen Kredit bei einer Filialbank wie der Sparkasse und der Postbank oder bei einer Online-Bank wie der Targobank aufnehmen.

Was kostet ein Kredit?

Wenn Sie einen Kredit aufnehmen, zahlen Sie Kreditzinsen. Die Zinsen geben an, wie viel Sie für den Geldverleih zahlen und beschreiben damit Ihre Kreditkosten. Die Kosten für einen Kredit sind sehr unterschiedlich und können nur in einem konkreten Einzelfall exakt dargestellt werden.

Zurzeit können Sie ein günstiges Darlehen mit einem effektiven Zinssatz von 6–7 % aufnehmen. Es sind aber auch deutlich höhere Zinsen möglich. Die genaue Höhe der Zinsen für Ihre Kreditanfrage hängt von vielen Faktoren ab. Die drei entscheidenden Faktoren und ihre grundsätzlichen Auswirkungen beschreibt die Übersicht.

Diese Faktoren beeinflussen die Höhe der Kreditzinsen

Einfluss-Faktor | Auswirkungen auf die Zinsen |

|---|---|

die Höhe des Kredits | Je mehr Geld eine Bank verleiht, desto höher ist deren Risiko: Es steigen die Zinsen. |

die Laufzeit (der Zeitraum, in dem Sie das Darlehen zurückzahlen) | Je länger das Geld verliehen wird, desto höher sind die Zinsen. |

Ihre persönliche Bonität

| Je besser Ihre individuelle Bonität ausfällt, desto vertrauenswürdiger sind Sie. Das belohnt die Bank mit niedrigeren Zinsen. |

Beispielhaft zeigen wir Ihnen in der folgenden Tabelle die aktuellen Zinsen für einen Kredit über 10.000 € bei einer Laufzeit von 5 Jahren.

Diese fünf Banken haben die niedrigsten Zinsen

| Bank | Effektivzins | Kredithöhe | Laufzeit | Kreditkosten |

|---|---|---|---|---|

| SWK Bank | 5,79 % | 10.000 € | 60 Monate | 1.500,20 € |

| SKG Bank | 5,89 % | 10.000 € | 60 Monate | 1.526,60 € |

| DKB Bank | 6,39 % | 10.000 € | 60 Monate | 1.658,60 € |

| Targobank | 6,95 % | 10.000 € | 60 Monate | 1.806,80 € |

| Postbank | 6,97 % | 10.000 € | 60 Monate | 1.812,20 € |

Quelle: Ratenkredit Vergleich, Vergleich.de, Stand: 18.12.2025

Die in der Tabelle genannten Kreditzinsen geben in allen Fällen den Zwei-Drittel-Zins wieder, also die besten Angebote, die zwei Drittel aller Kunden in der Realität erhalten.

Kreditangebote enthalten sowohl einen Sollzins als auch einen effektiven Jahreszins. Der Sollzins ist meistens niedriger, weil er nur die Kosten für den reinen Geldverleih enthält. Der Effektivzins ist in der Regel höher, da er alle zusätzlichen Kosten wie z. B. bankeninterne Ausgaben enthält.

Wie viel Kredit kann ich mir leisten?

Auf diese Frage gibt es keine allgemein gültige Antwort. Die konkrete Kredithöhe richtet sich immer nach Ihren persönlichen finanziellen Bedingungen. Möglich ist aber eine grobe Einschätzung.

Faustformel zur Berechnung der Kredithöhe

Eine einfache Möglichkeit zur Berechnung, wie viel Kredit Sie sich leisten können bietet eine praktische Faustformel. Danach wird empfohlen, dass ein Kredit höchstens das 10- bis 15-fache Ihres Netto-Einkommens ausmachen sollte. Daraus ergeben sich folgende Kreditsummen.

Berechnung der Kredithöhe anhand des Netto-Einkommens

Netto-Einkommen | Kredithöhe nach Faustformel |

|---|---|

Wie viel Kredit bekomme ich bei 1.800 € netto? | 18.000–27.000 € |

Wie viel Kredit bekomme ich bei 2.000 € netto? | 20.000–30.000 € |

Wie viel Kredit bekomme ich bei 2.500 € netto? | 25.000–37.500 € |

Wie viel Kredit bekomme ich bei 3.000 € netto? | 30.000–45.000 € |

Wie viel Kredit bekomme ich bei 4.000 € netto? | 40.000–60.000 € |

Diese Faustformel ist nicht verbindlich und kann nur der ungefähren Orientierung dienen. Genauere Ergebnisse liefert die Berechnung der maximalen Kreditraten.

Ausgaben-Pauschale zur Berechnung des frei verfügbaren Einkommens

Wie viel Kredit man höchstens aufnehmen kann, richtet sich bei diesem Ansatz nach der Höhe der monatlich zu zahlenden Kreditraten. Denn diese müssen Sie über die gesamte Laufzeit des Kredites bezahlen können. Dafür nutzen Sie Ihr frei verfügbares Einkommen. Diesen Betrag ermitteln Sie über eine einfache Haushaltsrechnung, in der Sie Ihre regelmäßigen Einnahmen den Ausgaben gegenüberstellen. Der nach Abzug der fixen Kosten übrigbleibende Betrag steht Ihnen als maximale Monatsrate zur Verfügung.

Banken legen bei der Berechnung der Ausgaben häufig eine Pauschale zugrunde. Dabei gehen sie von 500–800 € pro Person aus. Für jede weitere im Haushalt lebende Person kommen 200 € dazu. Hinzu kommt die Warmmiete. Sollten bereits Verpflichtungen aus anderen Krediten bestehen, erhöhen diese die monatlichen Ausgaben. Daraus ergibt sich für einen 3-Personen-Haushalt mit einer Warmmiete von 1.000 € und einen bereits bestehenden Kredit folgende Rechnung.

Berechnung des frei verfügbaren Einkommens anhand der Ausgaben-Pauschale

3-Personen-Haushalt | Berechnung frei verfügbares Einkommen |

|---|---|

Haushalts-Einkommen | 3.000 € |

abzüglich Warmmiete | - 1.000 € |

abzüglich Ausgabenpauschale | - 1.200 € |

abzüglich bestehender Kreditverpflichtungen | - 400 € |

frei verfügbares Einkommen | 400 € |

Dem Haushalt stehen bei diesem Beispiel maximal 400 € zur Verfügung, die für die Tilgung eines weiteren Kredites monatlich zur Verfügung stehen.

Mit unserem Kreditrechner ermitteln Sie mögliche Kredite bei unterschiedlichen Monatsraten und Laufzeiten. Geben Sie einfach Ihre persönliche Wunschrate ein und sehen Sie welchen Kredit Sie aufnehmen können.

Wer kann ein Darlehen aufnehmen?

Jeder kann einen Kredit aufnehmen, der die oben genannten Voraussetzungen erfüllt. Eine zentrale Bedingung ist, dass Sie ein Einkommen haben, das ausreicht, um die anfallenden Monatsraten aufzubringen und das Darlehen zurückzuzahlen.

Da die Höhe und die Regelmäßigkeit des Einkommens eine wichtige Rolle spielen, wird häufig gefragt, ob man als Lehrling, als Schüler, Student oder als Rentner einen Kredit aufnehmen kann. Oder auch, ob ich einen Kredit aufnehmen kann, wenn ich arbeitslos und Empfänger von Bürgergeld (dem ehemaligen Hartz 4) bin. Alles Personengruppen, die in vielen Fällen ein geringes Einkommen haben. Im Folgenden beschreiben wir deren Chancen auf einen Kredit.

Besondere Personengruppen und ihre Chancen auf einen Kredit

Personengruppe | Chancen auf einen Kredit |

|---|---|

Schüler Auszubildende Studierende | Grundsätzlich können Schüler sowie Auszubildende ab 18 Jahre und Studierende einen Kredit erhalten, wenn ein regelmäßiges Einkommen vorhanden ist. Allerdings legen viele Banken auf ein unbefristetes Arbeitsverhältnis wert. Diese werden einen Kreditantrag ablehnen. |

Rentner | Ist eine sichere Rente vorhanden, bestehen Chancen auf einen Kredit. Allerdings mit niedrigen Kreditsummen und kurzen Laufzeiten. |

Arbeitslose Empfänger von Bürgergeld | Die Chancen stehen nicht gut. Sie steigen aber mit einem Bürgen oder wenn Sicherheiten vorhanden sind. |

Einen Kredit ohne Abfrage bei der SCHUFA oder einer anderen Auskunftei dürfen deutsche Banken nicht vergeben. Unter bestimmten Voraussetzungen ist eine Kreditvergabe trotz einer negativen Bewertung durch die SCHUFA möglich. Was es dabei zu beachten gilt, beschreiben wir in unserem Ratgeber Kredit ohne SCHUFA.

7 Tipps: So bekommen Sie einen günstigen Kredit

Je niedriger die Zinsen sind, desto weniger zahlen Sie für den Kredit. Deshalb haben wir einige Tipps zusammengestellt, die es Ihnen ermöglichen einen günstigen Kredit aufzunehmen.

Vor der Kreditvergabe erkundigen sich Banken bei einer Auskunftei, zum Beispiel bei der SCHUFA, über Ihre finanzielle Situation. Die SCHUFA sammelt Daten zu bestehenden Krediten und Schulden. Leider kommt es vor, dass diese Daten veraltet oder nicht korrekt sind. Daher ist es ratsam sich bei der SCHUFA eine Auskunft über Ihre Bewertung einzuholen, bevor Sie einen Kredit aufnehmen. Das können Sie einmal im Jahr kostenlos mit der SCHUFA-Selbstauskunft tun. Sollten Sie dort Fehler entdecken, verlangen Sie die Löschung oder Korrektur der Angaben. Auf diesem Weg verbessern Sie Ihre Bewertung und erhöhen die Chancen auf bessere Kreditzinsen.

Für einen üblichen Ratenkredit gilt: Je höher die Kreditsumme ist, desto höher ist der Kreditzins. Bei einem hohen Betrag geht der Kreditgeber ein höheres Risiko ein, dass der Kredit nicht zurückgezahlt werden kann. Das lässt er sich mit höheren Zinsen bezahlen. Das gleiche gilt für längere Laufzeiten des Kredites. Je länger die Laufzeit ist, desto mehr müssen Sie in den meisten Fällen für den Kredit bezahlen. Um die gesamten Kreditkosten kann es sich also lohnen, höhere Monatsraten zu zahlen und so die Laufzeit zu verringern.

Oft bringt Ihnen die Angabe eines konkreten Verwendungszweckes bessere Zinsen. So z. B. bei einem Autokredit. Der Bank dient das Fahrzeug als Sicherheit, falls es zu Zahlungsausfällen Ihrerseits kommt. Das belohnt Sie mit günstigen Zinsen. Allerdings dürfen Sie das Darlehen dann nur für den angegebenen Verwendungszweck ausgeben.

Zu den anrechenbaren Einkünften gehört zum Beispiel Pflegegeld, das Sie für die Pflege von Angehörigen erhalten. Auch eine Einkommenssteuerrückzahlung zählt dazu. Mit diesen Posten erhöhen Sie Ihr Jahreseinkommen und erhalten bei der Beurteilung durch die Bank eine bessere Bonität, wodurch Sie günstigere Zinsen erhalten können.

Sie können Ihre Kreditwürdigkeit erhöhen, indem Sie zusätzliche Kreditsicherheiten vorlegen. Das können Sachwerte wie vorhandene Schmuckstücke, Fahrzeuge oder eine Lebensversicherung sein. Der Abschluss einer Restschuldversicherung kann ebenfalls vom Kreditgeber als Sicherheit angesehen werden. Auch das Benennen eines Bürgen kann als Sicherheit gelten und zu günstigeren Konditionen führen, wenn Sie einen Kredit aufnehmen.

Wenn Sie eine zweite Person als Antragsteller hinzunehmen, erhöht sich das zur Verfügung stehende Einkommen. Das wiederum kann sich positiv auf Ihre Bonität auswirken und die Bank veranlassen, den Kredit zu besseren Konditionen zu vergeben. Das macht allerdings nur Sinn, wenn die zweite Person über eine positive Bonität verfügt. Bedenken Sie aber, dass in diesem Fall beide Personen als Kreditnehmer gelten und damit beide bei Zahlungsausfall haften.

Eine Bank berechnet vor der Vergabe eines Kredites das Risiko, das sie damit eingeht. Sie schätzt Ihre Kreditwürdigkeit, die Bonität, ein. Dazu zieht sie unter anderem Ihre Einkommens- und Arbeitsverhältnisse heran. Positiv wirken dabei eine unbefristete Festanstellung mit einem regelmäßigen Gehalt. Wenn Sie also noch in der Probezeit sind, warten Sie einfach, bis diese vorbei ist und Sie unbefristet übernommen werden. Dadurch erhöhen Sie Ihre Chancen auf günstigere Zinsen. Das gleiche gilt, wenn Sie zum Beispiel kurz vor dem Ende des Studiums oder der Ausbildung stehen.

Darlehen aufnehmen: Wofür lohnt es sich?

Das ist sehr unterschiedlich und hängt von Ihren individuellen Wünschen und Voraussetzungen ab. Sie selbst entscheiden, wofür es sich lohnt, einen Kredit aufzunehmen. In einigen Fällen können Sie mit der Aufnahme eines Kredites sogar Geld sparen. Das ist z. B. der Fall, wenn Sie ein Auto beim Händler kaufen wollen und bei Barzahlung einen Rabatt erhalten. Ist der Rabatt höher als die Kreditkosten, rechnet sich der Kredit. Oder Sie möchten einen teuren Dispokredit ablösen. Denn Dispozinsen sind fast immer deutlich höher als die für einen Ratenkredit. Einen Kredit nehmen auch die meisten Käufer einer Immobilie auf, da das Eigenkapital bei einer Immobilienfinanzierung in der Regel nicht ausreicht.

Im Durchschnitt beträgt die monatliche Ratenzahlung in Deutschland für einen Kredit 310 €. Die offene Finanzierungssumme liegt nach Angaben des Bankenfachverbandes bei 13.100 €.

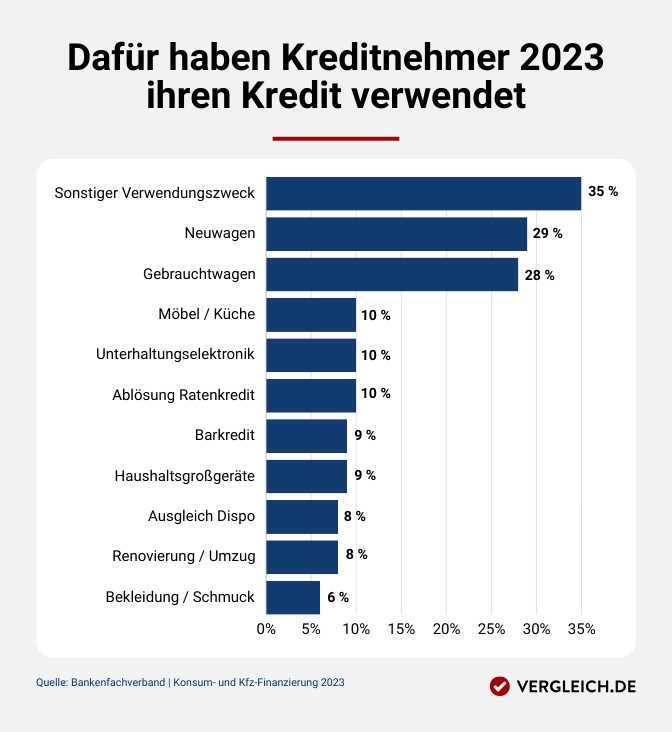

Wofür werden Kredite aufgenommen?

Die meisten Kredite werden in Deutschland für eine Autofinanzierung aufgenommen. Das ergab die jährliche Studie des Bankenfachverbandes zur Konsumfinanzierung. Über die Hälfte aller Darlehen dienen dem Autokauf. Weitere sehr beliebte Verwendungszwecke sind die Ablösung teurer Altkredite und die Anschaffung von Möbeln, Unterhaltungselektronik und Computer.

- Dafür haben Kreditnehmer 2024 ihren Kredit verwendet

Verwendungszweck prozentualer Anteil Sonstiger Verwendungszweck 32% Gebrauchtwagen 26% Neuwagen 21% Möbel / Küche 12% Unterhaltungselektronik 9% Barkredit 9% Haushaltsgroßgeräte 8% Ausgleich Dispo 8% Renovierung / Umzug 8% Ablösung Ratenkredit 7% Bekleidung / Schmuck 6% Quelle: Bankenfachverband | Marktstudie 2024 Konsumfinanzierung

Die beliebtesten Kreditarten auf einen Blick

Kredit ist nicht gleich Kredit. Es gibt Kredite, die können nur von bestimmten Personen, unter besonderen Bedingungen oder zu festgelegten Zwecken aufgenommen werden. Zu den am häufigsten vergebenen Kreditarten gehört der Ratenkredit, der auch Konsumentenkredit genannt wird. Er wird über Summen bis zu 50.000 € vergeben. Mehr als jeder vierte Erwachsene in Deutschland hat in seinem Leben schon mal einen Ratenkredit aufgenommen. Dabei wird die Kreditsumme in einem Betrag ausgezahlt und in regelmäßigen Monatsraten über eine festgelegte Laufzeit zurückgezahlt. Die Merkmale eines Ratenkredites sind

- bequeme Kreditaufnahme online mit einem Ratenkredit Vergleich möglich

- aktuell sehr günstige Konditionen

- übersichtliche und langfristig planbare Rückzahlung

Weitere häufige Kreditarten

Die meisten anderen Kreditarten sind Sonderformen des klassischen Ratenkredites.

- Bei einem Minikredit handelt es sich um Kreditsummen bis zu 1.000 €.

- Als Kleinkredit werden Kreditbeträge zwischen 1.000 und 3.000 € bezeichnet.

- Ein Autokredit wird zweckgebunden für den Kauf eines Neu- oder Gebrauchtwagens aufgenommen. Das gleiche gilt für einen Modernisierungskredit, der nur für Modernisierungen genutzt werden darf und ausschließlich an Immobilienbesitzer vergeben wird.

- Mit einem Umschuldungskredit können Sie einen alten Kredit mit hohen Zinsen durch einen neuen besser verzinsten Kredit ersetzen. Das bedeutet, dass Sie einen bereits bestehenden Kredit umschulden.

- Ein Firmenkredit wird nicht an Privatpersonen, sondern an Unternehmen vergeben und darf nur für geschäftliche Ausgaben verwendet werden.

- Ein Studienkredit richtet sich an Studierende, die ein Darlehen aufnehmen, um ihr Studium zu finanzieren.

- Ein Beamtenkredit kann nur von Beamten und Angestellten im öffentlichen Dienst aufgenommen werden. Wegen der beruflichen Absicherung vergeben Banken diese Kredite häufig mit günstigen Konditionen.

Die genannten Kreditarten haben das Prinzip, das auch einen klassischen Ratenkredit ausmacht, gemeinsam. Sie als Kreditnehmer verabreden mit der Bank eine bestimmte Darlehenssumme, die Ihnen ausgezahlt wird und die Sie in einem festgelegten Zeitraum mit Ratenzahlungen zurückzahlen.

Eine Baufinanzierung ist im Prinzip ein sehr hoher Ratenkredit. Es gibt aber doch Unterschiede. Eine Baufinanzierung ist zweckgebunden und mit der Eintragung einer Grundschuld verbunden. Dafür vergeben Banken Baudarlehen häufig mit besseren Konditionen.

Darüber hinaus gibt es noch die Möglichkeit, einen Kredit mit Bürgen aufzunehmen. Dabei bürgt eine Person für Sie und springt ein, falls Sie nicht mehr in der Lage sein sollten, das Darlehen vertragsgemäß zurückzuzahlen. Das kommt insbesondere Personen zugute, die eine schlechte Bewertung durch die SCHUFA aufweisen. Das gleiche gilt für einen Kredit mit einem zweiten Kreditnehmer. Durch den zweiten Kreditnehmer, der gleichberechtigt im Kreditvertrag eingetragen wird, erhält die Bank eine zusätzliche Sicherheit und gewährt Ihnen möglicherweise auch mit einem schlechten SCHUFA-Score einen Kredit.

Es gibt außerdem Kreditarten, die sich mit ihren Rahmenbedingungen vom klassischen Ratenkredit unterscheiden. Das kann sowohl die Bereitstellung des Geldes als auch die Art der Rückzahlung betreffen.

Besondere Kreditarten

Kreditart | Merkmale |

|---|---|

Ihre Hausbank gewährt Ihnen einen Dispo- oder Überziehungskredit, mit dem Sie Ihr Girokonto überziehen können. Für jeden Tag im Minus werden Zinsen berechnet. Es gibt keine festgelegten Raten für die Rückzahlung. | |

Eine Bank stellt Ihnen einen Kreditrahmen zur Verfügung, den Sie bei Bedarf abrufen können. Sie sind nicht an Ihre Hausbank gebunden. | |

Peer-to-Peer-Kredite vergibt eine Privatperson an eine andere ohne Beteiligung einer Bank. Vermittelt werden sie über spezielle Online-Plattformen. |

Häufige Fragen zum Kredit aufnehmen

Unter Sondertilgung versteht man die teilweise oder komplette außerplanmäßige Rückzahlung eines Darlehens. Zum Beispiel wenn Sie eine Erbschaft gemacht haben. Der Vorteil von Sondertilgungen ist, dass Sie Ihre Kreditschuld dadurch schneller abbezahlen können. Nachteilig ist dagegen, dass der Kreditgeber dafür eine Gebühr, die Vorfälligkeitsentschädigung, verlangen darf. Diese darf aber nicht mehr als 1 % des vorzeitig gezahlten Betrages ausmachen. Es gibt aber auch Banken, die eine kostenlose Sondertilgung ausdrücklich erlauben. Das ist dann im Kreditvertrag vermerkt.

Grundsätzlich gibt es keine Begrenzung. Sie können mehrere Kredite aufnehmen und gleichzeitig tilgen. Allerdings wird vor jeder Kreditvergabe geprüft und neu bewertet, ob Ihr Einkommen ausreicht, um die Monatsraten zu zahlen. Auch Ihre SCHUFA-Auskunft wird davon beeinflusst.

Mit 18 Jahren können Sie rechtlich verbindliche Verträge abschließen. Das gilt auch für einen Kreditvertrag.

Das lohnt sich, wenn der neue Kredit günstigere Zinsen hat als der laufende. Am besten berechnen Sie dazu die Kreditkosten des alten Kredites und vergleichen diese mit den Kosten des neuen Kredites. Günstige Angebote für Umschuldungskredite finden Sie in einem Kredit Vergleich. Besonders sinnvoll ist es, wenn Sie einen Kredit umschulden und damit einen teuren Dispokredit ablösen.

Es gibt Kreditverträge, in denen die Möglichkeit einer Ratenpause festgelegt ist. Dann dürfen Sie für 1 oder 2 Monate mit der Ratenzahlung aussetzen. Die Bank stundet Ihnen den Betrag, den Sie aber später nachzahlen müssen. Ist diese Möglichkeit nicht festgeschrieben, haben Sie keinen Anspruch auf eine Zahlungspause. Können Sie die Raten mehrere Monate nicht bezahlen, sollten Sie unbedingt das Gespräch mit der Bank suchen. Im schlimmsten Fall erhalten Sie bei Zahlungsverzug einen negativen SCHUFA-Eintrag und die Bank kann den Kreditvertrag kündigen. Dann müssen Sie den vollen Betrag erstatten. Sind Sie dazu nicht in der Lage, kann es zur Zwangsvollstreckung kommen.

Sinnvoll ist eine Restschuldversicherung in den meisten Fällen nur, wenn es sich um große Kredite etwa für eine Immobilie handelt. Mit ihr sichern Sie sich ab, wenn Sie in Schwierigkeiten geraten und die Monatsraten nicht mehr bezahlen können. Mögliche Gründe dafür können Arbeitslosigkeit, Arbeitsunfähigkeit oder der Todesfall (Todesfallabsicherung) sein. Wichtig ist, genau auf die Versicherungsbedingungen zu achten, damit auch wirklich die gewünschten Risiken abgedeckt sind.

Ja, das ist möglich. Keiner der Ehepartner benötigt für eine Kreditaufnahme die Zustimmung des Partners. In diesem Fall sind Sie der alleinige Kreditnehmer, haften und sorgen selbstständig für die ordnungsgemäße Rückzahlung des Kredites. Es kann aber von Vorteil sein, gemeinsam einen Kredit aufzunehmen, da Sie gemeinsam bessere Kreditkonditionen erhalten.