Kreditvergleich: Online günstige Kredit finden!

Jetzt schnell und unverbindlich Top-Zinsen und Konditionen sichern

- unabhängiger Kreditvergleich

- unverbindlicher & kostenloser Online-Kreditvergleich

- ohne negative Auswirkung auf Ihren SCHUFA-Score

Daten eingeben

Angebote vergleichen

Anbieter auswählen

Banken verlangen unterschiedlich hohe Zinsen und Gebühren für einen Ratenkredit. Diese Angebote einzeln miteinander zu vergleichen, kostet Zeit und Mühe. Mit unserem Kredit Vergleich nehmen wir Ihnen diese Arbeit ab und zeigen Ihnen auf einem Blick, wo Sie die günstigsten Konditionen finden und direkt online beantragen können.

Bei einem Ratenkredit leiht die Bank dem Kreditnehmer eine bestimmte Summe, die er in einem genau festgelegten Zeitrahmen in gleichbleibenden Raten zurückzahlt. Vorher vereinbaren beide Seiten den Zinssatz und die Anzahl der Monatsraten.

Wenn Sie einen Kredit aufnehmen möchten, unterstützen wir Sie dabei, die besten Konditionen zu finden. In Kooperation mit Verivox bieten wir Ihnen einen vom TÜV-geprüften Kreditvergleich an. Mit dem Vergleich verschaffen Sie sich einen Überblick über die am Markt tätigen Kreditinstitute sowie über die tagesaktuellen Kreditzinsen. Ob Sie sich ein Auto kaufen wollen, Ihr Haus sanieren müssen oder eine große Hochzeitsfeier planen: Mit wenigen Angaben können Sie sich konkrete Zinsen anzeigen lassen sowie die damit verbundenen monatlichen Ratenzahlungen.

Mit unserem Kreditvergleich finden Sie in wenigen Schritten Ihren passenden Kredit, den Sie direkt online beantragen können:

So geht es weiter:

Durch eine Anfrage über den Kreditvergleich wird Ihr SCHUFA-Wert nicht beeinflusst. Erst wenn Sie den unterschriebenen Vertrag bei der Bank einreichen, wird aus „Anfrage Konditionen“ „Anfrage Kredit“, was Einfluss auf Ihren Bonitätsscore hat.

Für einen Ratenkredit zahlen Sie einen festen Zinssatz, den gebundenen Jahreszins. Die Höhe der Raten und die Zahlungstermine sind für die gesamte Kreditlaufzeit festgeschrieben. Ratenkredite können Sie in der Regel für eine Summe zwischen 500 und 50.000 € beantragen. Die Laufzeit liegt üblicherweise zwischen 1 und 10 Jahren. Nicht nur diese Parameter beeinflussen die Höhe der Sollzinsen, die Sie als Kreditnehmer zahlen müssen – sie sind auch vom Verwendungszweck, vom Marktumfeld und von Ihrer persönlichen Bonität abhängig.

Die Zinsen bestimmen wiederum, was Sie ein Kredit bis zum Ende der Laufzeit konkret kosten wird. Dieser Betrag kann dementsprechend unterschiedlich hoch ausfallen. Angenommen, Sie möchten sich 10.000 € für eine Laufzeit von 5 Jahren von der Bank leihen. Daraus ergeben sich für verschiedene Zinssätze folgende Gesamtkosten:

| Effektivzins | 5,79 % | 7,99 % | 9,79 % |

|---|---|---|---|

| monatliche Rate | 191,67 € | 201,39 € | 209,41 € |

| Zinskosten | 1.500,20 € | 2.083,40 € | 2.564,60 € |

Quelle: Ratenkredit Vergleich, Stand: 15.04.2025

Während Sie bei einem Zinssatz von 5,79 % über eine Laufzeit von 5 Jahren zirka 1.500 € an Kosten einplanen müssen, sind es bei 7,99 % rund 600 € mehr. Durch einen Vergleich der unterschiedlichen Zinskonditionen der Banken können Sie also eine Menge Geld sparen. Am besten direkt online, denn Kredite bei Online-Banken sind meist noch günstiger als Angebote von Filialbanken.

Wie hoch Ihr persönlicher Kreditzins ausfällt, hängt von unterschiedlichen Faktoren wie Ihrer Bonität und der Kreditlaufzeit ab. Wenn Sie vermeintlich günstige Kredite vergleichen, sollten Sie sich deshalb nicht nur am niedrigsten Sollzins orientieren, sondern neben dem aussagekräftigeren effektiven Jahreszins auch die Gesamtkosten und den Verwendungszweck beachten.

Mit der Preisangabenverordnung (PAngV) schreibt der Gesetzgeber vor, dass jeder Anbieter seine Angebote transparent darstellen muss. Dafür muss er nicht nur den Sollzins angeben, sondern auch einen Gesamtbetrag inklusive aller Gebühren. Diesen Wert nennt man den effektiven Jahreszins.

Folgende Begriffe können bei einem Kreditvergleich auftauchen:

Banken vergeben ihre Zinssätze ganz individuell. Dabei spielen verschiedene Faktoren eine Rolle, die Sie zum Teil beeinflussen können:

Um Ihre Bonität zu kennen, überprüfen Sie regelmäßig Ihren Schufa-Score. Einmal im Jahr geht das kostenlos. Sollten Sie Fehler entdecken, können Sie diese aufzeigen und rechtzeitig korrigieren lassen.

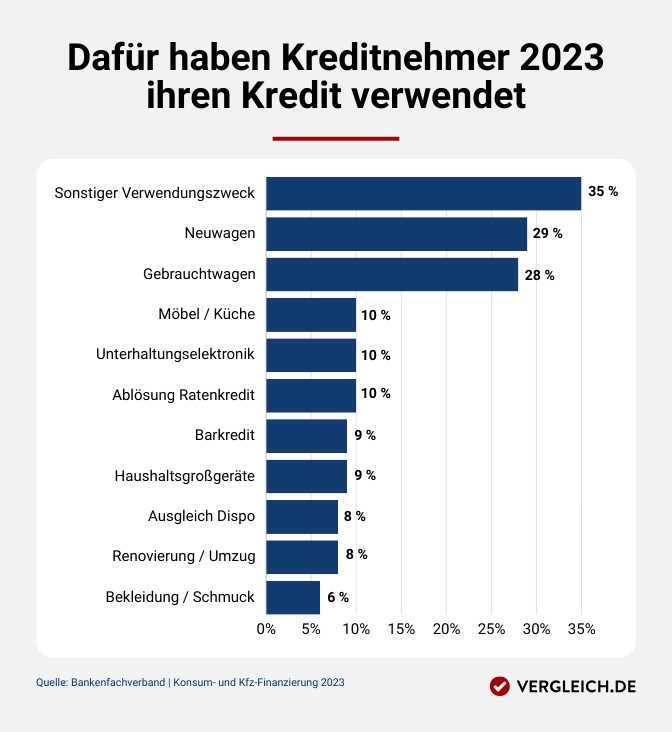

Für größere Anschaffungen einen Kredit aufzunehmen ist unter den Deutschen weit verbreitet. Eine repräsentative Studie des Bankenfachverbands hat ergeben, dass jeder dritte Befragte aktuell mindestens eine Finanzierung nutzt und jeder vierte einen Ratenkredit. Durchschnittlich müssen die Kreditnutzer 12.800 € zurückzahlen.

Am häufigsten dient der Kredit dazu, ein Auto zu finanzieren. 26 % aller Ratenkreditnutzer nehmen den Ratenkredit für die Finanzierung eines Gebrauchtwagens auf und 21 %, um sich einen Neuwagen zu kaufen.

Für einen Autokredit bekommen Sie besonders günstige Bedingungen, weil der Wagen gleichzeitig als Sicherheit gilt. Weitere Infos dazu finden Sie in unserem Autokredit Vergleich.

Andere häufige Finanzierungsgründe sind neue Möbel oder eine neue Einbauküche, ein neuer Computer oder Fernseher und der Ausgleich des Dispokredites.

Je nach Zweck finden Sie besondere Angebote, wie zum Beispiel einen Modernisierungskredit, mit dem Sie Ihr Eigenheim modernisieren können, oder auch einen Sofortkredit, wenn Sie etwa schnell Geld für den Ersatz der kaputten Waschmaschine brauchen.

| Verwendungszweck | prozentualer Anteil |

|---|---|

| Sonstiger Verwendungszweck | 32% |

| Gebrauchtwagen | 26% |

| Neuwagen | 21% |

| Möbel / Küche | 12% |

| Unterhaltungselektronik | 9% |

| Barkredit | 9% |

| Haushaltsgroßgeräte | 8% |

| Ausgleich Dispo | 8% |

| Renovierung / Umzug | 8% |

| Ablösung Ratenkredit | 7% |

| Bekleidung / Schmuck | 6% |

Quelle: Bankenfachverband | Marktstudie 2024 Konsumfinanzierung

Bei Altverträgen zahlen Sie häufig hohe Kreditzinsen. Wer regelmäßig seine laufenden Kreditverträge überprüft, kann mit einer Umschuldung viel Geld sparen. Haben Sie mehrere Ratenkredite laufen, können Sie diese zu einem neuen Kredit zusammenfassen und Kreditkosten und Zinsausgaben verringern.

Wie hoch die Zinsersparnis letztendlich ausfällt, hängt von der Restschuld, der Kreditlaufzeit und dem Zinsunterschied zwischen altem und neuem Kreditzins ab. Wenn Sie sich für eine Umschuldung entscheiden, darf die alte Bank eine Entschädigung verlangen, sofern der Vertrag noch eine Laufzeit von mehr als 6 Monaten hat. Diese Strafgebühr bzw. Vorfälligkeitsentschädigung beträgt allerdings höchstens 1 % der Restschuld. Ob sich eine Umschuldung lohnt, müssen Sie im Einzelfall individuell prüfen. In unserem Kreditvergleich finden Sie unter dem Verwendungszweck „Umschuldung“ Anbieter, die Sie gern zum Thema kostenlos beraten.

Wenn Sie mit Ihrem Girokonto häufig im Minus sind, sollten Sie prüfen, ob nicht ein Ratenkredit eine günstigere Variante ist, um Dispozinsen zu sparen. Denn der Dispokredit ist der teuerste Kredit, den eine Bank überhaupt vergibt. Die Zinsen für die Überziehung des Girokontos werden pro Tag berechnet und am Ende des Quartals auf Ihrem Konto verrechnet. So kommen schnell Dispozinsen von bis zu 14 % zusammen. Nutzen Sie den Dispokredit deshalb nur in Ausnahmefällen und auf keinen Fall dauerhaft. In unserem Online Kreditvergleich können Sie sich unter dem Verwendungszweck „Ausgleich Girokonto“ die aktuellen Zinsen für eine Umschuldung des Dispokredits anzeigen lassen.

Als Kreditnehmer sollten Sie wissen, ob Sie sich den Kredit überhaupt leisten können, den Sie aufnehmen wollen. Dabei hilft Ihnen, dass die Banken alle wichtigen Eckdaten zu Ihrem Finanzstatus abfragen, zum Beispiel die Höhe der Miete, Immobilienbesitz und bereits laufende Kredite.

Um zu berechnen, wie hoch die monatliche Rate für Ihren Kredit ausfallen darf, notieren Sie das monatliche Nettoeinkommen Ihrer gesamten Familie. Davon ziehen Sie im nächsten Schritt alle Fixkosten ab, die monatlich anfallen. Dazu gehören unter anderem

Der Betrag, der übrig bleibt, ist Ihr frei verfügbares Einkommen, mit dem Sie den Kredit bedienen können. Um nun die maximale Rate für einen Kredit zu bestimmen, sollten Sie aber nicht zu knapp rechnen – denken Sie an einen ausreichend großen Puffer, um sich auch mal etwas außer der Reihe zu leisten und Geld für Urlaube oder unerwartet auftretende Investitionen wie zum Beispiel Reparaturen zurückzulegen.

Wenn Sie in unseren Kreditvergleich Ihren gewünschten Kreditbetrag, die Laufzeit sowie den Verwendungszweck eingeben, wird Ihnen automatisch die monatliche Kreditrate bei verschiedenen Anbietern angezeigt. Was Sie der entsprechende Kredit damit am Ende tatsächlich kostet, können Sie wie folgt selbst berechnen:

Beispielrechnung: Was kostet ein Kredit?

Sie möchten einen Kredit in Höhe von 10.000 € aufnehmen und innerhalb von 48 Monaten zurückzahlen. Sie multiplizieren die Rate mit der Laufzeit in Monaten und ziehen dann den Kreditbetrag ab. Bei einem effektiven Jahreszins von 4,49 % ergibt sich daraus eine monatliche Rate in Höhe von 227,59 €.

Formel: So berechnen Sie die Höhe eines Ratenkredits

227,59 € Rate x 48 Monate Laufzeit = 10.924,32 €

10.924,32 € - 10.000 € = 924,32 € Kreditkosten

Sie zahlen also über die Laufzeit von 48 Monaten 924,32 € Zinsen an die Bank.

Nein, sowohl der Kreditvergleich als auch die Anfrage für einen Kredit auf Vergleich.de sind kostenlos und völlig unverbindlich. So haben Sie die Möglichkeit, Anbieter und Kreditkonditionen in Ruhe miteinander zu vergleichen. Ein Vertrag kommt erst zustande, wenn Sie den vollständig ausgefüllten Kreditantrag unterschrieben an die Bank zurücksenden.

Anhand der Bonität kann eine Bank einschätzen wie wahrscheinlich es ist, dass Sie den Kreditbetrag zurückzahlen können. Je besser Ihre Kreditwürdigkeit ist, desto geringer fällt der Kreditzins aus. Das bedeutet für Sie, dass die Höhe des endgültigen Zinssatzes erst bestimmt werden kann, wenn der Bank alle Informationen über Ihre Bonität vorliegen. Die Zinsen im Kreditvergleich können somit geringfügig vom Zinssatz, den Sie letztendlich von der Bank erhalten, abweichen.

Wird über unseren Kreditvergleich online eine Kreditanfrage gestellt, handelt es sich um eine sogenannte „Anfrage Kreditkondition“. Eine solche Anfrage wirkt sich nicht negativ auf das Scoring der Schutzgemeinschaft für allgemeine Kreditsicherung (SCHUFA) aus, da die Bank zunächst nur Informationen zur Konditionsbestimmung einholt. Eine Überprüfung der Bonität über die SCHUFA erfolgt erst, wenn Sie mit der Bank einen schriftlich unterzeichneten Vertrag eingehen. Anders verhält sich das bei der „Anfrage Kredit“. Hier wird bereits bei der unverbindlichen Kreditanfrage eine Bonitätsauskunft bei der SCHUFA über Sie eingeholt. Wir empfehlen Ihnen daher, auf mehrere Kreditanfragen zu verzichten, da sich eine häufige SCHUFA-Abfrage negativ auf Ihre Bonität auswirken kann.

Bereits seit 1999 sind wir erfolgreich als Online-Vergleichsportal tätig und auf Tarifvergleiche im Internet spezialisiert. Unseren Kunden bieten wir den schnellsten und einfachsten Zugang zu den günstigsten Finanzprodukten an. Vertrauenswürdige Kooperationspartner unterstützen uns dabei. Diese handeln mit den einzelnen Banken besonders günstige Konditionen aus, die wir Ihnen wiederum in unserem Kreditvergleich zur Verfügung stellen. Angesichts der höheren Kundenanzahl als bei einer Bank, der schnelleren Bearbeitungszeit und niedrigeren Abwicklungskosten sind unsere Kreditkonditionen in aller Regel günstiger als bei der Bank vor Ort.

Nach der Verbraucherkreditrichtlinie (Richtlinie 2008/48/EG) müssen künftig alle Finanzinstitute und Kreditvermittler Ihren Kunden umfangreiche Informationen über den Kreditvertrag, noch vor Vertragsabschluss, zukommen lassen. Die Informationen werden dem Verbraucher standardmäßig in Form des sogenannten „SECCI-Formulars“ (Europäische Standardinformationen für Verbraucherkredite) ausgehändigt. Ein besserer Schutz des Verbrauchers sowie mehr Überblick und Transparenz vor Vertragsabschluss sind das Ziel der Verbraucherkreditrichtlinie.

Die Restschuldversicherung soll Sie und Ihre Familie vor einer Zahlungsunfähigkeit schützen, sollten Sie für längere Zeit arbeitslos oder arbeitsunfähig werden oder sterben. Diese Sicherheit zahlen Sie durch einen Versicherungsbeitrag, der einfach über Ihren Kredit mitfinanziert wird. Dadurch wird er allerdings teurer. Bei kleineren Ratenkrediten ist so eine Restschuldversicherung in der Regel überflüssig. Bei größeren Summen sollten Sie genau prüfen, ob sich die Konditionen für Sie lohnen.