- Was sind MSCI-ACWI-ETFs? Definition

- MSCI-ACWI-ETFs mit der höchsten Rendite

- Wie lege ich mein Geld in MSCI-ACWI-ETFs an?

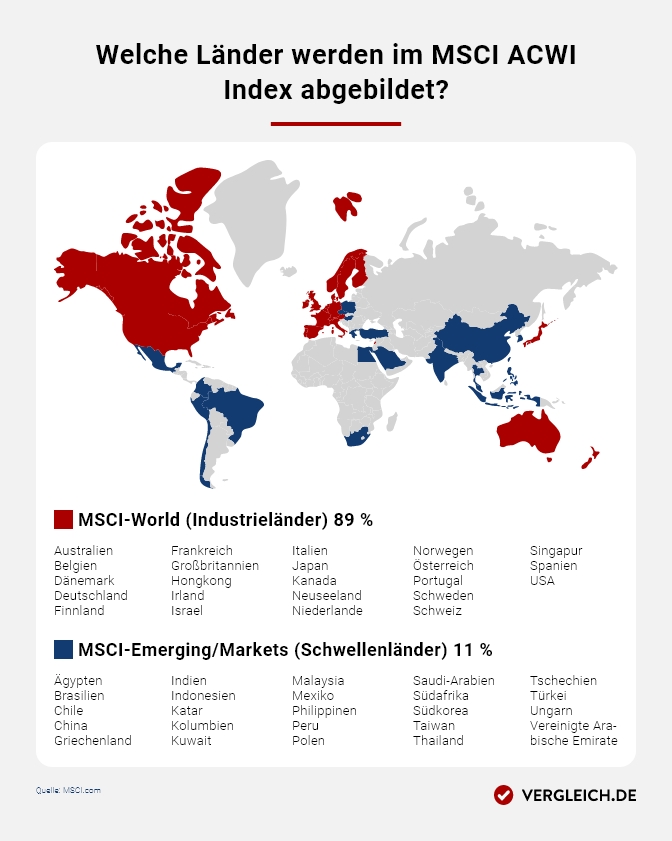

- Länder im MSCI ACWI Index

- Branchen und Unternehmen im MSCI ACWI

- Was ist besser, der MSCI World oder der MSCI ACWI?

- Nachhaltige Varianten des MSCI-ACWI-ETFs

- Welcher MSCI-ACWI-ETF ist der beste?

Was sind MSCI-ACWI-ETFs? Definition

MSCI-ACWI-ETFs sind börsengehandelte Indexfonds auf den MSCI All Countries World Index.

- Die Abkürzung ETF steht für Exchange Traded Fund, also börsengehandelter Indexfonds.

- MSCI ist die Kurzform für den Indexanbieter Morgan Stanley Capital International, der seinen Sitz in New York City hat.

Der MSCI ACWI enthält Wertpapiere von ca. 2.700 Unternehmen. Darunter sind Aktien von Firmen aus 23 Industrienationen und aus 24 Schwellenländern. Er ist quasi die Summe aus einem MSCI World und Emerging Markets. Der MSCI ACWI bildet nach Marktkapitalisierung etwa 85 % der investierbaren Weltwirtschaft ab.

ETFs sind Fonds, die passiv gemanagt werden und dadurch kostengünstig sind. Ihre Zusammensetzung richtet sich nicht nach dem Gutdünken eines hochbezahlten Fondsmanagers, sondern schlicht nach dem Vergleichsindex, den sie nachbilden. Das reduziert die Verwaltungskosten enorm. Die verschiedenen Indizes werden von Finanzdienstleistern wie MSCI erstellt und gepflegt. Konkurrenten von MSCI sind beispielsweise die Unternehmen FTSE, Morningstar oder S&P, die ähnliche Listings führen.

Die Rendite von Welt-ETFs kann sich sehen lassen, wie Studien zeigen. Denn fast alle aktiv gemanagten Fonds schneiden auf lange Sicht schlechter ab. Diese versuchen meist vergeblich, den Markt zu schlagen, während ein MSCI-ACWI-ETF in fast den gesamten Markt investiert. Der MSCI All Countries World Index ist ein besonders breit diversifizierter Finanzindex.

Welche Rendite kann ich mit MSCI-ACWI-ETFs erwarten?

In den letzten 3 Jahren haben Anleger mit einem MSCI-ACWI-ETF ca. 17 % Rendite gemacht (Stand: 16. April 2025) – und damit etwa 2 Prozentpunkte weniger als mit einem ETF auf den MSCI World. Das liegt daran, dass die Wirtschaft in den Industrieländern in diesem Zeitraum besser lief als in den Schwellenländern. Das ist aber keine allgemeingültige Regel: Im Jahr 2016 und 2017 stellte sich das beispielsweise anders dar und der Kurs des MSCI ACWI stieg stärker als der des MSCI World.

Welche sind die MSCI-ACWI-ETFs mit der höchsten Rendite?

Entscheidend beim Vergleich der Renditen verschiedener MSCI-ACWI-ETFs sind der gewählte Zeitraum und der genaue Index. Für den MSCI ACWI gibt es nämlich auch nachhaltige Varianten und einen interessanten ETF, der kleine Unternehmen mit einschließt. Diese ETFs haben wir in dem Vergleich der Rendite mit aufgenommen.

Im Folgenden sehen Sie, wie die erfolgreichsten MSCI-ACWI-ETFs in einem Bewertungszeitraum von 5 Jahren, von 1 Jahr und 1 Monat gelaufen sind. Der auf ETFs spezialisierte Online-Ratgeber justETF hat für einen Vergleich die besten Renditen in unterschiedlichen Bewertungszeiträumen ermittelt. In der ersten Tabelle zeigen wir Ihnen die ETFS mit der höchsten Rendite innerhalb von 5 Jahren.

Die MSCI-ACWI-ETFs mit der besten Rendite in 5 Jahren

Name des ETFs | Rendite in 5 Jahren |

|---|---|

iShares Core MSCI World UCITS ETF USD (Acc) | 88,27 % |

iShares MSCI ACWI UCITS ETF USD (Acc) | 80,41 % |

SPDR MSCI All Country World UCITS ETF (Acc) | 79,72 % |

Amundi MSCI All Country World UCITS ETF EUR Acc | 79,00 % |

Amundi MSCI All Country World UCITS ETF USD Acc | 78,57 % |

Quelle: justETF.com, Stand: 16. April 2025

Legt man einen kürzeren Zeitraum für die Entwicklung an, ergeben sich andere Renditen.

Die MSCI-ACWI-ETFs mit der besten Rendite in 1 Jahr

Name des ETFs | Rendite in 1 Jahr |

|---|---|

UBS ETF (IE) MSCI ACWI Climate Paris Aligned UCITS ETF (USD) A-acc | 1,86 % |

SPDR MSCI All Country World UCITS ETF (Acc) | 1,84 % |

iShares MSCI ACWI UCITS ETF USD (Acc) | 1,63 % |

Amundi MSCI All Country World UCITS ETF USD Acc | 1,40 % |

Amundi MSCI All Country World UCITS ETF EUR Acc | 1,36 % |

Quelle: justETF.com, Stand: 16. April 2025

Die folgende Tabelle zeigt die Rendite für einen Betrachtungszeitraum von 1 Monat.

Die MSCI-ACWI-ETFs mit der besten Rendite in 1 Monat

Name des ETFs | Rendite in 1 Monat |

|---|---|

iShares MSCI ACWI SRI UCITS ETF USD (Dist) | -6,47 % |

iShares MSCI ACWI SRI UCITS ETF USD (Acc) | -6,51 % |

Amundi MSCI ACWI SRI Climate Paris Aligned UCITS ETF DR - USD | -6,60 % |

UBS ETF (IE) MSCI ACWI Climate Paris Aligned UCITS ETF (USD) A-acc | -6,81 % |

UBS ETF (IE) MSCI ACWI Socially Responsible UCITS ETF (USD) A-acc | -6,82 % |

Quelle: justETF.com, Stand: 16. April 2025

Wie lege ich mein Geld in MSCI-ACWI-ETFs an?

Um MSCI-ACWI-ETFs zu kaufen, benötigen Sie ein Wertpapier-Depot. Dies können Sie bei Ihrer Hausbank, einer Direktbank oder einem Online-Broker eröffnen, was in der Regel günstiger ist. In letzter Zeit haben Online-Broker wie Scalable Capital und Trade Republic den Markt aufgemischt: Depotführungsgebühren müssen Sie hier nicht zahlen und eine Transaktion kostet nicht mehr als 1 €. Sparplanausführungen sind meist kostenlos. Ihr Depot können Sie sogar am Smartphone per App bedienen.

Depot Vergleich

Wenn Sie noch kein Depot haben, schauen Sie am besten in unseren Depot Vergleich und informieren sich genauer über Depotkosten.

Sobald Sie ein Depot haben, können Sie dort Geld einzahlen und ETFs wie einen MSCI-ACWI-ETF oder Aktien kaufen. Sowohl Einmal-Investitionen mit kleinen oder größeren Beträgen als auch die Einrichtung von monatlichen Sparplänen sind möglich. Ihren Sparplan können Sie jederzeit ändern und an Ihre Lebenssituation anpassen. Über einen ETF Sparplan können Sie in Ruhe passiv investieren, ohne sich immer wieder zeitaufwändig mit Ihren Finanzen beschäftigen zu müssen. Sie legen sich einmal eine Strategie zurecht und automatisieren dann diesen Vorgang. Von da an laufen Ihre Investments – beispielsweise in einen MSCI-ACWI-ETF – ganz automatisch ab.

Welche Länder sind im MSCI ACWI Index vertreten?

Ein MSCI-ACWI-ETF umfasst Aktien von 23 Industrienationen und 24 Schwellenländern. Er kombiniert MSCI World und Emerging Markets. Das Verhältnis von Industrieländern zu Schwellenländern liegt im Index etwa bei 89:11. Den größten Anteil machen die USA aus. Mit dabei sind auch Japan, das Vereinigte Königreich, Kanada, China und Frankreich. Die anderen eingeschlossenen Industrieländer sind Australien, Belgien, Dänemark, Deutschland, Finnland, Hong Kong, Irland, Israel, Italien, Niederlande, Neuseeland, Norwegen, Österreich, Portugal, Singapur, Spanien, Schweden und die Schweiz.

Länderzusammensetzung im MSCI ACWI Index

Quelle: Zendepot | Vergleich.de übernimmt keine Haftung für die Richtigkeit der angezeigten Informationen. Die dargestellten Daten stellen keine Anlageberatung oder Kaufempfehlung dar.

Die Schwellenländer führt China an. Zu den Emerging Markets gehören außerdem Brasilien, Chile, Griechenland, Indien, Indonesien, Kolumbien, Südkorea, Katar, Kuwait, Malaysia, Mexiko, Peru, Philippinen, Polen, Saudi-Arabien, Südafria, Taiwan, Thailand, Tschechien, Türkei, Ungarn und die Vereinigten Arabischen Emirate. Russland ist seit dem Krieg in der Ukraine nicht mehr im MSCI ACWI vertreten. Insgesamt bildet der MSCI ACWI etwa 85 % der investierbaren Weltwirtschaft nach Marktkapitalisierung ab.

- BildbeschreibungDiese Länder werden im MSCI ACWI Index abgebildet

Index abgebildete Länder Anteil MSCI World

Industrieländer

Australien, Belgien, Dänemark, Deutschland, Finnland, Frankreich, Großbritannien, Hongkong, Irland, Israel, Italien, Japan, Kanada, Neuseeland, Niederlande, Norwegen, Österreich, Portugal, Schweden, Schweiz, Singapur, Spanien, USA

89 % MSCI Emerging Markets

Schwellenländer

Ägypten, Brasilien, Chile, China, Griechenland, Indien, Indonesien, Katar, Kolumbien, Kuwait, Malaysia, Mexiko, Philippinen, Peru, Polen, Saudi-Arabien, Südafrika, Südkorea, Taiwan, Thailand, Tschechien, Türkei, Ungarn, Vereinigte Arabische Emirate

11 % Quelle: MSCI.com

Welche Branchen und Unternehmen sind im MSCI ACWI vertreten?

Ein MSCI-ACWI-ETF setzt sich aus den weltweit größten ca. 2.700 Unternehmen nach Marktkapitalisierung zusammen. Diese stammen aus elf Branchen. Die Bedeutung der Firmen ändert sich mit den Börsenkursen. Aktuell dominieren hier US-Firmen aus dem Bereich Informationstechnologie sowie aus dem Sektor Kommunikationsdienste. Die zehn größten Unternehmen machen allein ca. 20 % des Indexvolumens aus. Insgesamt repräsentiert der MSCI ACWI nach Marktkapitalisierung 85 % der investierbaren Weltwirtschaft.

Die zehn größten Unternehmen im MSCI ACWI Index

Quelle: Zendepot | Vergleich.de übernimmt keine Haftung für die Richtigkeit der angezeigten Informationen. Die dargestellten Daten stellen keine Anlageberatung oder Kaufempfehlung dar.

Auch die Aufteilung nach Branchen macht sich an der Börsenbewertung der Unternehmen fest und ist entsprechenden Veränderungen unterworfen. Eine wichtige Rolle spielen die Informationstechnologie und das Finanzwesen. Auch das Gesundheitswesen, Nicht-Basiskonsumgüter, die Industrie und Kommunikationsdienste sind prominent vertreten. Weitere Branchen sind Basiskonsumgüter, Energie, Grundstoffe, Versorgungsunternehmen und die Immobilienwirtschaft.

Branchen im MSCI ACWI Index

Quelle: Zendepot | Vergleich.de übernimmt keine Haftung für die Richtigkeit der angezeigten Informationen. Die dargestellten Daten stellen keine Anlageberatung oder Kaufempfehlung dar.

Was ist besser, der MSCI World oder der MSCI ACWI?

Wenn Sie die Weltwirtschaft mit nur einem ETF abbilden wollen, ist ein MSCI-ACWI-ETF die bessere Wahl als ein ETF auf den MSCI World. Er ist breiter diversifiziert und enthält mehr Länder und Unternehmen. Ein MSCI World ETF bündelt ausschließlich Firmen aus 23 Industrieländern und ist dann Ihr Favorit, wenn Sie ausschließlich auf die Wirtschaftskraft der entwickelten Welt setzen wollen, z. B. weil sie das politische Risiko in Schwellenländern scheuen.

Welche Gemeinsamkeiten und Unterschiede gibt es bei MSCI ACWI und MSCI World?

Der MSCI World beinhaltet trotz seines allumfassenden Namens mit 23 Staaten nur halb so viele wie der MSCI ACWI. Letzterer schließt auch Unternehmen aus 24 Schwellenländern mit ein. Insgesamt ergeben sich so für den MSCI ACWI ca. 2.700 Unternehmen und damit fast doppelt so viele wie für den MSCI World, der ca. 1.400 enthält. Beide Indizes konzentrieren sich auf große und mittlere Unternehmen und bilden so ca. 85 % der investierbaren Wirtschaftskraft der Welt nach Marktkapitalisierung ab. Kleine Firmen, so genannte Nebenwerte oder Small Caps, fehlen bei beiden.

Vor- und Nachteile MSCI World vs. MSCI ACWI

Um auch von der wirtschaftlichen Entwicklung in Schwellenländern zu profitieren, kaufen viele Anleger zusätzlich zu einem MSCI-World-ETF einen Emerging-Markets-ETF, der die Schwellenländer repräsentiert. Damit haben sie einen größeren Verwaltungsaufwand und je nach Depot auch mehr Kosten, als wenn sie mit dem MSCI-ACWI-ETF diese Regionen mit nur einen Fonds besparen würden. Doch es gibt auch einen Vorteil: Mit zwei einzelnen ETFs lässt sich der Anteil von Industrienationen zu Schwellenländern individuell bestimmen. Klassisch ist beispielsweise die Aufteilung 70 % MSCI World und 30 % MSCI Emerging Markets. Besonders mutige Investoren setzen sogar auf ein Verhältnis 60:40.

Ein MSCI-ACWI-ETF beinhaltet stattdessen ein festes Verhältnis von derzeit etwa 89:11 zugunsten der Industrienationen. Dieses kann der Anleger nicht beeinflussen. Dafür muss er sich aber auch nicht damit beschäftigen, wie er seine Einmalanlagen oder Sparpläne aufteilt. Auch ein Rebalancing – das regelmäßige Abgleichen der Portfolio-Positionen mit dem angestrebten Anlageverhältnis – ist bei der Lösung mit einem einzelnen ETF nicht nötig, da dies automatisch der Fondsanbieter übernimmt.

Wer in einen MSCI-ACWI-ETF investiert und später ein anderes Verhältnis von Industrie- zu Schwellenländern in seinem Depot abbilden will, kann dies durch Zukauf eines weiteren ETFs verändern. Mit einem Emerging Markets ETF lässt sich der Schwellenländer-Anteil ausbauen, mit einem MSCI World oder STOXX Europe 600 reduzieren. Zur breiteren Diversifizierung ist ein MSCI-Small-Cap-ETF sinnvoll.

Sollte ich eher in den MSCI ACWI oder den FTSE All-World investieren?

Ein FTSE-All-World-ETF kann eine lohnende Alternative zu einem MSCI-ACWI-ETF darstellen, da er noch breiter diversifiziert ist. Der Index FTSE All-World wird von der FTSE Group aus England herausgegeben. Er enthält mit über 4.000 Unternehmen über 1.500 Positionen mehr als ein MSCI-ACWI-ETF. Er deckt 49 Länder und ca. 90 % der Weltwirtschaft nach Marktkapitalisierung ab. Er setzt wie der MSCI ACWI auf eine Mischung aus Industrie- und Schwellenländern.

In Deutschland können Sie seit 2012 in einen ETF auf den FTSE All-World investieren. Die jährliche Gesamtkostenquote TER beträgt aktuell 0,15–0,22 %. Es gibt heute von den Anbietern Vanguard und Invesco sowohl eine ausschüttende Variante, die Dividenden an den Anleger weitergibt, als auch eine thesaurierenden Version, die die gesamte Rendite automatisch wieder anlegt.

FTSE bietet auch eine Alternative zum MSCI World an, nämlich den FTSE Developed. Auch hier ist der Index von FTSE breiter aufgestellt als der von MSCI, sodass sich das Risiko der Anleger besser verteilt. Der FTSE Developed umfasst statt ca. 1.400 Unternehmen wie der MSCI World ca. 2.000 Positionen aus Industriestaaten.

Was sind MSCI-ACWI-IMI-ETFs?

MSCI-ACWI-IMI-ETFs bilden den noch deutlich breiter gefassten Index MSCI ACWI IMI nach. Der Zusatz IMI steht als Abkürzung für Investable Markets Index. Der MSCI ACWI IMI Index umfasst etwa 99 % der investierbaren Wirtschaft der Welt und hält ca. 9.000 Positionen. Anders als ein MSCI-ACWI-ETF setzt ein MSCI-ACWI-IMI-ETF nicht nur auf große und mittlere Unternehmen, sondern investiert zusätzlich in kleine Firmen oder Nebenwerte, die auf Englisch „small caps“ heißen. Ein MSCI-ACWI-IMI-ETF beinhaltet Wertpapiere aus 23 Industrienationen und 24 Schwellenländern. In Deutschland ist der SPDR MSCI ACWI IMI UCITS ETF handelbar.

Welche nachhaltigen Varianten des MSCI-ACWI-ETFs gibt es?

Wenn es Ihnen wichtig ist, in nachhaltige ETFs zu investieren, könnte ein MSCI-ACWI-SRI-ETF oder ein MSCI-ACWI-ESG-Screened-ETF etwas für Sie sein. Diese Indexfonds bündeln wie der MSCI ACWI Aktien großer und mittlerer Unternehmen aus 23 Industrie- und 24 Schwellenländern nach Marktkapitalisierung. Doch der MSCI ACWI ESG Screened Index und der MSCI ACWI SRI Index enthalten nur Unternehmen mit guten Noten bei Nachhaltigkeits-Kriterien. Diese werden in der Finanzwelt als Environmental, Social and Governance (ESG) zusammengefasst, als Umwelt, Soziales und Unternehmensführung.

Was ist ein MSCI-ACWI-ESG-ETF?

Ein MSCI-ACWI-ESG-Screened-ETF enthält keine Aktien von Unternehmen, die im Bereich zivile Schusswaffen, kontroverse Waffen, Erwachsenenunterhaltung, Atomwaffen, Ölsand, thermische Kohle und Tabak arbeiten. Auch Verletzer der UN Global Compact-Prinzipien werden ausgeschlossen. Trotzdem umschließt ein MSCI-ACWI-ESG-Screened-ETF noch deutlich mehr als die Hälfte der Aktien aus dem Mutterindex. Wer also kontroverse Geschäftsbereiche ausschließen will, aber weiterhin mit einer breiten Marktabdeckung investieren will, ist hier richtig. In Deutschland handelbar ist der Xtrackers MSCI AC World ESG Screened ETF. Er bildet den MSCI ACWI Select ESG Screened Index ab.

Was ist ein MSCI-ACWI-SRI-ETF?

Für den MSCI ACWI SRI wird ein besonders strenger Maßstab angelegt. SRI steht für Socially Responsible Investvment (SRI). Nur Unternehmen mit den besten ESG-Noten sind hier vertreten. Zudem schließt der MSCI ACWI SRI weitere Firmen aus, die gegen Menschenrechte und Arbeitsnormen verstoßen und deren Produkte negative soziale Folgen haben oder der Umwelt schaden. Darunter fallen z. B. die Glücksspiel- und Pornobranche, die Tabak- und Alkoholindustrie, kontroverse, konventionelle und Atomwaffen, Kernkraft sowie Firmen, die mit gentechnisch veränderten Organismen zu tun haben. In Deutschland handelbar ist der UBS MSCI ACWI Socially Responsible ETF. Er bildet den MSCI ACWI SRI Low Carbon Select 5 % Issuer Capped Index nach.

Mögliche Nachteile eines nachhaltigen MSCI-ACWI-ETFs

- Wegen des Nachhaltigkeitsfilters beinhalten MSCI-ACWI-ESG-Screened-ETFs oder MSCI-ACWI-SRI-ETFs weniger Positionen als klassische MSCI-ACWI-ETFs – dadurch kommt einzelnen Position ein größeres Gewicht zu, was das Risiko erhöht und zu stärkeren Kursschwankungen führen kann.

- Nachhaltige ETFs können teurer sein. Statt einer TER von 0,15 % wie beim SPDR MSCI ACWI ETF wird bei grünen MSCI-ACWI-ETFs oft eine TER von 0,20 % und aufwärts fällig.

- Skeptiker befürchten bei ETFs, die nach ESG-Kriterien ausgewählt sind, geringere Gewinne. Ein Vergleich der Rendite zwischen dem MSCI ACWI und dem MSCI ACWI ESG Screened, den es seit Ende 2018 gibt, zeigt jedoch eine ähnliche Entwicklung der Kurse.

Wenn Sie Geld nach ESG-Kriterien anlegen möchten und nicht auf ETFs festgelegt sind, empfehlen wir Ihnen unsere Ratgeberseite Nachhaltige Geldanlagen.

Welcher MSCI-ACWI-ETF ist der beste?

Es gibt hierzulande mehrere ETFs auf den MSCI ACWI, in die Sie investieren können. Neben dem Marktführer BlackRock mit seinem iShares MSCI ACWI ETF bietenz. B. State Street Global Advisors mit dem SPDR MSCI ACWI ETF einen Indexfonds auf denselben Index an. neu dazugestoßen ist der Scalable MSCI AC World Xtrackers UCITS ETF (WKN: DBX1SC). Daneben existieren nachhaltige Varianten sowie ETFs auf den deutlich breiter gestreuten MSCI ACWI IMI. Welches Produkt sich für Sie am besten eignet, hängt von verschiedenen Faktoren ab. Wir gehen die einzelnen Punkte mit Ihnen durch.

Thesaurierende vs. ausschüttende ETFs

Wenn Sie die Rendite aus Ihrem MSCI-ACWI-ETF gleich wieder anlegen wollen, nimmt Ihnen ein so genannter thesaurierender ETF die Arbeit ab. Ohne dass Sie aktiv werden müssen, wird Ihr Gewinn hier komplett direkt wieder in den ETF reinvestiert. Ihr ETF-Vermögen wächst also maximal und Sie profitieren vom Zinseszinseffekt.

Ein ausschüttender Indexfonds arbeitet anders. Die Firmen, deren Aktien im ETF enthalten sind, schütten Dividenden aus, die dann nicht reinvestiert, sondern auf Ihr Konto ausgezahlt werden.

Wenn Sie den Cash-Flow schätzen, ist ein ausschüttender Indexfonds der richtige ETF-Typ für Sie. Sie können dann selbst immer wieder neu überlegen, ob Sie das Geld reinvestieren oder für Konsumausgaben verwenden wollen. Bei Wiederanlagen können allerdings Transaktionskosten anfallen.

Beim Entsparen im Alter oder wenn Sie langfristig ein passives Einkommen anstreben, können ausschüttende ETFs die richtige Wahl sein. Einige Anleger motiviert die regelmäßige Divdendenausschüttung außerdem enorm beim Investieren. Beachten Sie jedoch, dass die Kapitalertragssteuer anfällt, sofern Ihr Freibetrag von 1.000 € pro Person (2.000 für ein Ehepaar) schon ausgeschöpft ist.

ETF-Kosten: Was ist die TER?

Obwohl alle ETFs im Vergleich zu aktiv gemanagten Fonds kostengünstig sind, unterscheiden sie sich doch auch untereinander im Hinblick auf den Preis. Einen ersten Anhaltspunkt gibt Ihnen die jährliche Gesamtkostenquote eines ETF, die so genannte Total Expense Ratio (TER). Alle Depotanbieter stellen ihren Kunden für jeden ETF einen Merkzettel mit den wichtigsten Daten zur Verfügung. In diesem Factsheet wird diese Gebühr ausgewiesen. Sie geht an den ETF-Anbieter und nicht an den Broker. Der Anbieter, auch Emittent genannt, erhebt die TER für die Verwaltung des Fonds mit den enthaltenen Aktien. In der Regel liegt die TER bei einem hier handelbaren ETF auf einen MSCI All Country World Index zwischen 0,12 und 0,60 %. Der günstigste ist der SPDR MSCI ACWI IMI ETF mit 0,12 %.

Wenn Sie ausschließlich ETFs gegenüberstellen, die denselben Index abbilden, ist die TER eine gute Vergleichsgröße, um sich zwischen Konkurrenz-Fonds zu entscheiden. In letzter Zeit hat ein Preiskampf der Fondsanbieter zu merklich geringeren TER-Kosten für die Anleger geführt. Daher sind jüngere ETFs oft günstiger als solche, die früher aufgelegt wurden. Einige Fonds haben ihre TER sogar gesenkt. Wenn Sie bereits länger in einen MSCI-ACWI-ETF investieren, prüfen Sie ruhig, ob sich ein ETF-Wechsel für Sie lohnt.

Besonders günstig ist der Amundi Prime All Country World ETF, den es in einer ausschüttenden und einer thesaurierenden Variante gibt. Beide Fonds weisen nur eine TER von 0,07 % auf. Sie bilden den Solactive GBS Global Markets Large & Mid Cap Index ab. Die Fonds enthalten ca. 2.200 Positionen. Im Juni 2024 aufgevlegt, verwalten sie noch ein recht geringes Fondsvermögen.

ETF-Kosten: Was ist die Tracking Difference?

Wichtiger noch als die TER eines ETFs ist die Genauigkeit, mit der ein Fonds seinen Index nachbildet. Dieser Aspekt wird unter dem Begriff Tracking Difference (TD) erhoben. Eine hohe TD schlägt bei den Kosten in der Regel deutlich stärker zu Buche als eine höhere TER. Umgekehrt kann die TD sogar negativ sein, was bedeutet, dass ein ETF bei der Kursentwicklung besser abschneidet als sein Referenzindex. Dies kann z. B. an der Art der Indexnachbildung sowie an steuerlichen Eigenheiten liegen. Auch hier übersteigt die Ersparnis über die TD die TER oft erheblich. Die Anleger profitieren davon.

Viele Anleger vergleichen TER und TD für ihre ETFs gründlich bis auf die zweite Nachkommastelle, vergessen darüber aber die erheblichen Kosten, die sie regelmäßig für die Depotführung und jede einzelne Transaktion an ihre Bank zahlen. Vergleichen Sie die Angebote der Broker und suchen Sie sich einen günstigen Anbieter. Dadurch sparen Sie langfristig Geld, das Sie zusätzlich investieren können.

zum Depot VergleichETFs: Physische Reproduktion oder synthetische Nachbildung?

ETFs bilden ihren Index auf unterschiedliche Weisen nach. Hier stehen sich auf der einen Seite die Methode der physischen Replikation und auf der anderen Seite das Verfahren der Tauschgeschäfte, auch synthetische Abbildung genannt, gegenüber. Bei einer physischen Nachbildung erwerben die Fonds die im Index enthaltenen Aktien tatsächlich. Andere ETFs kaufen nur eine repräsentative Auswahl. Sie betreiben optimiertes Sampling.

Ein synthetisch replizierender ETF nutzt beispielsweise die Möglichkeit von Tauschgeschäften und bildet den Index auf diese Weise nach. Das bedeutet, dass er andere Wertpapiere besitzt, als im Index enthalten sind, und diese als Sicherheit hinterlegt. Der ETF-Anbieter schließt dann einen Vertrag mit einem Swap-Partner, meist einer Bank, die sich verpflichtet, dem ETF-Herausgeber die Wertentwicklung des Index inklusive Dividenden zu liefern. Der Tauschpartner bekommt dafür die Rendite des hinterlegten Wertpapier-Portfolios. Die jeweiligen Unterschiede werden ausgeglichen.

Durch ein solches Tauschgeschäft spart sich der ETF-Anbieter den Verwaltungsaufwand, den Index präzise abzubilden. Für den Anleger steigt dabei das Risiko eines Verlustes für den Fall, dass der Swap-Partner pleite geht. Dies nennt man Kontrahentenrisiko. Der ETF-Anbieter ist jedoch verpflichtet, mindestens 90 % des Index-Wertes in seinem als Sicherheit hinterlegten Portfolio vorzuhalten. Dieses müsste er in einem solchen Fall veräußern und den Anlegern zur Verfügung stellen.

Fondsvolumen und Alter

Das Vertrauen in einen ETF steigt, wenn er schon mindestens 3, besser sogar 5 Jahre am Markt besteht und ein Fondsvolumen von über 100 Millionen Euro enthält. Dann kann man als Anleger davon ausgehen, dass der ETF für den Anbieter profitabel ist und er den Fonds nicht schließt. In einem solchen Fall würden die Investoren zwar ihr Geld zurückbekommen, sie müssten sich jedoch nach einem neuen ETF umsehen und hätten evtl. Transaktionskosten.

Je größer der Fonds ist, desto günstiger kann der Betreiber ihn zudem in der Regel anbieten. Außerdem können Anleger dann ETF-Anteile leicht kaufen oder verkaufen. Bei Fonds, die schon lange existieren, lassen sich Börsenkurse und Wertentwicklung darüber hinaus ausführlich nachverfolgen und analysieren. All dies ist für Investoren von Vorteil.