Warum lohnt es sich, Geld für Kinder zu sparen?

Mit dem Ende der Schulzeit fallen schnell größere Ausgaben für den Nachwuchs an: Pläne wie der Führerschein, ein Auslandsaufenthalt oder Studium schlagen finanziell kräftig zu Buche. Wer dafür frühzeitig mit Hilfe eines Sparplans vorsorgt, baut durch dieses Sparen für Kinder rechtzeitig ein Polster auf.

Im Folgenden zeigen wir Ihnen, mit welcher Summe Sie zur Volljährigkeit Ihres Kindes rechnen können, wenn Sie zur Geburt einen Sparplan in Höhe von 50 € oder 100 € beginnen. Zum Vergleich sehen Sie, auf welche Endsumme Sie kommen, wenn Sie mit 250 € fast Ihr ganzes Kindergeld anlegen.

- So viel können Sie bei einer angenommenen Rendite von 8 % bis zur Volljährigkeit für Ihr Kind sparen

Höhe Sparplan pro Monat Summe zur Volljährigkeit 50 € 23.432 € 100 € 46.888 € 250 € 117.219 €

Wir gehen von einer Geldanlage in einen MSCI-World-ETF mit einer jährlichen Rendite von 8 % aus, was dem Durchschnitt seit 1975 entspricht.

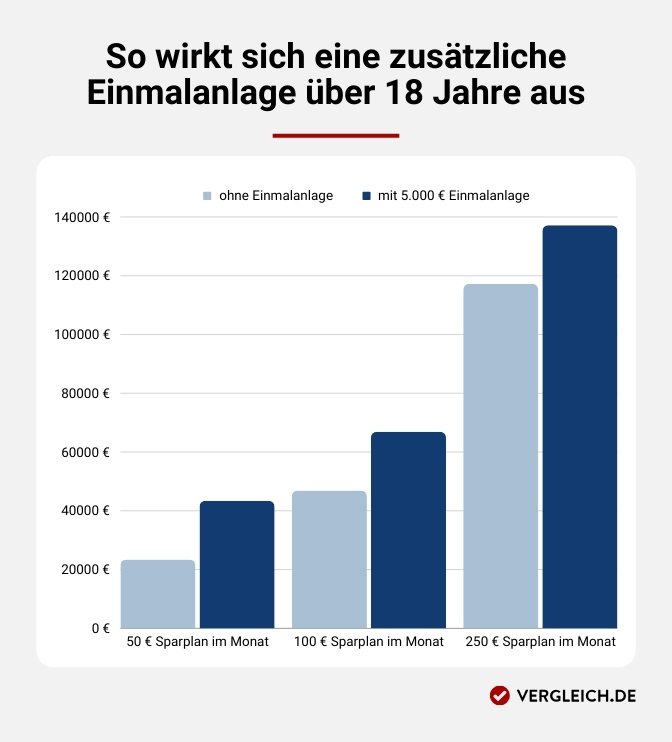

Einen noch deutlich höheren Gesamtbetrag erreichen Sie beim Sparen für den Nachwuchs, wenn Sie zusätzlich zur monatlichen Sparrate bereits zum Start mit einer Einmalanlage von einigen Tausend Euro loslegen.

- So wirkt sich eine zusätzliche Einmalanlage über 18 Jahre aus

Höhe Sparplan pro Monat ohne Einmalanlage 5.000 € 50 € 23.432 € 43.413 € 100 € 46.888 € 66.868 € 250 € 117.219 € 137.199 €

Die 5.000 € in unserem Beispiel werden bereits von Anfang an mitverzinst und müssen nicht erst mit einem Sparplan über Jahre hinweg aufgebaut werden. Das ist sehr hilfreich, wenn Sie langfristig für Kinder vorsorgen möchten: Die Endsumme bei dieser Geldanlage für Kinder ist um 20.000 € höher als ohne diese Startsumme. Die Einmalanlage zu Beginn hat sich in unserer Beispielrechnung innerhalb der 18 Jahre vervierfacht.

Exchange-Traded Funds (ETFs) sind börsengehandelte Indexfonds. Sie beinhalten eine Vielzahl von Aktienpositionen. Wir empfehlen für eine langfristige Geldanlage Welt-ETFs, die in vielerlei Branchen und zahlreiche Länder investieren. Der Wert der ETFs kann schwanken.

zum ETF-VergleichWie viel Geld sollte man für ein Kind sparen?

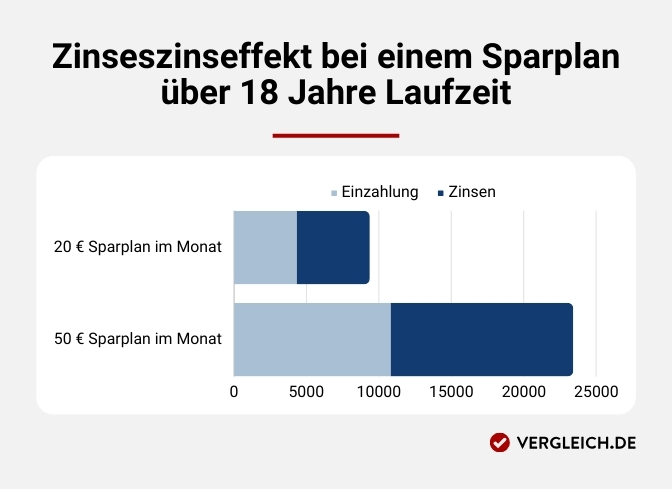

Sie müssen monatlich nicht hunderte oder gar tausende Euro beiseitelegen, um Ihrem Kind einen komfortablen Start ins Erwachsenenleben zu ermöglichen. Es reichen bereits kleine Summen wie 20 oder 50 €. Je früher Sie starten und je informierter Sie beim Geld-Anlegen für Kinder vorgehen, desto mehr profitieren Sie vom Zinseszinseffekt. Das bedeutet: Sie müssen viel weniger Geld zusammensparen, weil Ihr Geld für Sie weiterarbeitet.

In der folgenden Tabelle sehen Sie, dass Sie bei einem ETF-Sparplan auf den MSCI World insgesamt weniger als die Hälfte der Endsumme einzahlen müssen. Der größte Teil Ihres Endvermögens, mit dem Sie nach 18 Jahren rechnen können, stammt aus Zins und Zinseszins. Wir gehen wieder von der historischen Durchschnittsrendite pro Jahr von 8 % aus.

- Zinseszinseffekt bei einem Sparplan über 18 Jahre Laufzeit

Höhe Sparplan pro Monat Einzahlung Zinsen 20 € 4.320 € 5.053 € 50 € 10.800 € 12.632 €

Wie viel Geld Sie für Kinder sparen sollten, ist völlig individuell. Einen Sparplan können Sie bereits ab 1 € anlegen. Bei 20 oder 50 € pro Monat lohnt sich der ETF-Sparplan für Kinder jedoch mehr. Überlegen Sie realistisch, wie viel Geld Sie monatlich in Ihrem Budget entbehren können. Richten Sie dann einen Sparplan oder einen Dauerauftrag ein.

Sparplanrechner: So berechnen Sie, wie viel Sie für Ihr Kind ansparen

In den folgenden Sparplanrechner können Sie Ihre persönlichen Zahlen eingeben. Variieren Sie ruhig hinsichtlich der Sparplanrate und der Länge der Laufzeit oder geben Sie einen anderen Zinssatz ein. Auf diese Weise ermitteln Sie die Eckdaten für Ihre individuelle Situation.

Quelle: Zendepot | Vergleich.de übernimmt keine Haftung für die Richtigkeit der angezeigten Informationen. Die dargestellten Daten stellen keine Anlageberatung oder Kaufempfehlung dar.

Mittels ETFs können Sie auch ohne vorherige Erfahrung leicht selbständig investieren, indem Sie ein Depot eröffnen und dort einmalig einen automatischen Sparplan auf einen Welt-ETF einrichten. Dieser Prozess ist einfach: Der Antrag und die Identifizierung sind meist online innerhalb von wenigen Minuten möglich. Unser Online-Broker Vergleich zeigt Ihnen günstige Anbieter.

Welche Geldanlagemöglichkeiten zum Sparen für Kinder gibt es?

Beim Sparen für Kinder bieten sich verschiedene Arten der Geldanlage an. Im Folgenden stellen wir Ihnen die unterschiedlichen Sparmöglichkeiten für Kinder vor.

ETFs für einen langfristigen Vermögensaufbau mit hohen Renditen

Wenn Sie Ihr Geld über einen Zeitraum von mindestens 15 Jahren effektiv anlegen wollen, kommen Sie um die Börse nicht herum. Aktien sind riskant, da ein einzelnes Unternehmen insolvent gehen kann und dann für Anleger der Totalverlust droht. Daher empfehlen Verbraucherschützer ein breit gestreutes Investment in Tausende Firmen in unterschiedlichen Branchen, vielen Ländern und Kontinenten.

Besonders kostengünstig sind börsennotierte Indexfonds, auch ETFs genannt. Im Durchschnitt erreichte ein MSCI-World-ETF seit 1975 über alle Krisen hinweg eine jährliche Rendite von 8 %. Wenn Sie auf diese Weise für Ihr Kind Geld anlegen, wächst Ihr Vermögen aufgrund des Zinseszinses erheblich schneller, als wenn Sie es für wenige Prozent Zinsen auf einem Sparkonto anlegen. Jedoch wird der Kurs über die Jahre schwanken.

Wenn Sie wenig Zeit haben, sich mit Ihrer Geldanlage zu beschäftigen, oder keine Lust, sich eigenständig darum zu kümmern, kann ein digitaler Vermögensverwalter die richtige Lösung für Sie sein. Diese Robo-Advisors sind teurer als viele Online-Broker, aber deutlich günstiger als klassische Vermögensverwalter. Den besten Anbieter für Sie finden Sie in unserem Vergleich.

zum Robo-Advisor VergleichFestgeld: sicher, gute Zinsen, wenig Flexibilität

Möchten Sie für Ihre Kinder Geld anlegen und dabei besonderen Wert auf Sicherheit legen, so bietet sich Festgeld an. Hier sind Ihre Einlagen bis zu mindestens 100.000 € pro Bank und Sparer über die gesetzliche Einlagensicherung geschützt. Einige Banken wie die Consorsbank oder ING garantieren darüber hinaus Beträge bis zu mehreren Millionen Euro. Die Volksbanken und Sparkassen sichern Ihr Sparguthaben sogar unbegrenzt ab.

Der Nachteil, wenn Sie auf einem Festgeldkonto Geld für Kinder anlegen, besteht darin, dass Sie erst nach dem Ende der Laufzeit auf Ihr Erspartes zugreifen können. Vorher ist Ihr Geld nicht verfügbar. Bei zeitlich planbaren Ausgaben, etwa für den Führerschein oder die Ausbildung, ist dies kein Problem, da Sie die Anlagedauer selber wählen können. Derzeit können Sie sich hohe Festgeldzinsen für eine lange Laufzeit sichern.

Unsere aktuell besten Festgeldzinsen

Laufzeit: 3 Jahre, Anlagebetrag: 10.000 €

A+ Länderrating

A Länderrating

AAA Länderrating

AAA Länderrating

AAA Länderrating

Tagesgeld bei kleineren Geldbeträgen

Kinder erhalten öfter kleinere Geldbeträge von Großeltern oder anderen Verwandten geschenkt. Dazu kommt eventuell ein regelmäßiges Taschengeld. Ein gesondertes Tagesgeldkonto ist der ideale Ort, um diese Beträge zu verwalten. Eine Summe von bis zu 100.000 € ist dort mindestens über die Einlagensicherung geschützt. Zudem ist das Ersparte jederzeit greifbar und Sie erhalten aktuell gute Zinsen. Dazu kommt, dass bei dieser Art der Geldanlage Kinder den Umgang mit Geld lernen können, indem sie ins Online-Banking einbezogen werden.

Unsere aktuell besten Zinsen für Tagesgeld

Anlagebetrag: 10.000 €

3 Monate Zinsgarantie

3 Monate Zinsgarantie

4 Monate Zinsgarantie

4 Monate Zinsgarantie

3 Monate Zinsgarantie

Kinderkonto für das Einüben von Finanzkompetenz

Viele Banken und Sparkassen werben mit Kinderkonten sowohl um solvente Eltern als auch um deren Kinder als die Kunden von morgen. Nicht selten bieten Filialbanken aus der Region bei einem Sparkonto für Kinder bessere Konditionen, z. B. höhere Zinsen, als für normale Giro- oder Sparkonten. Doch Achtung: Meist werden hier Sparanlagen für Kinder nur bis zu einem niedrigen Höchstbetrag gut verzinst, sodass ein dauerhafter Vermögensaufbau auf diese Weise nicht möglich ist.

Der echte Vorteil eines Kinderkontos liegt oft woanders. Ein eigenes Konto für Ihr Kind ermöglicht es Ihnen, die Finanzbildung Ihres Nachwuchses früh zu fördern. Ihre Tochter oder Ihr Sohn erlebt mit einem Kinderkonto schon in jungen Jahren in der Praxis, wie man Geld abhebt und was Zinsen bedeuten. Das Wort Kindersparen bekommt dadurch eine zusätzliche Bedeutung: Ihr Nachwuchs kann mit diesem Konto selbst von seinem Taschengeld oder Geldgeschenken der Verwandtschaft auf ein persönliches Ziel hinsparen – etwa ein Kuscheltier, ein Spiel oder eine Konsole.

Welches Sparziel verfolgen Sie für Ihr Kind?

Fragen Sie sich, wie spare ich sinnvoll Geld für Kinder? Je nachdem, für welches Ereignis Sie sparen möchten, können unterschiedliche Anlageformen richtig sein. Sie sollten Ihr Vorgehen gezielt darauf abstimmen, wie viele Jahre das Sparziel noch entfernt ist, wie kostenintensiv und planbar es ist. Im Folgenden nennen wir Ihnen typische Beispiele, für welche Anlässe Eltern für Ihre Kinder sparen.

Sparen für den Führerschein oder ein Auto

Sie möchten Ihrem Kind zum 17. oder 18. Geburtstag den Führerschein zumindest teilweise finanzieren? Oder Sie haben vor, einen Teil der Kaufsumme für ein Auto zuzuschießen? Dann wissen Sie in etwa, wie hoch der Betrag ist, den Sie ansparen müssen, und wann Sie das Geld benötigen.

Ein Führerschein kostet aktuell ca. 3.500 €, für 2042 planen Sie besser die doppelte Summe ein. Um 7.000 € bei 8 % durchschnittlicher Jahresrendite mit einem MSCI-World-ETF anzusparen, benötigen Sie einen monatlichen Sparplan in Höhe von 14,93 €. Um mit einer Einmalanlage auf einem Festgeldkonto bei 3,3 % Zinsen diese Summe zu erreichen, legen Sie bei der Geburt 3.902 € an.

Anlagetipp: Wenn Sie eine Einmalanlage planen, kann Festgeld die richtige Option sein, z. B. wenn Ihr Kind jetzt schon ein Teenager ist. Mit dieser sicheren Anlageform haben Sie vollkommene Planungssicherheit und können die Anlagedauer so steuern, dass die benötigte Summe zum richtigen Zeitpunkt fällig wird.

Falls bis zum Führerschein noch mindestens 15 Jahre ins Land gehen, empfehlen wir, das Geld in einen Welt-ETF zu investieren. Hier können die Kurse jedoch schwanken. Schichten Sie rechtzeitig vor dem relevanten Geburtstag des Kindes um, damit Sie nicht gezwungen sind, zu niedrigen Kursen zu verkaufen.

Sparen für Ausbildung oder Studium

Wenn Sie Ihr Kind während der Ausbildung oder des Studiums regelmäßig mit Geld unterstützen, kann das sehr teuer werden. Gleichzeitig ist eine solche Investition in Humankapital eine der Geldanlagemöglichkeiten mit den besten Renditeaussichten: Mit einer guten Ausbildung erhöhen Sie die Chancen, dass Ihre Tochter oder Ihr Sohn bald finanziell auf eigenen Füßen steht, auf dem Arbeitsmarkt gefragt ist und langfristig ein komfortables Einkommen bezieht. Das Sparen für die Ausbildung Ihres Kindes oder das Sparen fürs Studium der Kinder ist eins der beliebtesten und lohnendsten Sparziele von Eltern.

Für ein Studium werden monatlich in Deutschland ca. 1.000 € benötigt. Bei 10 Semestern ergibt das eine Summe von 60.000 €. Planen Sie für ein Studium in 18 Jahren das Doppelte ein. Um bis dahin Ihre Zielsumme von 120.000 € mit einem MSCI-World-ETF zu erreichen, benötigen Sie im Schnitt einen monatlichen Sparplan in Höhe von 255,93 €.

Besprechen Sie unbedingt mit dem Nachwuchs, wie durch die Wahl des Betriebes bzw. der Hochschule sowie des Wohnorts das benötigte Budget für die Ausbildung beeinflusst wird. Eventuell können einige Kosten auch durch einen Studentenjob und/oder Bafög gedeckt werden. Dagegen ist ein Studienkredit in der Regel teuer.

Anlagetipp: Fangen Sie möglichst frühzeitig an anzulegen, am besten mit einem monatlichen Sparplan in einen weltweit investierenden Indexfonds. Der Zinseszinseffekt hilft Ihnen enorm. Näheres erfahren Sie in unserem ausführlichen Ratgeber „Monatlich Geld anlegen“.

Sparen für einen Umzug oder die erste eigene Wohnung

Viele Eltern möchten dem Nachwuchs, der flügge wird, zum Auszug mit einer Finanzspritze unter die Arme greifen. Sie können beispielsweise die Kaution für die ersten eigenen vier Wände übernehmen oder Ihrem Kind diese Summe leihen, die in den meisten Fällen drei Monatsmieten beträgt. Je nach Strecke und Hausrat kann außerdem der Umzug selbst ins Geld gehen. Zudem fallen im WG-Zimmer oder der kleinen Wohnung oft Renovierungsarbeiten sowie eine Erstausstattung für die Küche und neue Möbel an. Selbst wenn vieles gebraucht oder günstig erhältlich ist, kommen erfahrungsgemäß einige Kosten zusammen.

Nehmen wir an, Sie möchten in 18 Jahren 15.000 € für den Umzug Ihres Kindes gespart haben. Dies erreichen Sie voraussichtlich mit einem monatlichen ETF-Sparplan auf den MSCI World in Höhe von 32 €.

Anlagetipp: Bei einer Laufzeit von mindestens 15 Jahren können Sie bei einer Geldanlage in Welt-ETFs z. B. auf den MSCI World mit einer Rendite von im Schnitt ca. 8 % pro Jahr rechnen. Fangen Sie frühzeitig an zu investieren. Haben Sie nur noch wenige Jahre zum Sparen, setzen Sie lieber auf Spareinlagen auf einem Tagesgeld- oder Festgeldkonto.

Sparen für die Hochzeit

Je nach kulturellem Hintergrund, sozialem Stand und persönlichen Vorlieben kann eine Hochzeit sehr kostspielig werden. Wenn Sie sich an den Ausgaben Ihres Nachwuchses für diese besondere Feier beteiligen möchten, überlegen Sie, welchen Teil der Festivität oder welche Summe Sie zu zahlen bereit sind.

Eine durchschnittliche Hochzeit in Deutschland kostet knapp 15.000 €. Planen Sie für die Zukunft lieber mit mindestens 40.000 €. Bei einem ETF-Sparplan mit einer Jahresdurchschnittsrendite von 8 %, in den Sie 18 Jahre lang einzahlen, benötigen Sie 85,31 € pro Monat. Rechnen Sie mit einer Anlagedauer von 25 oder 30 Jahren, reichen für die gleiche Endsumme 43,70 € bzw. 28,20 €.

Anlagetipp: Da Sie in der Regel nicht genau wissen, wann eine Ausgabe für eine Hochzeit des Kindes auf Sie zukommt, sollten Sie nur dann auf ETFs setzen, wenn Ihnen noch mindestens 15 Jahre zum Investieren bleiben. Ansonsten sind die schwankenden Kurse an der Börse zu riskant.

Bei Festgeld haben Sie Planungssicherheit, können jedoch nicht zu jedem Zeitpunkt auf Ihr Geld zugreifen. Eine mögliche Lösung ist eine Festgeldtreppe, bei der Sie unterschiedliche Laufzeiten so kombinieren, dass jedes Jahr wieder Geld frei wird.

Jederzeit flüssig, um eine Rechnung für eine kurzfristig geplante Hochzeitsfeier zu begleichen, bleiben Sie, wenn Sie Ihr Vermögen aus ETFs und Festgeld rechtzeitig in Tagesgeld umschichten. Dann können Sie ohne Vorlaufzeit über Ihr Geld verfügen.

Sparen für einen Auslandsaufenthalt

Zwischen Schule und Beruf einige Zeit im Ausland zu verbringen, ist ein erklärtes Ziel vieler junger Menschen. Für die Persönlichkeitsentwicklung und um den eigenen Berufswunsch zu finden, kann diese Zeit lehrreich sein. Auch bei späteren Arbeitgebern kommt Auslandserfahrung oft positiv an.

Je nachdem, ob Ihr Kind im Ausland arbeiten, ein Praktikum oder einfach Urlaub machen möchte, kommen unterschiedliche Kosten auf Sie zu. Auch das Zielland spielt eine Rolle. Rechnen Sie in 18 Jahren mit 2.000–7.000 € pro Monat, dazu kommen Reisekosten. Um 50.000 € anzusparen, benötigen Sie einen ETF-Sparplan auf den MSCI-World in Höhe von 106,64 €.

Geht es um ein Studium im Ausland, können die Kosten noch wesentlich höher liegen. Schon heute werden an einigen Unis Studiengebühren von 40.000 € pro Jahr fällig. Austauschprogramme und Stipendien helfen, die Kosten zu drücken.

Anlagetipp: Beim Sparen für einen Auslandsaufenthalt des Kindes bieten sich Welt-ETFs an, sofern Sie noch mindestens 15 Jahre zum Anlegen haben. Denken Sie über die Indizes MSCI World oder den noch umfassenderen MSCI ACWI nach. Will Ihr Kind bereits in wenigen Jahren auf die Reise gehen, setzen Sie lieber auf Festgeld oder Anleihen, um schwankende Kurse zu umgehen.

Sparen für Vermögensaufbau und Altersvorsorge

Glauben Sie, dass Ihr Kind sich auf eine auskömmliche gesetzliche Rente im Jahr 2090 verlassen kann? Falls nicht, können Sie ihm unter die Arme greifen, indem Sie auch im Hinblick auf die Altersvorsorge des Nachwuchses frühzeitig Vermögen aufbauen. Möchten Sie zu diesem Zweck langfristig effektiv Geld anlegen, sollten Sie an der Börse investieren. Die durchschnittliche jährliche Rendite von Aktien und Aktien-ETFs schlägt andere Anlageformen wie Tages- oder Festgeld sowie Anleihen deutlich.

Soll Ihr Kind in seinem Rentenalter monatlich 5.000 € aus dem Vermögen entnehmen können, ohne dass das Kapital aufgezehrt wird, benötigen Sie unter Berücksichtigung der Abgeltungssteuer nach heutigem Stand beim Renteneintritt des Kindes etwas über 1 Million Euro. Dies gilt, sofern das Kapital in der Entnahmephase an der Börse bleibt und 8 % Rendite pro Jahr erzielt. Die Million erreichen Sie nach 18 Jahren im Schnitt mit einem ETF-Sparplan über 53,23 € auf den MSCI World, sofern der Nachwuchs das Depot danach noch für 49 weitere Jahre unangetastet lässt.

Anlagetipp: Starten Sie frühzeitig einen Sparplan auf einen Welt-Aktien-ETF wie den MSCI World und profitieren Sie von einer Jahresrendite von im Schnitt 8 %. Damit erzielen Sie eine starke Wirkung des Zinseszinseffekts und müssen weniger einzahlen. Sparen Sie außerdem auf den Namen des Kindes, z. B. über ein Junior-Depot, kommen Sie in den Genuss von Steuervergünstigungen.

Wird Ihnen ein Sparbuch angeboten, sollten Sie besonders genau hinsehen: Diese Art des Sparens gilt als veraltet und unflexibel. Sparbücher unterliegen z. B. oft Limits für Abhebungen oder es werden Strafgebühren bei schneller Auflösung fällig. Oft wäre ein Girokonto, ein Tagesgeldkonto oder ein Festgeldkonto die bessere Wahl. Mehr lesen Sie in unserem Ratgeber zum Thema Sparbuch.

Höher als auf einem Kinder- oder Festgeldkonto ist im historischen Durchschnitt die Rendite aus Welt-ETFs. Für langfristiges Sparen sollten Sie diese bevorzugen. Bei vielen Banken und Online-Brokern sowie Robo-Advisors können Sie ein Kinderdepot oder Junior-Depot eröffnen, wo Sie regelmäßig oder als Einmalanlage Wertpapiere kaufen können. Dann sparen Sie auf den Namen des Kindes.

Sollte ich auf den Namen des Kindes sparen?

Ob Sie ein Konto oder Depot auf den Namen des Kindes oder ein (Zweit-)Depot in Ihrem eigenen Namen eröffnen, hat weitreichende Konsequenzen. Denn grundsätzlich gehört das Geld auf einem Juniordepot oder Kinderkonto von Anfang an Ihrem Kind. Die Eltern verwalten es lediglich als gesetzliche Vertreter treuhänderisch bis zur Volljährigkeit. Danach kann das Kind selbständig über das Geld verfügen, ohne dass die Eltern dies verhindern könnten.

Im Folgenden stellen wir Ihnen die Vor- und Nachteile beider Methoden vor.

Vorteile beim Sparen auf den Namen des Kindes:

- Steuervergünstigungen für Kapitalerträge: Das Kind verfügt über einen eigenen steuerlichen Grundfreibetrag von aktuell 12.096 € pro Jahr (2025) sowie zusätzlich über einen aktuellen Sparerpauschbetrag in Höhe von ###1.000 €###. Diese Freibeträge werden z. B. relevant, wenn Sie Geld auf den Namen des Kindes in Form von Tages- und Festgeld anlegen oder in Aktien-ETFs investieren. Pro Jahr können Sie bei Zinsen und Dividenden oder realisierten Kursgewinnen bis zu ca. 3.450 € Kapitalertragsteuer und Solidaritätszuschlag sparen.

- vor Schenkungssteuer gefeit: Da das Vermögen von Anfang an Ihrem Kind als Konto- bzw. Depotinhaber gehört, sparen Sie Schenkungssteuer. Diese kann beim Sparen auf Ihren Namen anfallen, wenn Sie Ihrem Kind später Teile Ihres Depots oder Vermögens übertragen.

- Folgen für das Bürgergeld in einer Bedarfsgemeinschaft: Beziehen Sie Bürgergeld, so steht jedem Mitglied Ihrer Bedarfsgemeinschaft ein bestimmter Vermögensbetrag zu, der die staatlichen Leistungen nicht schmälert. Ihrem Kind steht ein eigener Freibetrag von 15.000 € zu, den das Amt nicht antasten darf.

- Prämien von der Bank: Einige Banken und Broker bieten einen Neukundenbonus oder Zinsaufschläge für Kinderkonten und Juniordepots an.

Nachteile beim Sparen auf den Namen des Kindes:

- Ihr Zugriff ist beschränkt: Sie dürfen nicht auf das Vermögen des Kindes zugreifen, um beispielsweise einen vorübergehenden Liquiditätsengpass zu überbrücken oder weil Sie Ihre Meinung geändert haben und das Ersparte nun doch lieber selbst verwenden möchten. Bis zum 18. Geburtstag dürfen Sie nur Geld abheben, wenn Sie nachweisen, dass Sie es für das Kind ausgeben, danach haben Sie gar keine Verfügungsgewalt mehr.

- Ihr Kind kann das Geld verprassen: Mit der Volljährigkeit kann Ihr Nachwuchs ungehindert über das von Ihnen aufgebaute Vermögen verfügen. Damit hat das Kind auch das Recht, das Geld anders als von den Eltern beabsichtigt auszugeben. Sie haben keine rechtliche Handhabe, einen bestimmten Verwendungszweck vorzugeben oder gewisse Nutzungsarten zu verbieten.

- aufwändige Kontoeröffnung: Die Banken verlangen zur Konto- oder Depoteröffnung auf den Namen des Kindes die Geburtsurkunde und die Legitimation beider Elternteile. Großeltern dürfen kein Kinderkonto eröffnen.

- Folgen für das Bafög: Übersteigt das Vermögen des Kindes 15.000 €, hat es nach jetzigem Stand keine Chance auf eine staatliche Förderung durch Bafög. Der Bafög-Anspruch kann jedoch auch bereits durch ein zu hohes Einkommen der Eltern erloschen sein.

- Einkommensgrenze der Familienversicherung: Kinder sind in der gesetzlichen Krankenkasse kostenlos mitversichert, solange sie über kein eigenes oder nur ein geringes Einkommen verfügen. Überschreiten bei einem Kinderkonto oder Juniordepot die Ausschüttungen, z. B. in Form von Zinsen oder Dividenden, 535 € im Monat, kann das Kind nicht mehr über die Eltern in der gesetzlichen Krankenversicherung mitversichert werden. Diese Hürde erreichen Sie z. B. bei einem Zinssatz von 3 % auf eine Anlagesumme von ca. 212.000 €. Sparen Sie in Form von ETFs, können Sie Ausschüttungen jedoch durch thesaurierende Fonds umgehen.

- Folgen für das Bürgergeld für Ihr Kind: Verfügt Ihr Kind später über ein Vermögen von 40.000 € oder mehr, hat es keinen Anspruch auf Bürgergeld.

Vorteile beim Sparen für Kinder auf Ihren Namen:

- alleiniges Zugriffsrecht: Sie allein können über das Geld verfügen. Sie besitzen die volle Kontrolle über das ersparte Vermögen, auch über den 18. Geburtstag des Kindes hinaus.

- „geheimes“ Sparen möglich: Es steht Ihnen frei, heimlich für Ihr Kind zu sparen und Geld anzulegen, ohne dass es darüber informiert ist. Dadurch haben Sie die Möglichkeit, es mit einem größeren Betrag beispielsweise zum 18. Geburtstag oder zum Studienbeginn zu überraschen.

- Sie können es sich anders überlegen: Ihr Kind erscheint Ihnen mit 18 noch nicht reif genug, um sinnvoll mit dem ersparten Vermögen umzugehen? Wenn Sie auf Ihren eigenen Namen sparen, können Sie den Vermögensübertrag verschieben, absagen oder an individuelle Bedingungen knüpfen.

- einfache Kontoeröffnung: Sie können ein Depot oder Konto auf Ihren Namen innerhalb weniger Minuten online eröffnen.

Nachteile beim Sparen für Kinder auf Ihren Namen:

- Schenkungssteuer: Überschreiben Sie das Vermögen Ihrem Kind und übersteigt der Betrag 400.000 € in 10 Jahren, fällt Schenkungssteuer an. Dieser Freibetrag besteht pro Elternteil.

- Folgen für das Bürgergeld: Beziehen Sie Bürgergeld, so wird das Vermögen, das Sie auf Ihren Namen für Ihr Kind sparen, in Ihren Freibetrag hineingerechnet. Ab 40.000 € haben Sie keinen Anspruch auf Bürgergeld mehr.

Lohnt es sich, auf den Namen des Kindes zu sparen?

Ja, steuerlich gesehen, lohnt es sich, auf den Namen des Kindes zu sparen. Wenn Sie ein Konto oder Depot auf den Namen des Kindes eröffnen, steht Ihrem Kind dort ein Grundfreibetrag von 12.096 € zu. Dazu kommt ein eigenständiger Sparerpauschbetrag von 1.000 €. Bis zu dieser Summe pro Jahr (Stand: 2025) müssen für das Vermögen des Kindes keine Steuern auf Zinsen, Ausschüttungen und Gewinnmitnahmen abgeführt werden.

In der folgenden Übersicht sehen Sie beispielhaft, wie hoch die Anlagesumme ist, bis zu der Sie keine Steuern zahlen müssen. Wir gehen von einer Geldanlage auf einem Festgeldkonto bei Zinsen in Höhe von 2,5 % aus.

Maximale Ausnutzung der Freibeträge für das Kind

Anlagesumme | 523.840 € |

|---|---|

Zinssatz/Rendite p. a. | 2,5 % |

Zinsertrag = Freibetrag | 13.096 € |

Endsumme | 536.936 € |

Sie können also ca. als 523.000 € bei 2,5 % Zinsen p. a. auf den Namen des Kindes anlegen, bevor Steuern anfallen. Gäbe es den Grundfreibetrag und den Sparer-Pauschbetrag für Ihr Kind nicht, müssten Sie auf den Zinsertrag in Höhe von 13.096 € Abgeltungssteuer und Solidaritätsbeitrag in Höhe von 26,375 % abführen. Sie müssten also 3.454 € an das Finanzamt zahlen.

Sowohl bei Tages- und Festgeld als auch bei Wertpapieren im Junior-Depot können Sie durch die Ausschöpfung des Freibetrags Kapitalertragssteuer sparen. Mit gezielten Teilverkäufen lässt sich diese Vergünstigung auch für Aktien und ETFs ausnutzen, auf die sonst wenig laufende Steuern anfallen. Legen Sie das Geld jedoch im Anschluss direkt wieder an.

Die Höhe der Steuern auf Aktien und ETFs hängt z. B. auch davon ab, ob Sie Dividenden bekommen haben und welche Wertpapiere Sie genau halten. Näheres erfahren Sie in unserem ausführlichen Ratgeber zum Thema ETF-Steuern. Dort finden Sie auch einen ETF-Steuer-Rechner, in den Sie Ihre individuellen Zahlen eingeben können.

Tipps zum Sparen für Kinder – darauf sollten Sie achten!

Es lohnt sich, frühzeitig zu entscheiden, ob Sie auf den Namen des Kindes oder Ihren eigenen Namen sparen wollen. Wenn Sie die Steuervorteile eines Junior-Depots oder Kinderkonto ausnutzen, können Sie Tausende Euro pro Jahr sparen. Über Ihre Steuererklärung und eine Günstigerprüfung ist es dann möglich, die zu viel gezahlte Kapitalertragssteuer zurückzuholen. Noch einfacher sparen Sie Steuern mit einer Nichtveranlagungsbescheinigung, die für maximal 3 Jahre gilt.

Mit einer Nichtveranlagungsbescheinigung, auch NV-Bescheinigung genannt, belegen Sie gegenüber Banken und Depotanbietern die steuerfreie Einkommensgrenze für Ihr Kind. Dann wird auch ein Freistellungsauftrag überflüssig. Eine NV-Bescheinigung erhalten Sie bei Ihrem Finanzamt.

Wenn Sie wissen wollen, wie Sie am besten für Kinder sparen, so achten Sie auch darauf, sich von Ihrem Bankberater keine unnötigen Versicherungen oder andere teure Produkte als Vorsorge für Kinder andrehen zu lassen. Oftmals erhalten Kundenberater und Vertreter hohe Provisionen für einen Abschluss und haben nicht primär die Interessen der Kunden im Sinn. Ausbildungsversicherungen oder aktiv gemanagte Aktienfonds, die gern zur Absicherung von Kindern oder zum Vermögensaufbau empfohlen werden, sind oft teuer und ineffizient.

Besonders kostengünstig lässt sich mit börsengehandelten Indexfonds Vermögen aufbauen, wie wissenschaftliche Studien bestätigen. Im Schnitt kommen Anleger seit 1975 mit einem MSCI-World-ETF auf 8 % Rendite pro Jahr. Auch Verbraucherschützer raten zu Welt-ETFs. Bei einer langfristigen Geldanlage können Sie den Schwankungen des Aktienmarktes gelassen begegnen. Nutzen Sie einen Sparplan, haben Sie zudem kaum oder gar keine Kosten für Depotführung und Orderausführung.

Automatisiert zu sparen, lohnt sich auch bei sicheren Geldanlagen. Bei einem kurzen oder mittleren Anlagehorizont können Sie z. B. einen Dauerauftrag auf ein Tagesgeldkonto einrichten. Alternativ bietet sich eine Einmalanlage auf einem Festgeldkonto an, wo Sie sich die Zinsen für einen längeren Zeitraum sichern können. Nutzen Sie unseren Tages- und Festgeld Vergleich.

Welche Kosten fallen bei einem Junior-Depot an?

In letzter Zeit mischen Neobroker den Markt für Kinderdepots auf. finanzen.net ZERO, Trade Republic & Co. locken mit kostenfreien bzw. sehr günstigen Depots für den Nachwuchs. Hier sind Sparpläne wie die Depotführung in der Regel gratis. Bei Junior-Depots bei den meisten Banken, Sparkassen und Online-Brokern müssen Sie dagegen mit Gebühren für Sparplanausführungen sowie Orderkosten bei Einmalanlagen rechnen. Die Depotführung ist dagegen ebenfalls häufig kostenlos.

Der folgenden Übersicht können Sie entnehmen, welche Kosten bei einem Junior-Depot auf Sie zukommen und welches das günstigste für Ihre Bedürfnisse ist.

Junior-Depot Vergleich: Diese Kosten fallen bei verschiedenen Kinderdepots an

Anbieter | Sparplankosten | Orderkosten Einmalanlage | Sonstiges |

|---|---|---|---|

comdirect* JuniorDepot | 1,5 % | sonst 4,90 € + 0,25 %, mindestens 9,90 € |

|

Consorsbank* Junior-Depot | 1,5 %, ETF-Sparpläne ohne Sparplangebühr (Stand: 06.10.2025) | 5 Jahre lang ab 0,95 € pro Order (Stand: 06.10.2025); sonst 4,95 € + 0,25 % mindestens 9,90 € |

|

Deutsche Bank* maxblue Wertpapier Sparplan | 1,25 % | 1,25 % mindestens 8,90 € |

|

| finanzen.net ZERO* Kinderdepot | 0 € | 0–1 € | - |

finvesto* U18 Depot | 0,2 % | 0,2 % | - |

ING* Direkt-Depot Junior | 0 € (ETFs) 1,5% (Aktien) | 4,90 € + 0,25 % | - |

S Broker* Minderjährigendepot | 1,25 % | 4,99 Euro + 0,25 % |

|

| Trade Republic* Kinderdepot | 0 € | 1 € |

|

Quelle: Vergleich.de, Stand: 16. Juli 2025

Einige Broker bzw. Banken locken Kunden mit Startguthaben, Bonus-Aktionen oder Prämien, die sie zur Kontoeröffnung oder bei einer bestimmten Nutzung des Kinderdepots zahlen. Im Folgenden zeigen wir Ihnen einen Überblick über solche Vergütungen.

Kinderdepots: ausgewählte Bonus-Aktionen

Anbieter | Bonus |

|---|---|

10 € pro Monat |

Quelle: Homepage der Depotanbieter, Stand: 28. August 2025. Bedenken Sie, dass verschiedene Bedingungen für den Bonus gelten. Informationen dazu finden Sie auf den Seiten der Anbieter.

Was kostet ein Kinderdepot bei einem Robo-Advisor?

Bei digitalen Vermögensverwaltern, Robo-Advisors genannt, sind Junior-Depots in der Regel teurer. Hier müssen Sie im Vergleich zur Selbstanlage mit zusätzlichen Gebühren um 1 % rechnen, dafür findet das regelmäßige Ausbalancieren des Portfolios automatisch statt. Anbieter wie Quirion oder Oskar locken oft mit einem Neukundenbonus oder einer Prämie.

Fazit: Früh anfangen und Vergünstigungen nutzen!

Zusammenfassend raten wir, sich gleich zu Beginn zu entscheiden, ob Sie auf Ihren Namen oder den Namen des Kindes sparen wollen. Im letzteren Fall profitieren Sie von Steuervergünstigungen in Höhe von bis zu über 3.000 € pro Jahr. Sie können es sich leicht machen und eine Nichtveranlagungsbescheinigung für Ihre Tochter oder Ihren Sohn beantragen.

Je früher Sie anfangen, für den Nachwuchs Geld anzulegen, desto stärker profitieren Sie vom Zinseszinseffekt. Trauen Sie sich, bei einem langen Anlagehorizont auf renditestarke Anlagen wie Welt-ETFs zu setzen, auch wenn Sie bislang noch keine Erfahrung an der Börse haben. Achten Sie aber auf ein günstiges Depot, damit Sie Ihren Gewinn und damit auch das Vermögen Ihres Kindes nicht durch unnötige Kosten und Gebühren schmälern.