Das Wichtigste in Kürze

- Im Welt-Aktienindex MSCI World sind die nach Marktkapitalisierung ca. 1.400 größten Firmen der Industriestaaten enthalten.

- Im Schnitt erzielte ein MSCI-World-ETF seit 1975 eine jährliche Rendite von ca. 8 %.

- Eine Geldanlage in einen MSCI-World-ETF gilt bei langem Anlagehorizont für ein Börseninvestment als verhältnismäßig sicher.

- In einen MSCI-World-ETFs investieren können Sie z. B. bei günstigen Depotanbietern wie Scalable Capital*, finanzen.net ZERO*, Trade Republic* und justTRADE*.

- Was ist ein MSCI-World-ETF?

- MSCI-World-Rechner

- MSCI-World-ETFs mit der höchsten Rendite

- Welche World-ETFs empfiehlt Vergleich.de?

- Wie lege ich mein Geld in MSCI-World-ETFs an?

- Länder und Branchen im MSCI World Index

- Den passenden MSCI-World-ETF finden

- Experten-Interview: Gerd Kommers ETF-Alternative

- Risiken eines MSCI-World-ETFs

- Vor- und Nachteile

- FAQ zum MSCI World

Was ist ein MSCI-World-ETF?

Der MSCI-World-ETF ist ein börsennotierter Indexfonds, der die Kursentwicklung von ca. 1.400 Konzernen vieler Länder zusammenfasst und abbildet. Was bedeutet MSCI? MSCI steht für Morgan Stanley Capital International. Der MSCI World ist nicht nur einer der ältesten Indizes, sondern auch besonders bekannt und beliebt unter Anlegern. Dieser Weltaktienindex gilt als relativ sichere Geldanlage, die kontinuierlich Gewinn erwirtschaftet.

Der MSCI World erfasst rund 85 % des Börsenwertes aller Industrienationen. Es gibt auch eine ETF-Version als MSCI World Small Cap. Dort sind ca. 4.000 Unternehmen mit geringerem Kapitalaufkommen enthalten. Sie machen rund 14 % des Börsenwertes der Industrieländer aus.

ETF steht für Exchange Traded Fund. Diese Aktienfonds bilden einen bestimmten Aktienindex ab, z. B. den deutschen Aktienindex DAX, in dem die 40 größten deutschen Aktienunternehmen gelistet sind. ETFs sind besonders günstig, weil sie passiv verwaltet werden, das heißt, sie geben automatisch die Wertentwicklung eines Index wieder. ETFs werden an der Börse gehandelt.

Welche durchschnittliche Rendite erzielt der MSCI World im Jahr?

Seit 1975 erzielt der MSCI World eine durchschnittliche Rendite von ca. 8 %. Die konkrete Performance auf Sicht eines Jahres schwankt jedoch. Anleger sollten für mindestens 10–15 Jahre auf Ihr investiertes Kapital verzichten können, damit keine Gefahr besteht, dass Sie Anteile im Verlust verkaufen müssen.

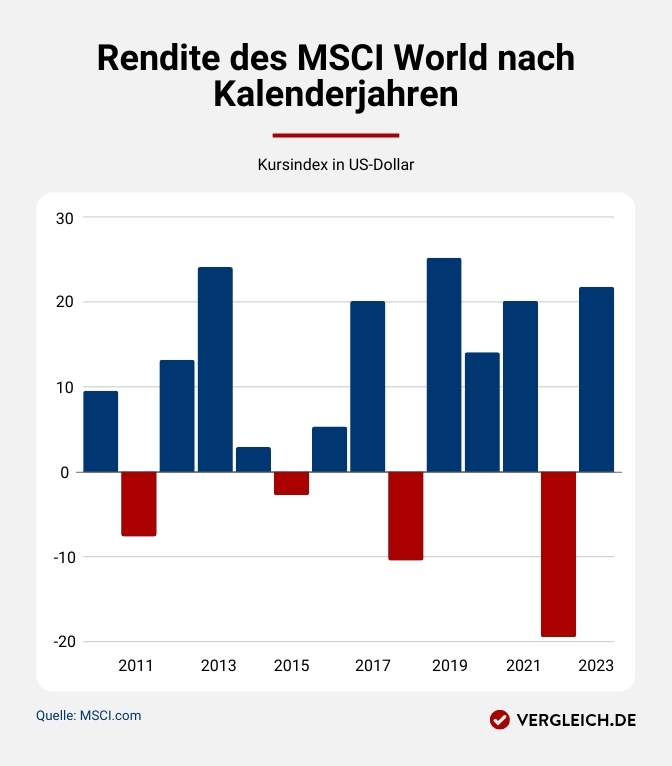

Am besten lassen sich die unterschiedlichen MSCI-World-Renditen pro Jahr in einer Tabelle oder einem Säulendiagramm überblicken. Im Folgenden sehen Sie, dass die jeweilige ETF-Rendite pro Jahr sich in den letzten 15 Jahren etwa zwischen –20 % und +25 % p. a. bewegte.

Etwaige Kosten, die auf einige Anleger im Rahmen ihrer Geldanlage zukommen können, z. B. Depotkosten oder Ordergebühren, sind in dieser Darstellung nicht berücksichtigt. Es geht um die reine Kursentwicklung des MSCI World Index, auch ohne Einbeziehung der Dividenden.

Für risikofreudige Anleger, die noch höhere Renditen als 8 % pro Jahr erwarten, ist der MSCI World Index wenig geeignet. Dafür ist der Aktienindex zu breit gestreut. Die breite Streuung stellt für den MSCI-World-ETF-Kurs jedoch gleichzeitig einen Vorteil dar: Verzeichnet ein Unternehmen Verluste, gibt es genug andere Konzerne im MCSI World Index, die dies ausgleichen können. Die MSCI-World-Entwicklung ist im Vergleich zu einer einzelnen Aktie oder ETFs mit weniger Positionen in der Regel stabiler, schwankt also weniger.

Anders als mit Tagesgeld oder Festgeld schlagen Sie mit einer Geldanlage in den MSCI-World-ETF im Schnitt verlässlich die Inflation. In Zeiten mit sehr hoher Inflationsrate oder schlechten Börsenkursen kann das punktuell auch mal anders aussehen. Wir haben für Sie eine Beispielrechnung durchgeführt. Die Realrendite berechnet sich, indem Sie die Inflationsrate vom Zinssatz bzw. von der Rendite abziehen.

Realrendite verschiedener Arten der Geldanlage

| Anlageform | Rendite | Inflationsrate | Realrendite |

|---|---|---|---|

Tagesgeld | 3,05 % (garantierter Beispielszins) | 2,3 % | 0,75 % |

Festgeld | 2,50 % (garantierter Beispielszins) | 2,3 % | 0,20 % |

MSCI-World-ETF | 8 % (durchschnittl. jährl. Rendite seit 1975) | 2,3 % | 5,7% |

MSCI-World-Rechner: Jetzt durchschnittliche Rendite der Vergangenheit berechnen!

Wenn Sie berechnen möchten, wie viel Rendite Sie in den vergangenen Jahren mit einem MSCI-World-ETF erzielt hätten, können Sie dafür den folgenden MSCI-World-Rechner nutzen.

Gehen Sie in diesen Schritten vor:

- Wählen Sie mit Start- und Enddatum den Zeitraum aus, für den Sie die Rendite des MSCI World berechnen wollen.

- Möchten Sie die Rendite für eine Einmalanlage simulieren, passen Sie den Regler bei „Einmalige Einzahlung“ an, bis die gewünschte Summe angezeigt wird. Stellen Sie den Regler auf Null, wenn Sie keine Einmalanlage in die Berechnung einfließen lassen möchten.

- Mit dem Regler „Monatliche Einzahlung“ bestimmen Sie, in welcher Höhe eine ETF-Sparplan auf den MSCI World für Ihre Berechnung in der Vergangenheit simuliert werden soll. Wollen Sie regelmäßige ETF-Käufe unberücksichtigt lassen, stellen Sie den Regler auf Null.

Der Rechner zeigt Ihnen nun an, welche Einzahlungen Sie im gewählten Zeitraum hypothetisch getätigt haben, um welchen Ertrag diese investierte Summe gestiegen wäre und welchen Gesamtwert Ihre Geldanlage in den MSCI-World ausmachen würde.

Im Säulendiagramm sehen Sie die Rendite der einzelnen Jahre. Dabei werden die Einzahlungen und die Wertsteigerung unterschieden. Darunter zeigt der Rechner die durchschnittliche Jahresrendite an. Zusätzlich werden die Jahre mit der besten und der schlechtesten Rendite ausgewiesen.

Tipp: Das Tool benutzt als Grundlage einen MSCI-World-ETF mit besonders langer Laufzeit. Ist es Ihnen wichtig, die Rendite eines speziellen MSCI-World-ETFs zu berechnen, haben Sie die Möglichkeit, die internationale Kennnummer ISIN in das Feld „Index“ einzugeben. Dann erhalten Sie die Ergebnisse für diesen konkreten Fonds.

Quelle: Zendepot | Vergleich.de übernimmt keine Haftung für die Richtigkeit der angezeigten Informationen. Die dargestellten Daten stellen keine Anlageberatung oder Kaufempfehlung dar.

Was sind die MSCI-World-ETFs mit der höchsten Rendite?

Entscheidend beim Vergleich der Renditen verschiedener MSCI-World-ETFs 2024 ist der gewählte Zeitraum, für den die ETF-Rendite ermittelt wird. Im Folgenden zeigen wir Ihnen in einem MSCI-World-ETF-Vergleich die besten ETFs in einem Bewertungszeitraum von 5 Jahren, von 1 Jahr und 1 Monat. Mit Hilfe des auf ETFs spezialisierten Online-Ratgebers justETF haben wir die MSCI-World-ETFs mit hoher Rendite in unterschiedlichen Bewertungszeiträumen ermittelt. In der ersten Tabelle sehen Sie die ETFs auf den MSCI World Index mit der besten Rendite innerhalb von 5 Jahren.

Top 5: Die MSCI-World-ETFs mit der besten Rendite in 5 Jahren

| Platz | Name des ETFs | Rendite in 5 Jahren |

|---|---|---|

| Platz 1 | SPDR MSCI World UCITS ETF | 128,52 % |

| Platz 2 | HSBC MSCI World UCITS ETF USD | 128,23 % |

| Platz 3 | Invesco MSCI World UCITS ETF Acc | 128,12 % |

| Platz 4 | Amundi MSCI World III UCITS ETF Dist | 128,05 % |

| Platz 5 | Xtrackers MSCI World UCITS ETF 1D | 127,84 % |

Quelle: justETF.com, Stand: 26.03.2025

Legt man einen kürzeren Zeitraum für die Bewertung der Renditeentwicklung an, ergeben sich andere MSCI-World-Renditen.

Top 5: Die MSCI-World-ETFs mit der besten Rendite in 1 Jahr

| Platz | Name des ETFs | Rendite in 1 Jahr |

|---|---|---|

| Platz 1 | SPDR MSCI World UCITS ETF | 11,60 % |

| Platz 2 | UBS ETF (IE) MSCI World UCITS ETF (USD) A-acc | 11,60 % |

| Platz 3 | UBS ETF (IE) MSCI World UCITS ETF (USD) A-dis | 11,57 % |

| Platz 4 | Xtrackers MSCI World Swap UCITS ETF 1D | 11,55 % |

| Platz 5 | Amundi MSCI World III UCITS ETF Dist | 11,46 % |

Quelle: justETF.com, Stand: 26.03.2025

Für die folgende Tabelle wurde der Betrachtungszeitraum auf 1 Monat verkürzt.

Top 5: Die MSCI-World-ETFs mit der besten Rendite in 1 Monat

| Platz | Name des ETFs | Rendite in 1 Monat |

|---|---|---|

| Platz 1 | Amundi MSCI World UCITS ETF DR - USD (D) | -4,40 % |

| Platz 2 | SPDR MSCI World UCITS ETF | -4,41 % |

| Platz 2 | Amundi MSCI World UCITS ETF USD (C) | -4,43 % |

| Platz 4 | HSBC MSCI World UCITS ETF USD (ACC) | 4,44 % |

| Platz 4 | UBS ETF (IE) MSCI World UCITS ETF (USD) A-dis | 4,44 % |

Quelle: justETF.com, Stand: 26.03.2025

Fazit: Je länger Sie einen MSCI-World-ETF in Ihrem Portfolio haben, desto höher können Ihre Renditeerwartungen ausfallen. MSCI-World-ETFs sind deshalb besonders gut für Anleger geeignet, die langfristig per Einmalanlage oder durch monatliches Geldanlegen ein Vermögen aufbauen möchten. Sie eignen sich auch für einen Rentensparplan oder die ETF-Altersvorsorge.

ETF-Renditen schwanken. Wenn Sie sich den MSCI-World-Chart ansehen, erkennen sie: Der MSCI-World-Kurs kann kurzfristig steigen, aber auch sinken. Bei den genannten Ergebnissen der besten ETFs handelt es sich um Momentaufnahmen, die keine Garantie für eine zukünftige Entwicklung bieten.

Was sind die ETFs mit den geringsten Kosten und dem höchsten Fondsvolumen?

Bei der Wahl des richtigen MSCI-World-ETFs gehören die Kosten und das Fondsvolumen zu den entscheidenden Punkten. Als Anleger sollten Sie die ETFs im Hinblick auf diese Kennzeichen vergleichen.

Im Folgenden zeigen wir Ihnen zunächst die MSCI-World-ETFs mit der geringsten Gesamtkostenquote. Man bezeichnet sie auch als Total Expense Ratio, abgekürzt: TER.

Die MSCI-World-ETFs mit der niedrigsten TER

Name des ETFs | TER |

|---|---|

UBS ETF (IE) MSCI World UCITS ETF (USD) A-acc | 0,10 % |

UBS ETF (IE) MSCI World UCITS ETF (USD) A-dis | 0,10 % |

Amundi MSCI World UCITS ETF Acc | 0,12 % |

Amundi MSCI World UCITS ETF DR - USD (D) | 0,12 % |

Amundi MSCI World V UCITS ETF Acc | 0,12 % |

SPDR MSCI World UCITS ETF | 0,12 % |

Xtrackers MSCI World UCITS ETF 1D | 0,12 % |

Quelle: justETF, Stand: 21. Oktober 2024

Nun stellen wir Ihnen die hier handelbaren MSCI-World-ETFs zusammen, die das größte Fondsvolumen verwalten.

Die MSCI-World-Indexfonds mit dem größten Fondsvolumen

Platz | Name des ETFs | Fondsvolumen in Mio € |

|---|---|---|

Platz 1 | iShares Core MSCI World UCITS ETF USD (Acc) | ca. 80.000 |

Platz 2 | Xtrackers MSCI World UCITS ETF 1C | ca. 12.000 |

Platz 3 | HSBC MSCI World UCITS ETF USD | ca. 10.000 |

Quelle: justETF, Stand: 21. Oktober 2024

Sie sehen, dass die größten Indexfonds auf den MSCI World ein riesiges Fondsvolumen aufweisen. Bereits ab einem verwalteten Vermögen von 100 Millionen Euro gehen Fachleute davon aus, dass ein ETF groß genug ist, um wirtschaftlich betrieben zu werden und ausreichend liquide zu sein, sodass man als Anleger vertrauensvoll investieren kann.

Welche World-ETFs empfiehlt Vergleich.de?

Welcher MSCI-World-ETF am besten zu Ihnen passt, hängt von Ihrer Strategie und Ihren Vorlieben ab. Im Folgenden empfehlen wir Welt-Indexfonds für verschiedene Anlegertypen.

MSCI-World-Empfehlung: der „Volks-ETF“ für Ihr Depot

Mit dem beliebten iShares Core MSCI World UCITS ETF (Acc), der zu einer Art „Volks-ETF“ geworden ist, machen Sie nichts falsch, auch wenn es inzwischen günstigere Alternativen gibt. Das Fondsvolumen ist riesig, der Indexfonds ist seit 15 Jahren etabliert und die Firma iShares von Blackrock ist seriös. Manchmal wird der Fonds nicht ganz korrekt als iShare MSCI World ETF bezeichnet.

MSCI-World-Empfehlung für Pragmatiker

Wenn Sie bereits ein Depot besitzen, achten Sie auf spezielle Aktionen des Anbieters: Bei vielen Brokern und Direktbanken steht Ihnen mindestens ein Angebots-ETFs auf den MSCI World ohne Ordergebühr zur Verfügung. Nehmen Sie diesen, sparen Sie Kosten, die andernfalls Ihre Rendite schmälern würden.

MSCI World für Dividenden-Fans

Einige MSCI-World-ETFs schütten die Dividenden der enthaltenen Firmen an die Anleger aus. Solche Fonds erkennen Sie am Zusatz „D“ oder „Dist“ für „Distributing“, zu deutsch „ausschüttend“. Die Alternative nennt sich thesaurierend, oft mit „A“ oder „Acc“ für „accumulativ“ gekennzeichnet. Diese integrieren die Dividenden direkt ins Fondsvermögen. Der größte ausschüttende MSCI-World-ETF ist der HSBC MSCI World UCITS ETF USD.

Für Anleger, die eine spezielle Dividenden-Strategie verfolgen, gibt es gezielt MSCI-World-Varianten, die nur aus Konzernen mit besonders hohen Dividendenzahlungen bestehen. Der größte von Ihnen ist der iShares MSCI World Quality Dividend ESG UCITS ETF USD (Dist). Die enthaltenen Unternehmen werden außerdem nach nachhaltigen Kriterien gefiltert. Statt ca. 1.400 wie der Ausgangsindex enthält dieser ETF nur noch etwa 200 Positionen.

Welt-ETF-Empfehlung für Sparfüchse

Sehr ähnlich wie ein MSCI-World-ETF, dabei aber kostengünstiger, stellt sich der Amundi Prime Global ETF dar. Es gibt ihn in einer ausschüttenden und einer thesaurierenden Variante. Beide weisen nur eine jährlichen Gesamtkostenquote (TER) von 0,05 % auf. Die Länder- und Branchenverteilung sowie die Anzahl der Positionen ist bei dieser MSCI-World-Alternative sehr ähnlich.

Empfehlung: nachhaltige MSCI-World-ETFs

Wer bei seinen Investments auf Kriterien wie Umweltschutz, Soziales und gute Unternehmensführung (ESG) achtet, hat beim MSCI World eine Vielzahl von Möglichkeiten, eine breit gestreute Geldanlage mit Nachhaltigkeit zu verbinden. Einer unserer beiden Tipps ist der iShares MSCI World ESG Enhanced ETF (Acc). Bei der Auswahl der enthaltenen Unternehmen wird besonders auf geringen Verbrauch fossiler Energien und Emissionen von Treibhausgasen geachtet. Der ETF sorgt mit den etwa 1.300 enthaltenen Aktien immer noch für eine gute Diversifizierung.

Besonders strenge Kriterien legt der iShares MSCI World SRI UCITS ETF EUR (Acc) an. Er ist der größte nachhaltige MSCI World ETF, in den man in Deutschland investieren kann. Mit weniger als 400 Unternehmen enthält er nur etwa ein Viertel der Positionen eines neutralen MSCI-World-ETFs. Darunter leidet die Risikostreuung. Firmen aus der Rüstungs-, Glücksspiel- und Pornobranche sowie der Alkohol- und Tabakindustrie scheiden hier grundsätzlich aus. Ebenfalls sind Atomkraft und fossile Energie, also Kohle, Öl und Gas, tabu. Das maximale Gewicht eines Unternehmens ist auf 5 % begrenzt.

Wie lege ich mein Geld in MSCI-World-ETFs an?

Um MSCI-World-ETFs zu kaufen, benötigen Sie ein Wertpapier-Depot, das die An- und Verkäufe verwaltet. Ein Depot können Sie bei Ihrer Hausbank, einer Direktbank oder einem Online-Broker eröffnen, was in der Regel günstiger ist. Das passende Depot mit den geringsten Depotkosten für Sie finden Sie in unserem Depot Vergleich.

Depot Vergleich

Heike Kevenhörster

Vergleich.de Expertin für Geldanlagen

Je nachdem, auf was Sie besonderen Wert legen, kann das beste Depot für Sie ein anderes sein als das für Ihren Kollegen. Für preisbewusste Anleger des MSCI World sind der Free Broker von Scalable Capital* sowie das Angebot von finanzen.net ZERO*, justTRADE*, Trade Republic* und Traders Place* besonders interessant. Depotführungsgebühren müssen Sie hier nicht zahlen. Eine Transaktion kostet nicht mehr als 1 € und Sparplanausführungen sind oft kostenlos.

Alles an einem Ort haben Sie, wenn Sie ein Wertpapierdepot bei einer Bank nutzen, die weitere Leistungen wie ein Giro- oder Tagesgeldkonto und eine Debitkarte bereitstellt. Schauen Sie sich hier die Anbieter von ING, DKB, Comdirect und Consorsbank genauer an. Suchen Sie eine besonders große Auswahl an MSCI-World-ETFs und anderen Indexfonds, sind Scalable Capital*, finanzen.net ZERO*, Traders Place* und Smartbroker* vielversprechende Kandidaten.

Wenn es für Sie wichtig ist, viele Handelsplätze zur Auswahl zu haben, nehmen Sie Traders Place, Smartbroker und Flatex in die engere Wahl. Hier können Sie an allen deutschen Handelsplätzen und an einigen ausländischen Handelsplätzen handeln. Zusätzlich ist dort sowie bei justTRADE* außerbörslicher Direkthandel möglich.

MSCI-World-ETF als Sparplan

Immer beliebter werden ETF-Sparpläne, bei denen man monatlich eine bestimmte Summe in einen Indexfonds investiert. Fast alle Anbieter haben einen ETF-Sparplan auf den MSCI World Index im Portfolio. Meistens gibt es sogar mehrere verschiedene MSCI-World-ETFs im Angebot. Zum Teil können Sie einen MSCI-World-ETF-Sparplan bereits ab 1 € pro Monat ausführen. In der Regel lassen sich die Zahlungen unkompliziert stoppen oder aussetzen, falls Sie die finanziellen Mittel vorübergehend nicht aufbringen können oder wollen.

Länder und Branchen: Wie setzt sich der MSCI World Index zusammen?

Ein MSCI-World-ETF deckt über viele Branchen hinweg 85 % der Marktkapitalisierung der Industrieländer ab. Im Folgenden nennen wir Ihnen die MSCI-World-Länder und -Sektoren genau.

Welche Länder werden im MSCI World Index abgebildet?

Während beim DAX nur deutsche oder beim MSCI Europe nur europäische Unternehmen vertreten sind, beinhaltet der MSCI World Index Konzerne aus sämtlichen Industrienationen. Der Index stuft insgesamt 23 Staaten als Industrieländer ein. Alle MSCI-World-ETFs bilden die Wertentwicklung von Firmen der folgenden Länder ab:

- Europa: Belgien, Dänemark, Deutschland, Finnland, Frankreich, Großbritannien, Irland, Italien, Niederlande, Norwegen, Österreich, Portugal, Schweden, Schweiz, Spanien

- Nordamerika: Kanada, USA

- Naher Osten: Israel

- Asien/Pazifik: Australien, Hongkong, Japan, Neuseeland, Singapur

Schwellenländer wie China oder Indien sind nicht enthalten. Auch Russland-Aktien befinden sich nicht im MSCI World; das war auch schon vor dem Krieg in der Ukraine so.

Länderzusammensetzung im MSCI World Index

Quelle: Zendepot | Vergleich.de übernimmt keine Haftung für die Richtigkeit der angezeigten Informationen. Die dargestellten Daten stellen keine Anlageberatung oder Kaufempfehlung dar.

Obwohl sich die meisten der vertretenen Nationen in Europa befinden, fällt bei der Betrachtung der MSCI-World-Zusammensetzung auf: Der Anteil ihrer gelisteten Unternehmen liegt weit unter dem der USA. Die allermeisten der im MSCI World Index vertretenen Konzerne stammen aus den Vereinigten Staaten. Japan liegt auf dem zweiten Rang und das Vereinigte Königreich belegt den dritten Platz. Interessanterweise ist Südkorea keines der MSCI-World-Länder, obwohl andere Indizes das Land als Industrienation einstufen.

Wer sich nicht nur für den ETF MSCI World interessiert, sondern auch gezielt in Unternehmen aus Schwellenländern investieren will, kann zusätzlich andere ETFs wie einen MSCI-Emerging-Markets-ETF in Betracht ziehen. Beim MSCI Emerging Markets Index ist jedoch von stärkeren Schwankungen auszugehen. Auch das politische Risiko ist höher.

Welche Branchen und Unternehmen sind im MSCI World Index vertreten?

Der MSCI World Index – und damit auch ein MSCI-World-ETF – wird von Technologiekonzernen aus den USA dominiert. Unter den großen MSCI-World-Unternehmen sind z. B. Microsoft, Apple, Nvidia, Alphabet (Google) und Amazon. Neben IT-Firmen sind in der oberen Region des MSCI World Index Konzerne aus dem Finanz- und Gesundheitssektor sowie aus den Bereichen Konsumgüter sowie Industrie und Kommunikation vertreten.

Der MSCI World Index umfasst nur Unternehmen mit starker oder mittlerer Marktkapitalisierung bzw. Aktien mit hohem oder mittlerem Börsenwert. Diese werden auch als Blue Chips bzw. Mid Caps bezeichnet.

Die zehn größten Unternehmen im MSCI World Index:

Quelle: Zendepot | Vergleich.de übernimmt keine Haftung für die Richtigkeit der angezeigten Informationen. Die dargestellten Daten stellen keine Anlageberatung oder Kaufempfehlung dar.

Branchen im MSCI World Index

Quelle: Zendepot | Vergleich.de übernimmt keine Haftung für die Richtigkeit der angezeigten Informationen. Die dargestellten Daten stellen keine Anlageberatung oder Kaufempfehlung dar.

Welche unterschiedlichen Index-Varianten des MSCI World Index gibt es?

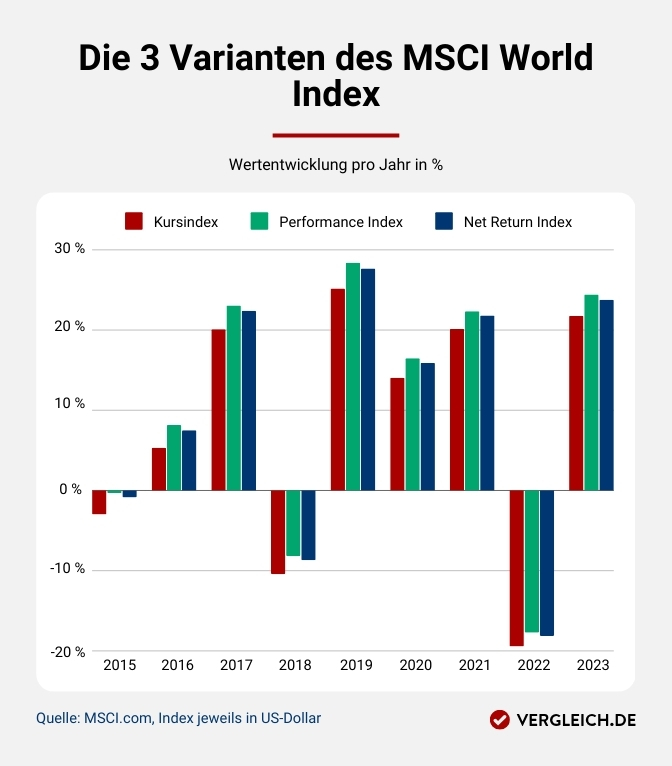

Wenn man vom MSCI World Index spricht, ist meistens der Kursindex auf Dollar-Basis gemeint. Grundsätzlich lässt sich ein Aktienindex jedoch in unterschiedlichen Währungen und auf drei unterschiedlichen Arten berechnen:

- Kursindex

- Performance-Index

- Net Return Index

1. Was ist der MSCI World Kursindex?

Den Kursindex des MSCI World nennt man auch MSCI World Preisindex. Die Wertentwicklung bemisst sich ausschließlich nach den Börsenkursen der Positionen, die im Index enthalten sind. Dividenden bleiben hier unberücksichtigt.

2. Was ist der MSCI World Performance Index?

Der Performance Index, auch Total Return Index oder Gross Return Index genannt, schließt neben den Kursveränderungen auch die Brutto-Dividenden in die Berechnung der Entwicklung ein. Hier wird unterstellt, dass alle Ausschüttungen der im MSCI World enthaltenen Firmen vollständig ins Fondsvermögen eingehen. Die in der Praxis anfallenden Steuern bleiben unberücksichtigt. Der MSCI World Performance Index weist eine bessere Wertentwicklung als der reine Kursindex auf. Manche bezeichnen ihn als MSCI World Brutto-Index.

3. Was ist der MSCI World Net Return Index?

Ähnlich wie der Performance Index umfasst der Net Return Index bei der Berechnung der Wertentwicklung zusätzlich zur Kursentwicklung der enthaltenen Titel auch Dividendenzahlungen. Jedoch rechnet der MSCI World Netto-Index nicht mit den Brutto-Dividenden, sondern zieht die fällige Quellensteuer ab. Er bezieht also nur die Netto-Dividenden ein. Der Kursverlauf des MSCI World Net Return Index liegt daher zwischen dem des reinen Kursindex und dem Total Return Index.

Wie finde ich den passenden MSCI-World-ETF für mich?

Die Entscheidung für einen ETF ist individuell, da es eine riesige Auswahl gibt. Die einzelnen ETFs unterscheiden sich in vielerlei Punkten. Deshalb haben wir einige Tipps, die Sie auf jeden Fall berücksichtigen sollten, um die Frage zu beantworten: „Welcher MSCI-World-ETF ist der beste für mich?“.

Tipp 1: Das Fondsvolumen sollte nicht zu niedrig sein

Das Fondsvolumen sollte mindestens bei 100 Millionen € liegen. Ist das Volumen zu klein, könnten die Fonds womöglich nicht rentabel genug sein und dann mit anderen zusammengelegt bzw. geschlossen werden. Das wäre für Sie als Anleger nicht nur mit Umständen, sondern eventuell auch mit Kosten verbunden. Es könnten Gebühren sowie Steuern anfallen.

Tipp 2: Je länger der MSCI-World-ETF existiert, desto besser

Der Fonds sollte mindestens 5 Jahre alt sein, damit Sie seine Wertentwicklung besser einschätzen können. Ist er eine kürzere Zeit auf dem Markt, ist sein Erfolg schwerer zu bewerten.

Tipp 3: Auf niedrige TER und Tracking Difference achten

Für die Verwaltung von ETFs berechnet der ETF-Anbieter Gebühren. Die Gesamtkostenquote heißt Total Expense Ratio (TER). Diese laufenden MSCI-World-Kosten betragen in der Regel zwischen 0,12 % und 0,30 % pro Jahr. Mehr sollten Sie nicht zahlen. Noch aussagekräftiger als die TER ist die Tracking Difference (TD) eines ETFs. Diese Zahl gibt an, wie exakt ein ETF seinen Index nachgebildet hat. Sie kann nur rückwirkend erhoben werden. Eine niedrige Tracking Difference oder sogar eine mit negativem Vorzeichen ist besonders gut.

Tipp 4: Die Art der Gewinnausschüttung muss zu Ihrer Strategie passen

Sind Sie auf regelmäßige Einnahmen erpicht, können Sie sich für einen ausschüttenden MSCI-Welt-ETF entscheiden. Die MSCI-World-Dividende aus den Dividenden-Zahlungen der enthaltenden Unternehmen wird in diesem Fall jährlich, quartals- oder monatsweise an Sie ausgezahlt. Wer jedoch sparen möchte, um langfristig ein Vermögen aufzubauen, sollte lieber einen thesaurierenden ETF wählen. Hier wird die komplette erwirtschaftete Rendite direkt wieder angelegt.

Tipp 5: Das Fondsdomizil kann zu Steuerersparnissen führen

Um die Rendite zu maximieren, sollten Sie darauf achten, dass das Fondsdomizil in Irland liegt. Dort fällt eine geringere Quellensteuer auf Aktien aus den USA an. Dies geht auf ein altes Doppelbesteuerungsabkommen zurück. Wegen des hohen US-Anteils bei den Wertpapieren in einem MSCI-World-ETF fällt die Ersparnis hier ins Gewicht.

Experten-Interview: Gerd Kommers ETF-Alternative zum MSCI World

Gerd Kommer

Foto: © Gerd Kommer Invest

In seinen Finanz-Bestsellern erklärt Gerd Kommer, Geschäftsführer von Gerd Kommer Capital GmbH*, Neulingen die Grundlagen des passiven Investierens und berät Durchschnittsverdiener bei der Geldanlage in Eigenregie. Jetzt gibt es mit dem L&G Gerd Kommer Multifactor Equity UCITS ETF sogar einen Indexfonds, der nach der Gerd-Kommer-Methode anlegt. Was ist das Besondere an diesem Welt-ETF? Wir haben bei dem Finanzexperten nachgefragt.

Sie bringen mit dem L&G Gerd Kommer Multifactor Equity UCITS ETF einen eigenen Welt-ETF heraus. Wie unterscheidet er sich von einem ETF auf den MSCI World?

Gerd Kommer: Zum einen in der Länder-Gewichtung. Hier setzt der Gerd-Kommer-ETF zu 50 % auf Marktkapitalisierung und zu 50 % auf Wirtschaftsleistung, gemessen am Bruttoinlandsprodukt des jeweiligen Landes. Diese Art der Regionen-Gewichtung ist auf dem deutschen ETF-Markt einzigartig. Im MSCI World Index hingegen erfolgt die Länder-Gewichtung rein nach Marktkapitalisierung. Durch die andere Gewichtungsmethode werden im Gerd-Kommer-ETF hohe länderbezogene Klumpenrisiken vermieden, speziell dass die USA als einzelnes Land allein über 65 % Gewicht einnehmen, wie das derzeit in einem MSCI World ETF der Fall ist.

Wie breit streut man sein Risiko mit einer Geldanlage in Ihren ETF?

Gerd Kommer: Der Gerd-Kommer-ETF investiert in den globalen Aktienmarkt, also in sehr viele Unternehmen aus Industrie- und Schwellenländern. Er berücksichtigt dabei im Gegensatz zu den meisten vergleichbaren ETFs große, mittlere und kleine Unternehmen. Es handelt sich also um eine All-Cap-All-Market-Lösung, bei der zusätzlich eine maximale globale Diversifikation mit über 2.000 Einzelaktien trotz ESG Screens und physischer Replikation erfolgt. Im Gegensatz zum MSCI World beträgt das Gewicht einer einzelnen Aktie am vierteljährlichen Index-Neuberechnungs-Zeitpunkt maximal 1,0 %. Ende Mai 2023 hatte Apple eine Gewichtung von über 5 % im MSCI World-Index. Aus meiner Sicht ist das viel zu viel für eine einzelne Aktie.

Ihr ETF betreibt integriertes Multifactor Investing. Was bedeutet das?

Gerd Kommer: Faktorprämien sind Merkmale von Aktien, die statistisch betrachtet einen systematischen, also nicht nur zufälligen oder kurzzeitigen Zusammenhang mit Rendite und Risiko bei Aktien haben. Wenn man es richtig anstellt, kann man durch Übergewichtung von Aktien mit diesen Merkmalen auf lange Sicht eine Mehrrendite erzeugen. Der Gerd-Kommer-ETF berücksichtigt die in der Wissenschaft am besten belegten Faktorprämien Size, Value, Quality, Investment und Momentum. Zu guter Letzt sorgt ein leichter Loser-Filter für den Ausschluss von „Verliereraktien“.

Das Interview wurde im Juli 2023 geführt.

Welche Risiken birgt eine Investition in den World-Index?

Wenn Sie Ihr Geld in einen MSCI-World-ETF anlegen, besteht ein Kursschwankungs- und ein Währungsrisiko, bei bestimmten ETFs auch ein Kontrahentenrisiko. Einige Beobachter sehen zudem ein Klumpenrisiko. Grundsätzlich ist beim MSCI-World das Risiko geringer als bei Themen- oder Branchen-ETFs, da er die Investitionen über eine Vielzahl von Ländern und Branchen streut.

Geld, das Sie in einen ETF angelegt haben, wird als Sondervermögen geschützt. Das bedeutet, es wird separat vom Vermögen der Investmentgesellschaft verwahrt. Bei einer Pleite geht Ihr angelegtes Kapital also nicht in die Insolvenzmasse ein und ist daher nicht in Gefahr. In diesem Fall gibt die Depotbank den Anlegern das Sondervermögen zurück. Sollte auch die Depotbank insolvent werden sollte, bleibt Ihr angelegtes Kapital weiter geschützt.

Im Folgenden beleuchten wir die Risiken im Einzelnen.

1. Kursschwankungsrisiko

Bei einem MSCI-World-ETF besteht wie bei jeder Aktie und jedem Aktienfonds ein Kursschwankungsrisiko. Zu Wertschwankungen kann es aufgrund von wirtschaftlichen Gründen kommen. Auch geo- und zinspolitische sowie gesellschaftliche Entwicklungen, Naturkatastrophen oder psychologische Faktoren spielen in die Kursentwicklung hinein.

Da der MSCI World ein Index ist, der viele Positionen enthält und breit diversifiziert ist, kann man als ETF-Anleger relativ sicher davon ausgehen, dass sich der Kurs nach Rückgängen wieder erholt. Anleger, die mindestens 15 Jahre investiert blieben, haben noch nie Verluste gemacht. Die Durchschnittsrendite des MSCI World seit 1975 beträgt ca. 8 % pro Jahr.

2. Währungsrisiko

Ein MSCI-World-ETF enthält Aktien aus vielen Teilen der Welt und besonders viele aus den USA. Diese Werte werden in US-Dollar und nicht in Euro notiert. Für einen Anleger aus dem Euroraum hängt der Gewinn somit nicht nur von der Kursentwicklung des Fonds ab, sondern auch von der Entwicklung des Wechselkurses des Euro zum Dollar.

Wertet der Euro im Vergleich zur US-Währung auf, schmälert dies die Rendite. Es kann jedoch ebenso gut der Fall eintreten, dass Sie vom Wechselkurseffekt profitieren: nämlich dann, wenn der Euro zum US-Dollar abwertet.

Insgesamt gehen die meisten Fachleute davon aus, dass das Währungsrisiko bei einem MSCI World kein eklatanter Nachteil ist, dem Sie ausweichen müssen. In der Regel fällt der Wechselkurseffekt bei einem langen Anlagezeitraum nicht stark ins Gewicht.

3. Kontrahentenrisiko

Sofern Sie in einen ETF investieren, der den Index vollständig physisch abbildet, besteht aufgrund der Regelungen über das Sondervermögen kein Kontrahentenrisiko. Dieses kommt nur bei so genannten Swap-ETFs zum Tragen. Swap-ETFs kaufen die Aktien aus dem MSCI World nicht selbst, sondern bilden den Index über Tauschgeschäfte ab. Bei Swap-ETFs besteht ein Ausfallrisiko von höchstens 10 % des Fondsvermögens. Möchten Sie diesem Risiko ausweichen, wählen Sie einen physisch replizierenden ETF.

4. Klumpenrisiko

Einige Marktbeobachter sehen im hohen US-Anteil des MSCI World ein Klumpenrisiko. Sie befürchten, eine Schwächung des amerikanischen Marktes würde den Index überproportional nach unten ziehen.

Dazu ist zu sagen, dass die führenden Konzerne des Index, z. B. Microsoft, Apple, Nvidia, Alphabet (Google) und Amazon, nicht nur in den USA, sondern in weiten Teilen der Welt gute Geschäfte machen. Der MSCI World bildet neutral die aktuell stärksten Unternehmen der Industrieländer nach Marktkapitalisierung ab. Ändern sich die Kurse der Firmen, wird dies bei der nächsten Anpassung des MSCI-World-ETFs berücksichtigt.

Sind Sie der Meinung, dass Aktiengesellschaften aus Europa oder Schwellenländer bessere Renditechancen bieten als die großen US-Konzerne, können Sie zum MSCI World z. B. einen Europa-ETF oder einen Indexfonds auf Emerging Markets hinzukaufen.

Welche Alternativen zu einem MSCI-World-ETF gibt es?

Es gibt andere Indizes, die ebenfalls breit gestreut die wichtigsten Aktien der Industriestaaten enthalten. Folgende vier Alternativen zu einem MSCI-World-ETF sollten Sie sich einmal anschauen:

- Vanguard Developed World ETF

- Amundi Prime Global ETF

- Nachhaltige MSCI-World-ETFs

- MSCI ACWI ETF oder FTSE All-World ETF

1. Was ist der Vanguard Developed World ETF?

Der Vanguard Developed World ETF bildet den FTSE Developed Index nach. Dieser enthält mit über 2.100 Positionen mehr Unternehmen als der MSCI World und umfasst auch kleinere Firmen. Außerdem sind hier Südkorea und Polen enthalten – Länder, die MSCI zu den Emerging Markets zählt. Die Länder- und Branchenverteilung ist dem MSCI World sehr ähnlich.

2. Was ist der Amundi Prime Global ETF?

Der Amundi Prime Global ETF ist mit einer jährlichen Gesamtkostenquote (TER) von 0,05 besonders günstig. Sein Fondsvolumen ist mit ca. 300 Millionen € in der thesaurierenden Form und ca. 700 Millionen € in der ausschüttenden Variante ausreichend. Dieser ETF basiert auf dem Solactive GBS Developed Markets Large & Mid Cap USD Index. Die Aufteilung nach Ländern und Sektoren sowie die Anzahl der enthaltenen Unternehmen unterscheiden sich wenig vom MSCI World.

3. Welche nachhaltigen MSCI-World-ETFs gibt es?

Wer bei seinen Investments auf Umweltschutz, soziale Aspekte sowie auf eine vorbildliche Unternehmensführung achtet, hat beim MSCI World eine große Auswahl an ETFs, in die er mit gutem Gewissen investieren kann. Denn dafür gibt es extra nachhaltige Varianten. Diese MSCI-World-Alternativen sind vielfältig und unterscheiden sich u. a. in der Strenge, nach der sie Unternehmen ausschließen. Grundsätzlich gilt: Je rigoroser die Nachhaltigkeits-Kriterien, desto geringer ist die Anzahl der verbleibenden Unternehmen im Index. Darunter leidet die Risikostreuung.

Mit den Buchstaben ESG werden die Nachhaltigkeitsgesichtspunkte Umweltschutz, soziale Aspekte und Unternehmensführung abgekürzt. ESG steht für die englischen Begriffe Environmental, Social und Governance. In aufsteigender Strenge gibt es für Indizes und ETFs die Bezeichnungen ESG Screened, ESG Enhanced und ESG Leaders. Die schärfste Nachhaltigkeitsstufe heißt SRI. SRI steht für Socially Responsible Investing.

Ethisch orientierte Anleger in Deutschland haben also die Wahl: Sie können in einen MSCI-World-ESG-ETF, einen MSCI-World-ESG-Screened-ETF, einen MSCI-World-ESG-Enhanced-ETF oder einen MSCI-World-ESG-Leaders-ETF investieren. Für Anleger, die einen besonders hohen Wert auf Nachhaltigkeit legen, gibt es noch den MSCI-World-SRI-ETF. Wenn Sie weitere Tipps für nachhaltige Geldanlagen suchen, lesen Sie hier mehr:

Nachhaltige Geldanlagen4. Was ist ein MSCI ACWI oder FTSE All-World ETF?

Nicht nur auf Industrienationen, sondern auf die gesamte Weltwirtschaft setzen Sie mit dem MSCI ACWI oder dem FTSE All-World. Diese Indizes und die entsprechenden ETFs umfassen zusätzlich zu den Inhalten des MSCI World noch etwa 11 % Aktien aus Schwellenländern, also aufstrebenden Ländern wie China, Indien, Taiwan und Brasilien. Der MSCI All Country World Index besteht aus ca. 2.700 Positionen, der FTSE All-World sogar aus über 4.000.

Welche Vor- und Nachteile hat eine Investition in einen World-Index?

Damit Sie besser abwägen können, ob eine Geldanlage in einen MSCI-World-ETF für Sie in Frage kommt, haben wir Ihnen hier die Vor- und Nachteile auf einen Blick zusammengestellt.

Vorteile:

- gute Renditeerwartung

- hohe Verfügbarkeit

- breite Streuung der Geldanlage

- Absicherung bei Insolvenz der Kapitalgesellschaft dank Sondervermögen

- Flexibilität durch veränderbare Sparpläne und Einmalkäufe

Nachteile:

- keine garantierte Rendite

- Kursschwankungen

- langer Anlagehorizont empfehlenswert

Fazit: Mit dem MSCI World von der Weltwirtschaft profitieren!

Ein MSCI World ist eine Überlegung wert, wenn Sie Geld auf der Seite liegen haben, das Sie nicht für den Alltag oder als Rücklage für Notfälle brauchen, und auf einen langen Anlagehorizont von mindestens 10 Jahren blicken. Die breite Streuung bedeutet mehr Sicherheit und Ruhe als bei Einzelaktien. Die durchschnittliche Rendite von ca. 8 % pro Jahr ist attraktiv und deutlich höher als die Zinsen auf einem Bankkonto. Das heißt, dass Sie Ihr Geld mit einem MSCI-World-ETF vor der Inflation schützen und langfristig Vermögen aufbauen können.

Ein Investment in einen Welt-Index ist kostengünstig und flexibel. Ob per Einmalanlage oder mit einem Sparplan – Sie können Ihre Geldanlage individuell gestalten und jederzeit an Ihr Leben anpassen. Auch für die private Altersvorsorge ist eine Investition in den MSCI World eine Top-Empfehlung.

FAQ: Häufige Fragen zum MSCI World

Wie sicher ist der MSCI World?

Obwohl Investitionen an der Börse immer ein Risiko beinhalten, gilt ein MSCI-World-ETF als relativ sichere Geldanlage. Zum einen liegt dies daran, dass Ihre MSCI-World-Anlage als Sondervermögen geschützt ist und separat vom Vermögen der Kapitalgesellschaft verwahrt wird.

Zum anderen profitiert Ihre Investition von der Vielzahl an Unternehmen, die der ETF enthält, und in der Abdeckung von 85 % der Weltwirtschaft nach Marktkapitalisierung. Sie investieren hier nicht in Einzelunternehmen, die Konkurs machen können, sodass Ihr Geld verloren wäre. Mit einem MSCI World sind Sie breit diversifiziert – über Branchen- und Ländergrenzen hinweg. Die Weltwirtschaft ist quasi ausfallsicher. Wenn ein Konzern pleite geht, rückt eine neue Firma in den MSCI World Index nach. Die große Zahl der enthaltenen Unternehmen fängt das Risiko für einzelne Aktien auf.

In einem Bärenmarkt mit anhaltend niedrigen Kursen am Aktienmarkt fällt auch der Kurs eines MSCI-World-ETFs. Doch anders als bei Einzelaktien können Sie hier davon ausgehen, dass er sich wieder erholen wird. Gerade wenn Sie einen langen Anlagehorizont haben, erreichen Sie mit diesem beliebten Indexfonds ziemlich sicher eine gute Rendite. Wenn Sie sich beim MSCI World für die durchschnittliche Rendite interessieren, so sollten Sie wissen, dass ein MSCI-World-ETF seit 1975 pro Jahr im Schnitt ca. 8 % erzielt. Anleger, die über 15 Jahre lang investiert waren, haben mit dem MSCI World noch nie Verlust gemacht.

Welche Aktien sind im MSCI World?

Ein Indexfonds auf den MSCI World enthält ca. 1.400 Aktien großer und mittlerer Unternehmen aus 23 Industrieländern. Die größten Konzerne stammen aus den USA. Unter ihnen sind z. B. Microsoft, Apple, Nvidia, Amazon, Meta und Alphabet (Google).

Wie lange gibt es den MSCI World bereits?

Der MSCI World Index wird seit dem 31. März 1986 ermittelt. Rückwirkend hat man jedoch auch ältere Werte berechnet. Als Referenzwert von 100 Punkten wurde der 31. Dezember 1969 festgelegt.

Wie viele MSCI-World-ETFs gibt es?

Hierzulande sind 21 verschiedene ETFs auf den Index MSCI World handelbar. Sie unterscheiden sich u. a. in der Ausschüttungsart, des Auflagedatums, der Art, wie der Index nachgebildet wird, sowie der Höhe des verwalteten Vermögens und der jährlichen Kosten.

Wie wird sich der MSCI World entwickeln?

Die allermeisten Experten gehen davon aus, dass der MSCI World auch in den nächsten Jahrzehnten für gute Gewinne sorgt, wenngleich es Kursschwankungen geben wird. Über alle Krisen hinweg erzielte ein MSCI-World-ETF in der Vergangenheit im Durchschnitt ca. 8 % Rendite pro Jahr. Obwohl die Vergangenheit keine Garantien für die Zukunft gibt, wird auch perspektivisch ein ähnlicher Wertzuwachs erwartet. Einige Analysten rechnen damit, dass sich die Rendite zukünftig um einige Prozentpunkte verringert.

Was ist der Unterschied zwischen einem ETF und einem Aktienfonds?

Klassische Aktienfonds enthalten eine Auswahl bestimmter Aktienpakete und werden von einem Fondsmanager aktiv gesteuert. Anders als bei einem Indexfonds wird in der Regel ein Ausgabeaufschlag erhoben, der oft bei 2–6 % liegt. Auch dauerhaft sind die jährlichen Kosten klassischer Akteinfonds verglichen mit ETFs um ein Vielfaches teurer.

Ein börsennotierter Indexfonds wie ein MSCI-World-ETF bildet einen Index passiv und automatisiert nach und spart dabei Kosten. Er enthält alle oder die allermeisten Aktien, die im Index gelistet sind, den er abbildet. Wissenschaftliche Untersuchungen haben gezeigt, dass ETFs im Durchschnitt mehr Rendite abwerfen als herkömmliche Aktienfonds.

Muss ich Gewinne aus einem MSCI-World-ETF versteuern?

Ja, wenn Sie Ihren MSCI-World-ETF verkaufen und dabei einen Gewinn machen, der Ihren Sparer-Freibetrag von 1.000 € als Alleinstehender oder 2.000 € als Ehepaar übersteigt, müssen Sie Steuern zahlen. Auf Kapitalerträge fällt die Abgeltungssteuer an. Sie beträgt pauschal 25 %. Dazu kommen 5,5 % Solidaritätszuschlag, was insgesamt zu einer Besteuerung von 26,375 % führt. Wenn Sie einer Kirche angehören, zahlen Sie auf die Kapitalertragssteuer zusätzlich Kirchensteuer.

Für Aktien-ETFs wie den MSCI-World-ETF gibt es eine so genannte Teilfreistellung von 30 %. Das bedeutet, dass Sie nur 70 % Ihrer Gewinne, die über dem Sparerfreibetrag liegen, versteuern müssen. Wenn Ihr Broker in Deutschland ansässig ist, führt er die Steuer automatisch ans Finanzamt ab. Richten Sie dafür unbedingt einen Freistellungsauftrag ein.

Wenn Sie mit dem Verkauf eines anderen ETFs Verlust machen, dürfen Sie Ihre Gewinne und Verluste verrechnen, wodurch Sie Steuern sparen. Es werden übrigens außer der Vorabpauschale nur dann Steuern fällig, wenn Sie Ihren MSCI-World-ETF oder Teile davon verkaufen. Auf Kursgewinne, die Sie zwar in Ihrem Depot sehen, die Sie aber nicht durch einen Verkauf realisieren, müssen Sie zunächst so gut wie keine Steuern zahlen. Mehr darüber lesen Sie in unserem Artikel ETF-Kosten.

Welche anderen ETFs passen zu einem MSCI-World-ETF?

Als Ergänzung zu einem MSCI World empfehlen viele Experten einen MSCI-World-Small-Cap-ETF. Dieser Indexfonds bündelt Aktien von kleineren Unternehmen, die nicht im klassischen MSCI World Index gelistet sind. Mit einem MSCI-World-Small-Cap-ETF können Sie auf einen Schlag in fast 3.500 zusätzliche Firmen aus 23 Industrieländern investieren.

Zusätzlich können Sie Ihre Diversifizierung auch mit einem MSCI-Emerging-Markets-ETF erhöhen. Mit diesem investieren Sie in 24 Schwellenländer wie China, Indien, Taiwan, Südkorea und Brasilien. Diese Länder sind nicht im MSCI World Index vertreten. Bekannt ist beispielsweise das 70:30-Portfolio, das zu 70 % aus einem MSCI-World-ETF und zu 30 % aus einem MSCI-Emerging-Markets-ETF besteht.