Wie hoch sind die aktuellen Sparzinsen?

Momentan bieten Banken Guthabenzinsen bis 3,10 % an. Für Tagesgeld betragen die Sparzinsen aktuell in der Spitze 3,10 %. Eine umfangreiche und tagesaktuelle Übersicht der Tagesgeldzinsen, mit der Sie die Sparzinsen vergleichen können, finden Sie in unserem Tagesgeld Vergleich. Hier eine Übersicht der Top-Angebote für den aktuellen Anlagezins:

Unsere aktuell besten Zinsen für Tagesgeld

Anlagebetrag: 10.000 €

3 Monate Zinsgarantie

3 Monate Zinsgarantie

3 Monate Zinsgarantie

4 Monate Zinsgarantie

4 Monate Zinsgarantie

Für 1-jähriges Festgeld gibt es Bankzinsen bis ca. 2,87 %. Die tagesaktuellen Angebote können Sie jederzeit unserem Festgeld Vergleich entnehmen. Eine Übersicht, welche Guthabenzinsen aktuell für diesen Zeitraum angeboten werden, sehen Sie in der folgenden Tabelle.

Unsere aktuell besten Festgeldzinsen

Laufzeit: 1 Jahr, Anlagebetrag: 10.000 €

AAA Länderrating

AAA Länderrating

A+ Länderrating

AAA Länderrating

AAA Länderrating

Sie erhalten manchmal für kürzere Zeiträume höhere Festgeldzinsen, wenn Banken mit sinkenden Leitzinsen rechnen und für lange Laufzeiten niedrigere Habenzinsen anbieten. In der Regel bieten Banken jedoch für längere Laufzeiten höhere Zinsen. Aktuell erhalten Sie, historisch betrachtet, ganz ordentliche Sparzinsen. Im Zinsvergleich erkennen Sie, dass die attraktivsten Sparzinsen für alle Laufzeiten im Vergleich der letzten Jahre fallen. Sichern Sie sich deshalb hohe Festgeldzinsen jetzt noch für die Zukunft.

Unsere aktuell besten Zinsen und Zinserträge mit Zinseszins für Festgeld bei unterschiedlichen Laufzeiten

| Laufzeit | Anlagebetrag | Zins | Zinsertrag |

|---|---|---|---|

| 1 Jahr | 10.000 € | 2,87 % | 287 € |

| 2 Jahre | 10.000 € | 2,82 % | 564 € |

| 3 Jahre | 10.000 € | 2,85 % | 880 € |

| 4 Jahre | 10.000 € | 2,90 % | 1.211 € |

| 5 Jahre | 10.000 € | 3,00 % | 1.616 € |

| 10 Jahre | 10.000 € | 3,00 % | 3.439 € |

Quelle: Vergleich.de Festgeld Vergleich, Stand: 21.10.2025

Wie entwickeln sich die Sparzinsen 2025?

Seit dem vergangenen Jahr sind die Guthabenzinsen gefallen. Sowohl der Höchstzins bei Tagesgeld als auch die Festgeldzinsen, auch für längere Laufzeiten, gingen zurück. In dieser Entwicklung der Zinsen für Sparer spiegeln sich die Erwartungen an die Leitzinsen der Europäischen Zentralbank (EZB) wider. Die Banken gehen davon aus, dass die EZB die Leitzinsen in naher Zukunft weiter senken könnte.

Wie ist die Prognose bei Tagesgeldzinsen?

Mit den Zinsabsenkung durch die EZB hat sich der Effekt fallender Zinsen verstärkt. Da die Banken ihre Tagesgeldzinsen außerhalb der Zinsgarantie jederzeit anpassen dürfen, führen sinkende Leitzinsen direkt zu geringeren Guthabenzinsen bei Tagesgeld. Mit den Zinspausen der Währungshüter wurde diese Entwicklung gestoppt. Legen Sie freies Geld daher schnell an. Wenn sich die EZB sich für weitere Zinsschritte nach unten entscheidet, werden die Sparzinsen für Tagesgeld entsprechend weiter fallen.

Dazu kommt: Je wahrscheinlicher weitere Leitzinssenkungen sind, desto kürzer wird auch der Garantiezeitraum für hohe Tagesgeldzinsen sein. Das bedeutet, dass die Zinsgarantie anstatt z. B. ein halbes Jahr nur noch 3 Monate oder einen noch kürzeren Zeitraum umfassen wird. Dadurch profitieren Sie nicht mehr so lange von hohen Zinsangeboten wie häufig noch vor einem Jahr.

Wie ist die Prognose bei Festgeldzinsen?

Es ist möglich, dass die EZB die Leitzinsen weiter reduziert. Viele rechnen jedoch auch damit, dass die Zinsen erst einmal stabil bleiben. Bei steigender Inflation könnte die EZB die Leitzinsen auch wieder anheben. Diese Gesamtlage bedeutet, dass es bei den Guthabenzinsen der Banken für ihre Festgeldangebote zur Zeit relativ wenig Bewegung gibt.

Wie werden sich die Festgeldzinsen entwickeln? Fachleute sind bezüglich der Zinsentwicklung in ihren Festgeld-Prognosen 2026 unentschieden. Einige denken, dass die Sparzinsen perspektivisch weiter sinken. Je nachdem, welche Signale die EZB in den nächsten Monaten sendet, können die Guthabenzinsen langsamer oder schneller fallen oder steigen. Viele Geldhäuser rechnen für die Zukunft aber mit einem ähnlichen Zinsniveau wie in der Gegenwart.

Sollte ich mein Geld jetzt anlegen oder noch warten?

Heike Kevenhörster

Vergleich.de Expertin für Geldanlagen

Alles Geld, das Sie nicht für alltägliche Ausgaben benötigen, sollten Sie jetzt anlegen oder auf ein verzinstes Konto legen. Keine Sorge: Auch über Ihr Guthaben auf einem Tagesgeldkonto können Sie jederzeit verfügen. Nutzen Sie die aktuell noch einigermaßen hohen Sparzins-Angebote für Tagesgeld aus! Bevorzugen Sie dabei Banken, die eine längere Zinsbindung und eine häufige Verzinsung anbieten.

Und vergessen Sie nicht, kurz vor dem Ende dieses Zeitraums wieder Ausschau nach den aktuell besten Sparzinsen zu halten, z. B. in unserem Tagesgeld Vergleich. Transferieren Sie Ihr Tagesgeld dann kompromisslos zur neuen Bank.

Wenn Festgeld als längerfristige, sichere Geldanlage für Sie interessant ist, sollten Sie ebenfalls handeln und sich attraktive Guthabenzinsen, die im historischen Vergleich noch recht hoch sind und über der zu erwartenden Inflationsrate liegen, für einen Zeitraum von 1–10 Jahren sichern. Dafür können Sie unseren Festgeld Vergleich nutzen. Achten Sie beim Zinsvergleich auch darauf, ob die Zinseszinsen wieder mit angelegt werden. Das lohnt sich! Eröffnen Sie jedoch nur dann ein Festgeldkonto, wenn Sie sicher sind, im Anlagezeitraum nicht an Ihr Geld zu müssen.

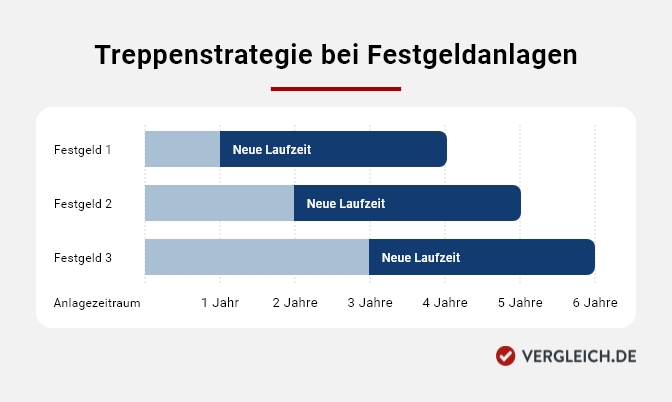

Nutzen Sie eine Zinstreppe für mehr Flexibilität bei Festgeld

Wenn Sie von den langfristig guten Sparzinsen bei Festgeld profitieren, aber gleichzeitig flexibel bleiben wollen, sollten Sie über eine Zinstreppe nachdenken. Bei dieser auch Zinsstaffel genannten Methode legen Sie Ihr Erspartes für unterschiedlich lange Zeiträume auf einem Festgeldkonto an. So wird beispielsweise jedes Jahr ein Teil Ihres Vermögens wieder frei. Dann können Sie frei entscheiden, ob Sie das Geld zu den dann geltenden Konditionen wieder anlegen wollen und wenn ja, für wie lange.

Die Grafik veranschaulicht die Treppenstrategie bei Festgeldanlagen. Sie zeigt ein Balkendiagramm mit 3 übereinander angeordneten Balken, wobei jeweils ein Balken einer Festgeldanlage entspricht. Die Balken sind auf einer x-Achse zeitlich verortet, was den Anlagezeitraum wiedergibt. Die 3 Festgeldanlagen beginnen zum selben Zeitpunkt. Die Laufzeit der einzelnen Festgelder beträgt bei der 1. Anlage 1 Jahr, bei der 2. Festgeldanlage 2 Jahre und bei der 3. Anlage 3 Jahre. Die Laufzeiten enden im Abstand von jeweils 1 Jahr voneinander. Somit wird in jedem Jahr eines der 3 Festgelder fällig. Dieses wird dann wieder neu als Festgeld mit einer Anlagedauer von 3 Jahren angelegt.

Nutzen Sie den Zinseszinseffekt für einen höheren Zinsertrag

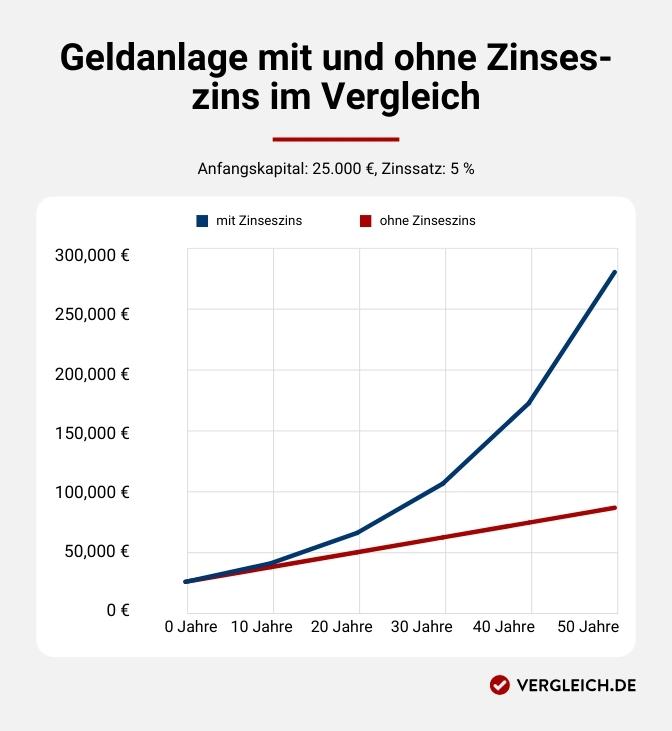

Das Geld, das Sie in Form von Zinsen erwirtschaften, können Sie vermehren, wenn Sie auf erhaltene Zinserträge wieder Sparzinsen bekommen. Dies sind dann Zinseszinsen. Zinseszinsen schreibt Ihnen die Bank beispielsweise auf einem Tagesgeldkonto gut, falls Sie die Zinsen nicht abheben, sondern dort belassen. Auch bei einigen Festgeldkonten können Zinseszinsen entstehen. Dann erhöhen diese Beträge Ihre Anlagesumme und werden zukünftig mitverzinst.

Der Zinseszinseffekt führt zu einem exponentiellen Wachstum Ihrer Geldanlage. Vor allem über eine lange Laufzeit und bei hohen Zinsen vervielfacht sich Ihr Vermögen durch den Zinseszins schneller. In der folgenden Grafik stellen wir die Entwicklung einer Sparsumme in Höhe von 25.000 € dar, die zu 5 % Habenzinsen angelegt ist. Sehen Sie, welchen Unterschied es macht, ob Sie den Zinseszins nutzen oder darauf verzichten.

Diese Grafik verdeutlicht den Zinseszinseffekt, indem sie die Entwicklung zweier Geldanlagen miteinander vergleicht. Bei beiden Anlagen wird eine Summe von 25.000 € zu einem Zinssatz von 5 % investiert. Bei einer der Anlagen wird jedoch der Zinseszins mitberücksichtigt, bei der anderen Anlage nicht. Betrachtet wird ein Zeitraum von 50 Jahren. Es zeigt sich, dass die Linien der beiden Kapitalvermögen zunächst gleichauf sind und spätestens nach 10 Jahren stärker auseinanderlaufen. Nach 30 Jahren ist die Geldanlage mit dem Zinseszins schon fast doppelt so viel wert wie die Geldanlage ohne diesen Effekt. Nach 50 Jahren hat die Zinseszins-Geldanlage fast 300.000 € erreicht, während die andere nicht einmal die 100.000-€-Marke berührt.

Ohne Zinseszins haben Sie nach 50 Jahren 87.500 € auf dem Konto. Mit Zinseszinsen besitzen Sie 286.685 €! Fast 200.000 € davon mussten sie nicht aktiv beiseitelegen, sondern dieses Geld entstammt ausschließlich der Zinswirkung. Ihr Vermögen ist mit den Zinsen und Zinseszinses mehr als dreimal so hoch wie ohne Zinseszinseffekt. Je länger sie anlegen, desto stärker kommt der Zinseszinseffekt zum Tragen.

Kurz erklärt: Wann steigen und fallen die Sparzinsen?

Banken und Sparkassen reagieren mit den Guthabenzinsen, die sie ihren Kunden anbieten, auf das herrschende Zinsniveau. Dieses wird von den Leitzinsen der Europäischen Zentralbank (EZB) bestimmt. Sind die Leitzinsen hoch, profitieren die Banken vom guten Einlagenzins, den sie erhalten, wenn sie ihr Geld bei der Zentralbank parken. Daher können es sich die Geldhäuser in diesen Phasen i. d. R. auch leisten, ihren Kunden hohe Zinsen für deren Erspartes zu zahlen.

Anders sieht es aus, wenn die Leitzinsen niedrig sind. Erhalten die Banken und Sparkassen selbst kaum Zinsen von der Zentralbank, können sie auch bei den Sparzinsen für ihre Kunden nicht großzügig sein.

Europäische Zentralbank lässt die Leitzinsen unverändert

Christine Lagarde

Präsidentin der EZB

Die aktuelle Entwicklung der Geldpolitik der Europäischen Zentralbank (EZB) finden Sie hier zusammengefasst.

Die Fakten im Überblick

Die EZB hat eine Senkung der drei Leitzinssätze zuletzt im Juni 2025 beschlossen. Zuvor waren die Währungshüter von Juli 2022 bis September 2023 mit Leitzinserhöhungen gegen die hohe Inflation in der Eurozone vorgegangen. Im Sommer 2024 entschied sich der EZB-Rat für die Zinswende.

Streng genommen, operiert die EZB mit drei verschiedenen Leitzinssätzen:

- Der Hauptrefinanzierungssatz, zu dem sich Banken bei der Notenbank Geld leihen können, beträgt aktuell 2,15 %. Er galt lange als der wichtigste Leitzins.

- Der Einlagensatz ist ein Zins, den Banken erhalten, wenn sie überschüssiges Geld bei der EZB parken. Er liegt jetzt bei 2 %. Aktuell wird er als entscheidender Leitzins angesehen.

- Der Spitzenrefinanzierungssatz beeinflusst kurzfristige Geschäfte. Zu diesem Zinssatz können sich Banken über Nacht Geld bei der EZB leihen. Er liegt bei 2,40 %.

Die EZB strebt mittelfristig eine Inflationsrate im Euroraum von knapp unter 2 % an.

EZB lässt die Leitzinsen unverändert

Heike Kevenhörster

Vergleich.de Expertin für Geldanlagen

Die Europäische Zentralbank (EZB) hat bei den letzten Zinssitzungen keine Veränderung der Leitzinsen beschlossen. Nach dem längeren Zinssenkungszyklus von Mitte 2024 bis Juni 2025 lassen die Währungshüter das Zinsniveau jetzt zum vierten Mal hintereinander unangetastet. Damit verfolgt die EZB eine bedachte Zinspolitik. Auf ihrem aktuellen Niveau gelten die Leitzinsen als neutral. Das bedeutet, dass sie die Konjunktur weder bremsen noch stimulieren.

Banken erhalten weiterhin 2 % Zinsen, wenn sie Gelder bei der EZB parken. An diesem Zinssatz orientieren sich die Banken u. a. bei ihren Angeboten für Tagesgeldzinsen für Privatkunden. Sparer können also stabile Habenzinsen erwarten.

Leihen sich Geschäftsbanken für eine Woche Geld bei der EZB, zahlen sie dafür wie zuvor 2,15 % Zinsen. Diese Kosten geben Banken und Sparkassen in Form von Kreditzinsen an ihre Kunden weiter. Darlehen werden für Verbraucher durch die gleichbleibenden Leitzinsen voraussichtlich nicht günstiger.

Dies gilt auch für Baufinanzierungen. Die Kosten für Immobiliendarlehen hängen zudem von den Renditen für langfristige Staatsanleihen und Pfandbriefe ab. Steigen diese, z. B. aufgrund von erhöhter Staatsverschuldung, könnten auch Baukredite teurer werden. Für 2026 ist damit zu rechnen.

Mit ihrer aktuellen Entscheidung reagieren die Währungshüter auf die verhaltene Inflation im Euroraum. Im November betrug diese laut Eurostat 2,2 %. Damit lag sie nur knapp über dem EZB-Ziel von 2,0 %. Jedoch sind die anhaltenden Zollstreitigkeiten mit den USA sowie weitere geopolitische Konflikte – z. B. der Ukraine-Krieg oder andere militärische Auseinandersetzungen – Faktoren, die die Teuerung wieder nach oben treiben könnten.

Die nächste Zinsentscheidung der EZB steht am 5. Februar 2026 an.

Welche Banken zahlen die höchsten Zinsen?

Es sind vor allem Direktbanken, die Sparern die höchsten Zinsen für Sparer in Deutschland zahlen. Dies gilt sowohl für deutsche als auch für europäische Banken. Online-Banken bieten derzeit in der Regel bessere Guthabenzinsen an als klassische Filialbanken. Sehen Sie, wie gering die aktuellen Sparzinsen von Volksbanken und Sparkassen für Tagesgeld sind, verglichen mit den besten Zinsen aus unserem Tagesgeld Vergleich:

Tagesgeldzinsen in Deutschland im Vergleich

Bank | Zinssatz p.a. |

|---|---|

Berliner Sparkasse | 0,40 % |

Frankfurter Sparkasse | 0,50 % |

Stadtsparkasse München | 0,50 % |

Berliner Volksbank | 0,75 % |

Volksbank Köln-Bonn | 0,50 %–0,75 % |

Volksbank Dresden-Bautzen | 0–0,80 % |

Volksbank Stuttgart | 0,30–1,20 % |

Raisin (Deutschland) | 2,85 % |

| Consorsbank (Frankreich) | 3,10 % |

Stand: 15. September 2025, Quelle: Homepage der Banken sowie Vergleich.de Tagesgeld Vergleich

Auch bei Zinsen auf Sparguthaben in Form von Festgeld schneiden Direktbanken wie Bigbank, Deutsche Pfandbriefbank direkt, Bank of Scotland, JT Direktbank oder Opel Direktbank meistens besser ab als die bekannten Privat- und Genossenschaftsbanken wie die Deutsche Bank und Volksbanken oder Sparkassen mit Filialen. Wie die Habenzinsen für Festgeld derzeit aussehen, sehen Sie tagesaktuell in unserem Festgeld Vergleich. Wie sicher ein Festgeldkonto außerhalb von Deutschland ist, erfahren Sie in unserem ausführlichen Ratgeber.

Geld im Ausland anlegenWie hoch ist die Realrendite für Sparguthaben?

Die Realrendite von Spareinlagen kann aufgrund der Geldentwertung durch Inflation negativ sein. Als Realrendite bezeichnet man den Ertrag einer Geldanlage nach Einrechnung der Inflationsrate. Im Folgenden sehen Sie beispielhaft, um wieviel Prozent Ihre Spareinlage derzeit in etwa jährlich an Kaufkraft verliert oder zulegt. Zur Berechnung haben wir aktuell erhältliche Sparzinsen herangezogen. Als Inflationsrate haben wir die Jahresinflationsrate von 2024 zugrunde gelegt.

Realrendite verschiedener Spareinlagen

Anlageform | Rendite | Inflationsrate | Realrendite |

|---|---|---|---|

Girokonto | 0 % | 2,2 % | -2,2 % |

Tagesgeld | 3,10 % (garantierter Beispielzins) | 2,2 % | +0,90 % |

Festgeld 1 Jahr | 2,65 % (garantierter Beispielzins) | 2,2 % | +0,45 % |

Festgeld 10 Jahre | 3,00 % (garantierter Beispielzins) | 2,2 % | +0,80 % |

Stand: 15. Oktober 2025

Welche Alternativen gibt es zu Spareinlagen?

Mehr Rendite als bei Tages- und Festgeld erhalten Sie in der Regel, wenn Sie in Welt-Aktien-ETFs investieren. Börsennotierte Indexfonds auf den MSCI World oder MSCI ACWI erzielten in der Vergangenheit im Schnitt etwa 7–8 % pro Jahr. ETFs sind jedoch nicht für eine kurzfristige Geldanlage geeignet, da die Kurse an der Börse schwanken. Um langfristig einen hohen Durchschnittsgewinn zu erzielen, sollten Sie einen Anlagehorizont von mindestens 15 Jahren haben. Mehr erfahren Sie in unserem Ratgeber Geld anlegen.

Experten-Interview: So profitieren Sie optimal von Sparzinsen

38 % der Deutschen sparen überwiegend auf ihrem Girokonto, wie eine aktuelle Umfrage zeigt. Dort bekommen sie jedoch keine oder nur geringe Zinsen. Höhere Zinsen bieten Banken für Tagesgeld oder Festgeld. Wie können sich Sparer in der derzeitigen Zins-Situation am besten verhalten? Darüber haben wir mit dem Finanzexperten Thomas Mai von der Verbraucherzentrale Bremen gesprochen.

Wie nutze ich als Verbraucher Sparzinsen optimal aus?

Thomas Mai: Zum einen sollten Sie sich ein gut verzinstes Tagesgeldkonto suchen. Damit bleiben Sie flüssig. Und zum anderen können Sie als längerfristige Geldanlage Festgeld nutzen. Vielleicht teilen Sie Ihr Erspartes auf mehrere gut verzinste Festgeldangebote mit verschiedenen Laufzeiten auf. Für eine solche Zinstreppe wählen Sie beispielsweise 1, 2, 3 und auch 5 Jahre. Immer wenn Geld frei wird, können Sie diesen Betrag wieder anlegen und sich je nach dem dann herrschenden Zinsangebot für eine neue Laufzeit entscheiden.

Wieviel Geld sollte man trotzdem auf dem Girokonto vorhalten?

Thomas Mai: Das Girokonto ist für den Zahlungsverkehr gedacht. Man sollte so viel Guthaben vorhalten, dass kleinere, unvorhergesehene Ausgaben das Konto nicht gleich ins Minus treiben. Daneben sollte man ein Tagesgeldkonto haben, auf dem es Zinsen gibt und wo die eigentlichen Reserven liegen: drei Monatsgehälter oder vielleicht 10.000 €. Sollte das Girokonto doch mal ins Minus rutschen, kann man es schnell durch einen Transfer vom Tagesgeldkonto wieder ausgleichen.

Bei der Hausbank gibt es oft wenig Zinsen auf Tagesgeld- oder Sparkonten. Direktbanken sind einigen Sparern aber suspekt. Wie sicher ist das Geld bei Online-Banken?

Thomas Mai: Das Geld ist bei Online-Banken genauso sicher angelegt wie bei klassischen Filialbanken. Das macht keinen Unterschied. Die Einlagensicherung in Höhe von 100.000 € ist gegeben. Wenn es für jemanden neu ist, seine Geldgeschäfte online zu tätigen, ist es allerdings wichtig, sich mit den Risiken vertraut zu machen. Man sollte vor Gaunern auf der Hut sein und wissen, dass man vielleicht kriminelle Pishing-E-Mails bekommt. Man darf sich auf keinen Fall eine PIN oder TAN entlocken lassen, mit der jemand das Konto räumen könnte. Und: Man sollte seine Software immer aktuell halten und einen Virenschutz haben. Grundsätzlich ist der Zahlungsverkehr im Online-Banking aber sicher.

Sehr hohe Zinsen gibt es manchmal für Fremdwährungskonten, wenn man z. B. bei einer deutschen Bank in eine fremde Währung investiert. Was ist davon zu halten?

Thomas Mai: Grundsätzlich würde ich davon abraten. Es muss nicht sein, dass man bei einer eigentlich einfachen, sicheren Spareinlage gleichzeitig auf Währungsschwankungen spekuliert. Denn da kann es stärkere Schwankungen geben. Gerade für jemanden, der bei Festgeld mit sicheren Zinsen rechnet, ist diese risikoreiche Anlage meist weniger geeignet. Wer auf Devisen spekulieren will, sollte sich sehr gut auskennen.

Angesichts der Inflation kann die Realrendite von Sparanlagen negativ sein. Welche Alternativen mit höheren Renditeaussichten gibt es?

Thomas Mai: Aktien sind die Anlageklasse, die nicht nur über einige Jahre oder Jahrzehnte, sondern über ein ganzes Jahrhundert hinweg eine gute reale Rendite gezeigt hat. Es gibt mit ETFs heute einfache und kostengünstige Möglichkeiten für Verbraucher, in Aktien zu investieren. Das ETF-Sparen bringt auf lange Sicht wirklich Rendite und schlägt die Inflation. Aber die ersten 5 Jahre können auch eine Durststrecke sein. Man muss mindestens 10 Jahre oder am besten noch länger dabeibleiben.

Wie teilt man sein Erspartes am besten auf verschiedene Anlageformen auf?

Thomas Mai: Eine sinnvolle langfristige Strategie wäre es, Geld, das man kurzfristig braucht, in Tages- und Festgeld anzulegen und dadurch die Inflation zumindest zu lindern. Parallel investiert man Geld, auf das man länger verzichten kann, in ETFs. Betrachtet man sein Gesamtvermögen, so besteht der Plan darin, durch die Überrendite der Aktien den realen Verlust der Spareinlagen langfristig auszugleichen. Dann kann man am Ende seines Erwerbslebens wahrscheinlich konstatieren, dass man die Inflation geschlagen hat. Es gibt keine Sicherheit, die Inflation in den nächsten 20 oder 30 Jahren zu schlagen, aber mit Aktien bzw. ETFs besteht zumindest die Aussicht darauf.

Das Interview wurde im April 2024 aktualisiert.

Was sind Zinsen?

Zinsen sind der Preis für die Bereitstellung von Geld. Die Höhe der Zinsen hängt dabei vom vereinbarten Zinssatz ab, der üblicherweise in Prozent angegeben wird. Wenn man sich Geld leiht, muss man Kreditzinsen zahlen. Sparer erhalten dagegen Guthabenzinsen, auch Sparzinsen genannt. Diese Habenzinsen zahlt die Bank ihren Kunden dafür, dass sie auf ihren Konten Geld sparen. Die konkreten Zinsen berechnen sich aus dem geltenden Zinssatz, dem gesparten Betrag und der Laufzeit. Die Zins-Formel lautet:

Zinsertrag = Anlagebetrag x Zinssatz x Anlagezeitraum

In der folgenden Tabelle sehen Sie beispielhaft, wie sich Ihre Zinsen berechnen lassen. Wir haben für diesen Sparrechner für Zinsen eine jährliche Zinsgutschrift nach 1 bzw. 2 Jahren ohne Zinseszins zugrunde gelegt.

Beispielrechnung für Guthabenzinsen

Sparsumme | 10.000 € |

|---|---|

Zinssatz | 3 % |

Rechnung 1 Jahr | 10.000 € x 3/100 x 1 |

Zinsertrag 1 Jahr | 300 € |

Rechnung 2 Jahre | 10.000 € x 3/100 x 2 |

Zinsertrag 2 Jahre | 600 € |

Jetzt Endkapital mit Zinsertrag berechnen

Mit unserem Zinsertragsrechner können Sie das Endkapital Ihrer einmaligen Geldanlage berechnen und die Auswirkung unterschiedlicher Zinssätze und Anlagezeiträume auf den Zinsertrag nachverfolgen.

Eingabebereich

Einfache Berechnung ohne Zinseszinseffekt

Ergebnisbereich

Das Ergebnis: So viel Geld haben Sie gespart.

Sie haben insgesamt angespart. Die Sparsumme ergibt sich aus dem Startkapital + dem Zinsertrag:

Fazit: Von hohen Zinsen profitieren!

Wenn Sie für Ihr Erspartes möglichst hohe Habenzinsen erhalten wollen, sollten Sie sofort tätig werden. Legen Sie Geld, das ständig verfügbar sein soll, auf einem Tagesgeldkonto zu möglichst hohen Zinsen an. Ein Vergleich der Anbieter lohnt sich.

Können Sie länger auf Ihr Geld verzichten und wollen es sicher anlegen, schauen Sie sich die aktuellen Sparzinsangebote für Festgeld an. Auch hier gilt: Je früher Sie handeln, desto höher könnten die aktuellen Guthabenzinsen sein, die Sie bekommen. Eine Kontoeröffnung dauert meist nur wenige Minuten. Die höheren Erträge können Sie dann mehrere Jahre lang genießen.