Wie hoch sind die aktuellen Festgeldzinsen?

Für Festgeld zahlen Banken gute Zinsen. Aktuell sind für 1 Jahr Festgeldzinsen etwa bis zu 2,50 % möglich. Die tagesaktuellen Festgeldzinsen für verschiedene Laufzeiten und Anlagesummen finden Sie in unserem Festgeld Vergleich. Die folgende Aufstellung zeigt die besten Festgeldzinsen für einen Sparbetrag in Höhe von 10.000 € und einer Laufzeit von 1 Jahr.

Unsere aktuell besten Festgeldzinsen

Laufzeit: 1 Jahr, Anlagebetrag: 10.000 €

AAA Länderrating

AA- Länderrating

A+ Länderrating

AAA Länderrating

AAA Länderrating

Unabhängig vom niedrigen Zinsniveau können Sie die Festgeldzinsen durch die Wahl der richtigen Laufzeit oder Höhe der Anlagesumme optimieren und so Ihre Erträge steigern. Wir erklären Ihnen, wie Sie das Beste aus Ihrer Festgeldanlage holen.

Wie bekomme ich höhere Zinsen für mein Festgeld?

Es gibt mehrere Maßnahmen, wie Sie die Höhe der Festgeldzinsen beeinflussen können. Wir stellen Ihnen fünf Möglichkeiten vor.

1. Wählen Sie längere Laufzeiten

Bei Eröffnung eines Festgeldkontos können Sie die Dauer der Laufzeit in Schritten selbst bestimmen. Die Laufzeiten von Festgeld liegen in der Regel zwischen 1 Monat und 10 Jahren. Eine lange Laufzeit hat für die Bank den Vorteil, dass sie länger mit Ihren Spareinlagen arbeiten und Geld verdienen kann. Diese Planungssicherheit belohnen Banken in der Regel mit höheren Zinsen. Deshalb gilt normalerweise: Je länger die vereinbarte Laufzeit, desto höher können die Zinsen ausfallen.

Anders kann es aussehen, wenn die Banken in Kürze fallende Leitzinsen erwarten. Dann können die Zinsen für kurze Zeiträume höher sein als für längere.

Die folgende Tabelle verdeutlicht, wie sich Zins und Ertrag bei unterschiedlichen Laufzeiten verändern. Für die Berechnung haben wir Angebote aus unserem Festgeld Vergleich herangezogen:

Unsere aktuell besten Zinsen und Zinserträge mit Zinseszins für Festgeld bei unterschiedlichen Laufzeiten

| Laufzeit | Anlagebetrag | Zins | Zinsertrag |

|---|---|---|---|

| 1 Jahr | 10.000 € | 2,50 % | 250 € |

| 2 Jahre | 10.000 € | 2,60 % | 527 € |

| 3 Jahre | 10.000 € | 2,70 % | 832 € |

| 4 Jahre | 10.000 € | 2,65 % | 1.060 € |

| 5 Jahre | 10.000 € | 2,77 % | 1.385 € |

| 10 Jahre | 10.000 € | 2,85 % | 3.245 € |

Quelle: Vergleich.de Festgeld Vergleich, Stand: 11.04.2025

Fazit: Bei diesem Beispiel erhalten Sie bei einer Anlagesumme von 10.000 € bei kürzeren Laufzeit bessere Zins als bei einer ganz langen Laufzeit. Jedoch sichern Sie sich dann die aktuell noch hohen Zinsen für die Zukunft. Dies ist vor allem dann von Vorteil für Sie, wenn die Zinsen im Anlagezeitraum fallen.

Festgeld Vergleich

2. Verteilen Sie Ihr Festgeld mit der Treppenstrategie auf mehrere Laufzeiten

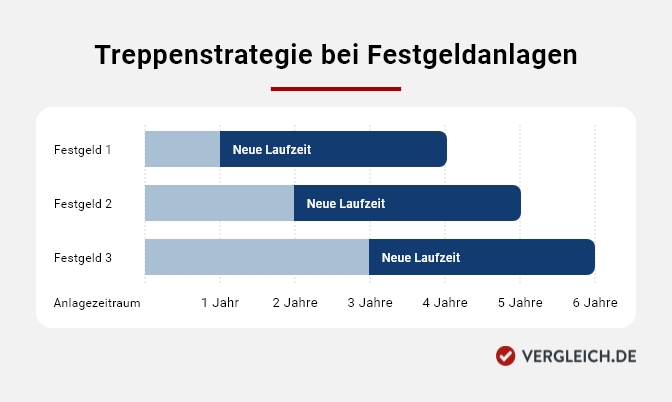

Es lässt sich schlecht voraussagen, wie sich die Festgeldzinsen in Zukunft entwickeln, auch wenn vieles darauf hindeutet, dass die Zinsen fallen werden. Die Wahl der Laufzeit ist auch immer eine Wette darauf, dass die Zinsen in dieser Zeit nicht weiter ansteigen. Steigen die Zinsen innerhalb der Laufzeit, können Sie durch die Zinsbindung nicht zu einem renditestärkeren Festgeldangebot wechseln.

Sind Sie sich unsicher, wie lange Sie Ihr Geld anlegen sollen, können Sie auch die sogenannte „Treppenstrategie“ anwenden. Dabei verteilen Sie Ihre Anlagesumme auf unterschiedlich lange Laufzeiten, z. B. von 1, 2 und 3 Jahren. Ihr Vorteil: Durch diese Anlagestrategie bekommen Sie jedes Jahr Zugriff auf einen Teil Ihrer Anlage, die Sie, je nach Zinsniveau, wieder zu neuen Konditionen anlegen können.

3. Legen Sie die Höhe der Anlagesumme gezielt fest

Neben der Laufzeit ist beim Festgeld auch die Anlagesumme ein wichtiger Faktor, der über die Zinshöhe entscheidet. Je höher der Anlagebetrag, desto höhere Zinsen können Sie erwarten. Zu hoch sollte der Anlagebetrag jedoch auch nicht sein, denn einige Banken zahlen über eine bestimmte Anlagesumme hinaus keine Zinsen mehr.

Wie sich die Höhe des Zinses bei unterschiedlichen Laufzeiten und Anlagesummen verändert und mit welchem Zinsertrag Sie insgesamt rechnen können, zeigt Ihnen unser Festgeld Vergleich.

4. Nutzen Sie häufige Zinsgutschriften

Achten Sie bei der Wahl der richtigen Festgeldanlage auf den Zeitpunkt für die Zinsgutschrift. Diesen Zeitpunkt können Sie bei einigen Festgeldanlagen frei wählen. Entscheiden Sie sich für monatliche, viertel- oder jährliche Zinsgutschriften auf Ihr Festgeldkonto anstatt der Auszahlung am Ende der Laufzeit.

Der Vorteil: Mit jeder Zinsgutschrift erhöht sich Ihr Anlagebetrag. Da Ihnen Ihre Bank den vereinbarten Zins auf den vollen Anlagebetrag zahlt, erhöhen sich damit auch Ihre Zinseinnahmen – Sie profitieren vom sogenannten Zinseszinseffekt.

5. Wählen Sie attraktivere Festgeldzinsen im Ausland

Die höchsten Zinssätze erhalten Sie oft, wenn Sie Ihr Festgeld bei Direktbanken im Ausland anlegen. Mit den höheren Zinsen steigt allerdings auch das Risiko für Anleger, denn gute Festgeldzinsen erhalten Sie z. B. bei Banken aus Ländern wie Schweden, Italien oder Frankreich. Diese Länder sind gehören alle zur EU, verfügen aber über eine sehr unterschiedliche Kreditwürdigkeit.

Zwar sind Geldanlagen innerhalb der EU bis 100.000 € pro Person durch die gesetzliche Einlagensicherung geschützt. Es existiert jedoch keine gemeinsame Haftung der EU-Mitgliedsstaaten. Das bedeutet: Geht die Bank mit Ihren Einlagen pleite und reicht die Einlagensicherung nicht aus, muss das jeweilige EU-Land einspringen. Und da ist es unsicher, ob das klappt.

Wir empfehlen Ihnen deshalb, bei Sparkonten im Ausland auf die Bonität des jeweiligen Landes zu achten. Um die Bonität der einzelnen Länder zu prüfen, können Sie die aktuellen Ratings der Ratingagenturen Standard & Poor’s, Moody’s und DBRS Morningstar heranziehen. Die Ratingagenturen verwenden Buchstabenabfolgen, um die Kreditwürdigkeit von Ländern, Banken oder Unternehmen zu beschreiben. Die Ratings reichen von AAA (höchste Bonität) bis D (schlechte Bonität). Eine Liste mit den Ratings der wichtigsten Agenturen finden Sie auf unserer Seite Länderrating.

Wann ist eine Festgeldanlage für mich geeignet?

Festgeld lohnt sich für Sie, wenn Sie auf Ihr Geld mittelfristig nicht angewiesen sind und es deshalb für Monate oder Jahre fest anlegen können. Beachten Sie aber, dass Sie während der Laufzeit in der Regel keine Möglichkeit haben, auf Ihr Erspartes zuzugreifen. Nur in Ausnahmefällen entlässt Sie Ihre Bank aus dem laufenden Zinsvertrag. Außerdem können Banken bei vorzeitiger Kündigung Gebühren erheben oder die Zinserträge einbehalten.

Festgeld ist im Vergleich zu anderen Geldanlagen eine sehr sichere Anlagemöglichkeit – im Falle einer Bankenpleite sind Ihre Einlagen EU-weit bis 100.000 € abgesichert.

Wenn Sie ein auf Sicherheit bedachter Anleger sind, Ihr Erspartes nicht dem Risiko von Zinsänderungen aussetzen möchten und mittelfristig Ihr Geld nicht für andere Ausgaben benötigen, ist Festgeld für Sie die richtige Wahl.

Warum gibt es für Festgeld oft höhere Zinsen als für Tagesgeld?

Beim Festgeld legen Sie Ihr Geld für eine bestimmte Laufzeit an und erhalten dafür von Ihrer Bank einen garantierten Zinssatz. Der Vorteil: Sie wissen genau, wie viel Zinsertrag Sie für den Anlagezeitraum erhalten und sind außerdem vor Zinsänderungen geschützt. Ihre Bank wiederum kann fest mit Ihren Einlagen planen. Diese Sicherheit belohnen Banken oft mit höheren Zinssätzen als beim Tagesgeld.

Allerdings gibt es auch hier Ausnahmen: Je nach der Erwartung an die Leitzinsen der Europäischen Zentralbank kann der Zins für Festgeld durchaus auch mal niedriger ausfallen, als wenn Sie Ihr Geld auf einem Tagesgeldkonto deponieren würden. Banken senken zudem oft die Zinsen für längerfristige Anlagen, wenn sie erwarten, dass das Zinsniveau in absehbarer Zeit fällt. Das kann zu einer inversen Zinskurve bei Festgeld führen.

Deshalb gilt: Wählen Sie für Ihren Anlagebetrag unterschiedliche Laufzeiten und vergleichen Sie die einzelnen Zinskonditionen miteinander, so finden Sie schnell heraus, welche Geldanlageform die richtige für Ihr Sparvorhaben ist.

Inflation lässt Ihr Sparguthaben schrumpfen

Auch bei einem Tagesgeldkonto oder einem Festgeldkonto mit hohen Zinsen besteht die Gefahr, dass der Zinsertrag durch die Inflation aufgefressen oder wenigstens gemindert wird. Aktuell liegt die Inflationsrate in Deutschland bei 2,2 % (für März 2025). Ihr Geld verliert also laufend etwas an Wert. Mittelfristig strebt die Europäische Zentralbank (EZB) eine Inflationsrate von ca. 2 % an.

So wirkt sich die Inflation auf die Festgeldzinsen aus

Die Festgeldzinsen können niedriger als die Inflationsrate sein. Das wirkt sich auf die Rendite Ihrer Geldanlage aus. Ein Beispiel macht den negativen Effekt nachvollziehbar: Eine Bank zahlt auf Festgeldanlagen mit einer Laufzeit von 5 Jahren und einer Mindestanlage von 2.500 € einen Zins von 0,4 %. Nehmen wir an, die Inflationsrate liegt zum selben Zeitpunkt bei 2 %. Damit liegen die Preissteigerungsraten deutlich über den Marktzinsen. Legen Sie Ihr Geld für 5 Jahre zu 0,4 % an und bleibt die Inflation über den gesamten Zeitraum konstant bei 2 %, verlieren Sie in den 5 Jahren viel Geld, statt Rendite zu erwirtschaften.

Die folgende Beispielrechnung zeigt anhand von zwei unterschiedlichen Festgeldzinsen, wie viel Zinsertrag Sie mit Ihrer Festgeldanlage innerhalb von 5 Jahren ohne Einberechnung der Inflation erwirtschaftet hätten. Eventuelle Zinseszinsen sind nicht einberechnet.

Zinsertrag von Festgeldanlagen ohne Einberechnung der Inflationsrate

| Konditionen | Festgeld 1 | Festgeld 2 |

|---|---|---|

| Anlagebetrag | 2.500 € | 2.500 € |

| Zinssatz | 0,4 % | 3,00 % |

| Laufzeit | 5 Jahre | 5 Jahre |

| Zinsertrag nach 5 Jahren | 50 € | 375 € |

| Zinsertrag + Anlagebetrag | 2.550 € | 2.875 € |

Beim Festgeld 1 ist Ihr Anlagebetrag durch die Verzinsung von jährlich 0,4 % von 2.500 € auf insgesamt 2.550 € angestiegen. Beim Festgeld 2 ist Ihr Anlagebetrag durch die gute Verzinsung auf fast 2.900 € angewachsen. Wie sich die Inflation nach 5 Jahren Laufzeit auf die Höhe der Einlagen auswirken kann, zeigt die folgende Tabelle.

Wirkung der Inflation auf den Zinsertrag von Festgeldanlagen

| Konditionen | Festgeld 1 | Festgeld 2 |

|---|---|---|

| Anlagebetrag | 2.500 € | 2.500 € |

| Inflationsrate | 2 % | 2 % |

| Wertverlust nach 5 Jahren | -236 € | -236 € |

| Wert nach 5 Jahren + Zinsertrag | 2.314 € | 2.639 € |

| Gewinn/ Verlust nach Inflation | -186 € | +139 € |

Beim Festgeld 1 sind die Einlagen zwar auf 2.550 € angestiegen, doch im selben Zeitraum gab es eine Inflation. Wir haben die Inflationsrate konstant mit 2 % angesetzt. Dadurch ist Ihr Anlagebetrag plus Zinsertrag nach 5 Jahren nur noch ca. 2.300 € wert. Der Kaufkraftverlust beträgt ca. 200 €. Hätten Sie Ihr Geld wegen der niedrigen Zinsen gar nicht angelegt, wäre Ihr Kapital nach 5 Jahren sogar nur noch 2.230 € wert. Die Berechnung zeigt, dass Ihre Geldanlage in diesem Fall zwar keine Rendite abgeworfen, aber die Geldentwertung etwas abgemildert hat.

Beim Festgeld 2 hat die Inflationsrate % den Geldwert Ihrer Anlage ebenfalls gedrückt. Sie haben die Geldentwertung jedoch durch den höheren Zinsgewinn abgemildert und sogar knapp 140 € an Kaufkraft gewonnen.

Ihre Geldanlage wirft immer erst Rendite ab, wenn der Zinssatz höher ist als die Inflationsrate. Bei einer sehr hohen Inflationsrate machen Sie mit einer Festgeldanlage real in der Regel Verlust.

Welchen Einfluss hat der Leitzins auf die Festgeldzinsen?

Die Höhe der Festgeldzinsen wird maßgeblich durch die Geldpolitik der Europäischen Zentralbank (EZB) bestimmt, denn sie legt regelmäßig die Höhe des Leitzinses fest, zu dem sich Banken Geld leihen können. Im Juni 2024 hat die EZB im Euroraum nach einigen Jahren, in denen sie die hohe Inflationsrate mit einer Anhebung des Leitzinses begegnete, die Zinswende eingeläutet. Nachdem sie das allgemeine Zinsniveau ab 2022 angehoben und dann hoch gehalten hatte, senkten die Währungshüter im Sommer 2024 den Leitzins wieder. Im Moment liegt der Hauptrefinanzierungssatz bei 2,65 %. Der für die Tages- und Festgeldzinsen maßgebliche Einlagenzins liegt bei 2,50 %.

Lange Zeit konnten sich die Banken sehr günstig Geld von der EZB leihen und waren dadurch nicht so stark auf die Einlagen der Anleger angewiesen. Die Folge: Die Zinsen für Geldanlagen wie Festgeld oder Tagesgeld fielen in den Keller. Im Umkehrschluss bedeutete das aber auch, dass die Zinsen stiegen, nachdem die EZB den Leitzins ab 2022 deutlich anhob. Die erneute Wende leitete die EZB dann im Juni 2024 ein. Als Faustregel gilt: Je höher der Leitzins, desto höher fallen die Festgeldzinsen aus und umgekehrt. Im Moment befinden sich die Festgeldzinsen noch auf einem im historischen Vergleich eher hohen Niveau.

Wie die Zinsentwicklung aussieht und wie diese auf die Wirtschaft und Ihre Finanzen wirkt, können Sie in unserem Zinskommentar lesen.

Weniger Gegenwind für die Wirtschaft

Heike Kevenhörster

Vergleich.de Expertin für Geldanlagen

Erneut hat die Europäische Zentralbank (EZB) eine Herabsenkung der Leitzinsen beschlossen. Um 0,25 Prozentpunkte sinken sowohl der für die Sparzinsen maßgebliche Einlagensatz als auch der wichtige Hauptrefinanzierungssatz.

Das bedeutet: Wenn Banken Gelder bei der EZB parken, erhalten sie künftig nur noch 2,50 % Zinsen. Daran orientieren sich die Banken u. a. bei ihren Angeboten für Tagesgeldzinsen für Privatkunden. Sparer müssen sich also auf niedrigere Habenzinsen gefasst machen.

Leihen sich Geschäftsbanken für eine Woche Geld bei der EZB, müssen sie dafür in Zukunft nur noch 2,65 % Zinsen zahlen. Diesen Satz können Banken und Sparkassen in Form von reduzierten Kreditzinsen an ihre Kunden weitergeben. Darlehen werden für Verbraucher also voraussichtlich günstiger.

Mit ihrer aktuellen Entscheidung reagieren die Währungshüter auf die schwächelnde Wirtschaftsentwicklung im Euroraum. Auch Deutschlands Unternehmen benötigen die Unterstützung durch geringere Zinsen. Denn hohe Leitzinsen bremsen die wirtschaftliche Aktivität und behindern Investitionen. Die EZB erachtet das neue Zinsniveau als spürbar weniger restriktiv.

Demgegenüber bedeuten niedrigere Zinsen billigeres Geld: Kredite werden günstiger, wodurch Firmen leichter investieren können. Auch der private Konsum wird angekurbelt. In der Regel führen niedrigere Zinsen zu steigenden Aktienkursen.

Der Immobilienmarkt profitiert ebenfalls von preiswerteren Darlehen, wobei sinkende Leitzinsen bei den Bauzinsen schon eingepreist waren. Die Kosten für Baufinanzierungen hängen auch von den Renditen für langfristige Staatsanleihen und Pfandbriefe ab. Ein milliardenschweres Schuldenpaket einer neuen Bundesregierung wird wohl höhere Renditen für Staatsanleihen nach sich ziehen und die Bauzinsen steigen lassen. Aktuell gibt es allerdings eine Zinsdelle mit Angeboten für Baufinanzierungen unter 3 % bei einer kurzen Zinsbindung bis zu 10 Jahren.

Die Geldentwertung im Euroraum war zuletzt zwar leicht zurückgegangen. Sie liegt aber weiterhin über dem Ziel von 2 %. Daher hätte der EZB-Rat auch Argumente für eine Zinspause gehabt. Die nächste Zinsentscheidung der europäischen Währungshüter steht am 17. April 2025 an. Es ist noch nicht ausgemacht, dass es dann mit den Zinssenkungen weitergeht.

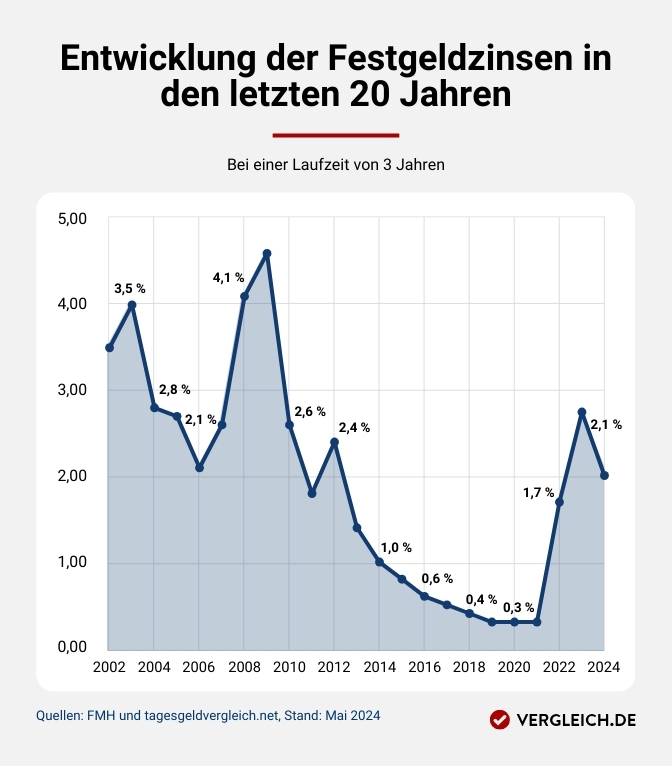

Wie haben sich die Festgeldzinsen historisch entwickelt?

Früher gab es noch höhere Zinsen auf Festgeld als heute. Wie eine Auswertung der FMH-Finanzberatung zeigt, waren die Festgeldzinsen in der Finanzkrise 2008/2009 am höchsten. Auf 3-jähriges Festgeld erhielten Sparer damals im Durchschnitt bis zu 5 % Zinsen. Dann begann die EZB mit den Leitzinssenkungen, was die Zinsen auf Spareinlagen drückte. Von 2012–2021 ging es kontinuierlich nach unten, bis hin zu Niedrigzinsen um 0,3 %. Seit der Zinswende der EZB im Juli 2022 boten die Geldinstitute höhere Festgeldzinsen an. Seit 2024 und mit der erneuten Wende im Juni sanken diese wieder.