- Was ist Festgeld und was ist ein Festgeldkonto?

- Wie hoch sind die Festgeldzinsen aktuell?

- Wann ist Festgeld sinnvoll?

- Wie sicher ist Festgeld?

- Experten-Interview: So funktioniert nachhaltiges Festgeld

- Wie lange soll man Festgeld anlegen?

- Kann ich während der Laufzeit kündigen?

- Häufige Fragen zum Festgeld

Was ist Festgeld und was ist ein Festgeldkonto?

Festgeld, auch Termingeld genannt, ist neben Tagesgeld eine der beliebtesten Anlageformen in Deutschland. Wie funktioniert ein Festgeldkonto? Bei dieser Anlageform parken Sie Ihr Geld für einen bestimmten Zeitraum auf einem Festgeldkonto. Ihre Bank zahlt Ihnen im Gegenzug einen festen Zinssatz auf den Betrag, den Sie als Festgeld anlegen.

Anders als beim Tagesgeldkonto haben Sie während der vereinbarten Laufzeit keinen Zugriff auf Ihre Festgeldanlage. Dafür zahlen Banken aber meist höhere Festgeldzinsen, denn durch die längerfristige Geldanlage können Banken besser mit Ihrem Geld planen. Ein weiterer Vorteil: Während der gesamten Laufzeit bleibt der Zins gleich. Vor den üblichen Marktschwankungen ist Ihr Geld auf einem Festgeldkonto geschützt. Zudem wissen Sie, wenn Sie ein Festgeldkonto eröffnen, bereits genau, wie viel Zinsertrag Ihnen die Geldanlage einbringt.

Unsere aktuell besten Festgeldzinsen

Laufzeit: 1 Jahr, Anlagebetrag: 10.000 €

AAA Länderrating

AAA Länderrating

AA- Länderrating

A+ Länderrating

AAA Länderrating

Wie eröffne ich ein Festgeldkonto?

Um von guten Festgeldzinsen zu profitieren, müssen Sie ein Festgeldkonto eröffnen. Dies funktioniert mit wenigen Schritten:

- Vergleichen Sie Angebote und wählen Sie ein Festgeldkonto: Unser Festgeld Vergleich bietet Ihnen einen Marktüberblick. Haben Sie sich für eine Anlagesumme entschieden, müssen Sie nur noch das für Sie passende Zinsangebot wählen, zu dem Sie Ihr Festgeld anlegen möchten.

- Stellen Sie einen Kontoantrag: Bevor die Bank Ihnen das Festgeldkonto freischalten kann, müssen Sie zuerst einen Kontoantrag mit Ihren Kontaktdaten ausfüllen. Den Antrag drucken Sie im Anschluss aus und unterschreiben ihn.

- Bestätigen Sie Ihre Identität: Vor Eröffnung Ihres Festgeldkontos ist die Bank nach den Auflagen des Geldwäschegesetzes verpflichtet, Ihre Identität festzustellen. Bei Online-Banken ohne Filialnetz geschieht dies per Postident- oder Videoident-Verfahren. Beim Postident-Verfahren überprüft ein Mitarbeiter der Post Ihre Identität über Ihren Personalausweis oder Reisepass. Im Anschluss werden Ihre Unterlagen an die Bank weitergeleitet. Beim Videoident-Verfahren geschieht die Prüfung innerhalb weniger Minuten online über einen Videoanruf.

- Überweisen Sie Ihren Anlagebetrag auf das Festgeldkonto: Innerhalb weniger Tage nach Absenden des Kontoantrags erhalten Sie von Ihrer Bank alle nötigen Unterlagen für Ihr Festgeldkonto. Haben Sie sich mit Ihren Zugangsdaten angemeldet, können Sie den Anlagebetrag auf Ihr Festgeldkonto transferieren.

Wenn Sie Ihren Sparerpauschbetrag nicht bereits für andere Anlagekonten benötigen, sollten Sie Ihrer Bank einen Freistellungsauftrag schicken. Damit befreien Sie Ihre Zinserträge bis zu 1.000 € bzw. für Paare bis zu 2.000 € von der Abgeltungssteuer.

Wie hoch sind die Festgeldzinsen aktuell?

In der folgenden Tabelle sehen Sie, welche aktuellen Festgeld-Zinsen und Erträge Sie für eine Festgeldanlage bei unterschiedlichen Laufzeiten erhalten. Momentan bieten Banken Festgeldzinsen von bis zu ca. 2,50 %.

Unsere aktuell besten Zinsen und Zinserträge mit Zinseszins für Festgeld bei unterschiedlichen Laufzeiten

| Laufzeit | Anlagebetrag | Zins | Zinsertrag |

|---|---|---|---|

| 1 Jahr | 10.000 € | 2,50 % | 250 € |

| 2 Jahre | 10.000 € | 2,60 % | 527 € |

| 3 Jahre | 10.000 € | 2,65 % | 816 € |

| 4 Jahre | 10.000 € | 2,75 % | 1.146 € |

| 5 Jahre | 10.000 € | 2,71 % | 1.355 € |

| 10 Jahre | 10.000 € | 2,65 % | 2.989 € |

Quelle: Vergleich.de Festgeld Vergleich, Stand: 11.03.2025

Die konkrete Höhe der Festgeldzinsen hängt zum einen von der Laufzeit und zum anderen von der Bank ab. Eine lange Laufzeit hat für die Bank den Vorteil, dass sie länger mit Ihren Spareinlagen arbeiten kann. Diese Planungssicherheit belohnen die Geldinstitute in der Regel mit höheren Zinsen. Meist fallen die Zinssätze bei kurzen Laufzeiten geringer aus. Außerdem unterscheiden sich die Zinsangebote der einzelnen Banken z. T. erheblich. Für die obenstehende Tabelle haben wir die besten Angebote aus unserem Festgeld Vergleich zusammengestellt.

Wo bekomme ich die besten Zinsen für mein Geld?

Direktbanken bieten Ihnen in der Regel höhere Zinssätze als Filialbanken. Das ist möglich, weil sie wie z. B. die IKB, ING oder comdirect kein Filialnetz betreiben und so weniger Kosten tragen als Filialbanken. Die besten Festgeldzinsen bieten oft ausländische Finanzdienstleister, z. B. Bigbank, Renault Bank direkt, Opel Direktbank, J&T Banka, PAYRAY, Crédit Agricole oder Klarna. Manchmal werden Festgeldanlagen im Ausland von Plattformen wie WeltSparen vermittelt.

Riskanter als Festgeld kann die Geldanlage in fremden Währungen sein. Einige Banken werben mit hohen Renditen auf Fremdwährungskonten, wo die Zinserträge deutlich höher ausfallen können als bei Geldanlagen in Euro-Währung. Hier besteht allerdings die Gefahr, dass es aufgrund negativer Wechselkursentwicklungen zu Verlusten kommt. Diese können auch hoch sein.

Wann ist Festgeld sinnvoll?

Festgeld macht nur dann Sinn, wenn Sie auf das angelegte Geld in dem vereinbarten Zeitraum nicht zugreifen müssen. In diesem Fall ist Festgeld attraktiver als Tagesgeld, weil die Festgeld-Zinsen oft höher sind.

Lohnt sich Festgeld? Das kommt auf Ihre individuelle Bewertung von Risiko und Rendite an. Festgeld oder Termingeld ist besonders interessant für Anleger, die auf Sicherheit bedacht sind. Der Ertrag einer Festgeldanlage lässt sich sicher und ohne Risiken kalkulieren. Ein Verlustrisiko oder Kursschwankungen existieren nicht, wenn Sie Festgeld anlegen. Wer also die Gefahren eines Aktiengeschäfts scheut, ist hier am besten aufgehoben.

Wie viel Geld Sie in Festgeld anlegen, hängt von Ihrem individuellen Vermögen ab. Ideal ist es, verschiedene Anlageformen zu mischen. Denken Sie jedoch daran, dass Rücklagen, die schnell verfügbar sein müssen, am besten auf einem Tagesgeldkonto aufgehoben sind.

Lohnt sich Festgeld auch bei hoher Inflation?

Bei einer hohen Inflationsrate ist die reale Rendite einer Festgeldanlage nur bei hohen Zinsen positiv, da die Geldentwertung durch die Inflation sonst höher ist als die Zinsen, die Sie auf Ihr Erspartes erhalten. Den Realzins berechnen Sie, indem Sie die Inflationsrate vom Zinssatz bzw. der Rendite abziehen. Wir haben für Sie eine Beispielrechnung durchgeführt. Sehen Sie, wie die Erträge bei Tages- und Festgeld in Gegenüberstellung zu einem MSCI-World-ETF aussehen.

Realrendite verschiedener Arten der Geldanlage

| Anlageform | Rendite | Inflationsrate | Realrendite |

|---|---|---|---|

Tagesgeld | 3,15 % (garantierter Beispielszins) | 2,3 % | 0,85 % |

Festgeld | 2,75 % (garantierter Beispielszins) | 2,3 % | 0,45 % |

MSCI-World-ETF | 8 % (durchschnittl. jährl. Rendite seit 1975) | 2,3 % | 5,7% |

Bei der aktuellem Inflationsrate ist die Realrendite von sicheren Geldanlagen wie Tagesgeld und Festgeld bei guten Zinsen positiv. Entscheiden Sie sich jedoch dafür, Ihr Geld einfach auf einem Girokonto zu parken, auf dem Sie gar keine Zinsen erhalten, schreitet die Entwertung Ihres Geldes voran.

Die Inflation schlagen können Sie deutlicher mit risikoreicheren Geldanlagen wie Aktien oder einer Investition in einen MSCI-World-ETF. Dieser börsennotierte Indexfonds setzt breit gestreut auf über 1.500 Unternehmen aus 23 Industriestaaten. Er erzielte seit 1975 eine durchschnittliche Rendite von 8 % pro Jahr. Jedoch ist ein Gewinn nicht sicher, auch Verluste sind möglich. Deshalb sollten Sie bei ETFs einen langen Anlagehorizont von 15 Jahren haben. In diesem Zeitraum hat ein Anleger mit einem ETF auf den MSCI World Index noch nie Verlust gemacht.

Wie sicher ist Festgeld?

Beim Festgeld sind Ihre Spareinlagen durch verschiedene Einlagensicherungssysteme geschützt. Im Falle einer Bankenpleite werden Sparer von der gesetzlichen Entschädigungseinrichtung deutscher Banken EdB entschädigt. Diese Einlagensicherung garantiert eine Entschädigung bis zu 100.000 € pro Kunde und Bank. Gemeinschaftskonten sind bis zu 200.000 € geschützt.

Darüber hinaus gibt es zusätzliche freiwillige Sicherungssysteme der verschiedenen Banken und Sparkassen, die auch darüberhinausgehende Summen absichern. Wie hoch diese Beträge genau sind, erfahren Sie auf der Internetseite der jeweiligen Bank.

Wie hoch ist das Risiko einer Festgeldanlage in der EU?

Die gesetzliche Einlagensicherung gilt für deutsche Banken sowie im EU-Ausland. Ihr Erspartes ist also auch dort durch die Einlagensicherung bis zu 100.000 € abgesichert. In unserem Festgeld Vergleich sehen Sie auf einen Blick, wie und in welcher Höhe Ihre Spareinlage geschützt ist. Falls die Einlagensicherung nicht ausreichen sollte, wenn eine Bank pleitegeht, bürgt das jeweilige EU-Land für Ihre Spareinlagen. Daher empfehlen wir, dass Sie auf das Länderrating schauen, das für die Bank Ihrer Wahl gilt. Dieses gibt wieder, wie Ratingagenturen die Bonität des Landes einschätzen.

Wenn Sie auf gute Festgeld-Angebote aus dem Ausland stoßen, kann es sein, dass dahinter Plattformen wie WeltSparen oder Zinspilot als Vermittler stehen. Diese sind seriös. Wenn Sie z. B. über WeltSparen Festgeld anlegen wollen, finden Sie auch diese Angebote in unserem umfangreichen Festgeld Vergleich.

Experten-Interview: So funktioniert nachhaltiges Festgeld

Einige Banken werben nicht nur mit guten Sparzinsen, sondern auch mit einer ökologischen und sozialen Ausrichtung ihrer Festgeldanlagen. So will etwa die UmweltBank* das Geld ihrer Kunden gewinnbringend anlegen und gleichzeitig einen Beitrag zum Umweltschutz leisten. Was bedeutet das genau und wie wird die Nachhaltigkeit sichergestellt? Darüber haben wir mit Marion Bernhard-Tischler gesprochen. Sie ist Expertin Privatkunden bei der UmweltBank.

Sie werben auf Ihrer Webseite mit nachhaltigem Festgeld. Was ist darunter zu verstehen?

Marion Bernhard-Tischler: Wie jede Bank nutzt auch die UmweltBank die Spareinlagen ihrer Kundinnen und Kunden, um Kredite zu vergeben. Das Besondere bei der UmweltBank ist, dass wir Kredite ausschließlich für nachhaltige Projekte bereitstellen, beispielsweise für Wind- und Solarparks sowie für ökologisch oder sozial nachhaltige Immobilienprojekte.

Wie wird die Nachhaltigkeit kontrolliert?

Marion Bernhard-Tischler: Die UmweltBank berücksichtigt in ihren Geschäftsbereichen klare Positiv- und Ausschlusskriterien. Zudem berät der fachlich unabhängige Umweltrat zu ökologischen oder ökonomischen Fragen. Darüber hinaus haben wir in unserer Satzung festgelegt, dass sich die Geschäftsaktivitäten der Bank an den Nachhaltigkeitszielen der Vereinten Nationen orientieren.

Bei einigen konventionellen Direktbanken erhält man zurzeit höhere Zinsen als bei Ihnen. Was für Kunden kommen trotzdem zu Ihnen?

Marion Bernhard-Tischler: Viele Menschen möchten unserer Einschätzung nach in Finanzprodukte investieren, die mit ihrem eigenen Wertekompass übereinstimmen. Wenn das EU-Parlament beispielsweise Atomenergie gemäß der EU-Taxonomie als nachhaltig einstuft, spiegelt das erfahrungsgemäß nicht unbedingt die Meinung aller nachhaltigkeitsbewussten Anlegerinnen und Anleger wider. Die Folge ist, dass sie bei Nachhaltigkeitskriterien im Finanzbereich genauer hinsehen und gezielt nach Anlageprodukten suchen, die ihren individuellen Wertevorstellungen entsprechen. Unabhängig davon ist die UmweltBank stets bemüht, marktübliche Zinsen für ihre Produkte anzubieten, was uns unserer Meinung nach auch gut gelingt.

Im Zuge des Ukraine-Kriegs und der Inflation ist das Interesse an grünen Geldanlagen merklich zurückgegangen. Inwiefern haben Sie das auch bei der UmweltBank gespürt?

Marion Bernhard-Tischler: Aus unserer Sicht können wir diesen Trend nicht bestätigen: Sowohl die Zahl unserer Kunden als auch das Einlagevolumen im Privatkundengeschäft sind seit 2022 gestiegen. Im Juli 2024 haben wir den UmweltBank-ETF an die Börse gebracht, der aktuell laut justETF schon ein Fondsvolumen von rund 28 Mio. Euro erreicht hat.

Welche Entwicklung erwarten Sie für nachhaltige Geldanlagen in den nächsten Jahren?

Marion Bernhard-Tischler: Wir gehen davon aus, dass das Thema auf dem Finanzmarkt weiterhin an Relevanz gewinnen wird – nicht nur weil Anleger danach verlangen, sondern weil auch die EU-Kommission das Thema im Rahmen der EU-Taxonomie weiter vorantreiben wird.

Hinweis: Der Kurs der Fondsanteile unterliegt Schwankungen und kann – insbesondere bei negativen Wirtschafts- oder Börsenentwicklungen – auch dauerhaft und deutlich unter dem Kaufkurs liegen. Fonds sind nicht geeignet für Anlegerinnen und Anleger, die eine risikolose Anlage anstreben oder ihr Geld innerhalb eines Zeitraums von fünf Jahren zurückziehen möchten. Bitte lesen Sie den Verkaufsprospekt und das Basisinformationsblatt (PRIIP) des Fonds, bevor Sie eine endgültige Anlageentscheidung treffen.

Das Interview wurde im November 2024 geführt.

Wie lange soll man Festgeld anlegen?

Die Laufzeit für Festgeld liegt in der Regel zwischen 1 Monat und maximal 10 Jahren. Je nach Marktzinslage empfiehlt sich eine kürzere oder längere Laufzeit. Gehen Sie davon aus, dass die Zinsen absehbar fallen, habe Sie mit langen Laufzeiten die Chance, sich die aktuell hohen Zinsen für die Zukunft zu sichern. Sind die Zinsen jedoch bereits niedrig, sollten Sie Ihr Festgeld nicht länger als für höchstens 3 Jahre festschreiben. Wenn Sie zeitnah steigende Zinsen erwarten, legen Sie Ihr Geld lieber nur für einen kürzeren Zeitraum, z. B. 1 Jahr oder 2 Jahre, an.

Der Grund: Die Höhe der Zinsen ist maßgeblich von der Geldpolitik der Europäischen Zentralbank (EZB) abhängig. Lange lag der Leitzins der EZB auf einem historischen Tiefststand. In den Jahren 2022 und 2023 hat die EZB den Leitzins stark erhöht. Damit stiegen auch die Zinsen für Festgeld. Im Juni 2024 kam es zur erneuten Zinswende und die EZB senkte den Leitzins mehrfach. Experten erwarten, dass die Zinsen in Zukunft weiter fallen. Sicher ist dies jedoch nicht.

Rechenbeispiel: So verändert sich der Zinsertrag bei unterschiedlichen Laufzeiten

Das folgende Rechenbeispiel zeigt, wie sich Zins und Ertrag für ein Anlagebetrag von 10.000 € bei unterschiedlichen Laufzeiten mit eventuellem Zinseszins ändern können. Für die Berechnung haben wir immer den günstigsten Anbieter aus unserem Festgeld Vergleich (Stand: 22. Januar 2025) herangezogen:

| Laufzeit | Anlagebetrag | Zins | Zinsertrag |

|---|---|---|---|

6 Monate | 10.000 € | 3,00 % | 160 € |

2 Jahre | 10.000 € | 2,80 % | 568 € |

10 Jahre | 10.000 € | 2,50 % | 2.801 € |

Legen Sie Ihre 10.000 € für 6 Monate Jahre an, erhalten Sie einen höheren Zinssatz als bei einer Laufzeit von 2 oder 10 Jahren. Dies liegt daran, dass die Banken langfristig ein sinkendes Zinsniveau erwarten. Im historischen Vergleich sind die Sparzinsen immer noch recht hoch. Aktuell können sich hohe Zinsen für eine lange Zeit sichern.

Es lohnt sich immer, im Vorfeld genau auszurechnen, wie viel Zinsgewinn Sie bei welcher Laufzeit mit Ihrem Festgeldkonto tatsächlich erzielen. Erst dann sollten Sie sich für die passende Laufzeit entscheiden und Festgeld anlegen. Unser Festgeld Vergleich zeigt Ihnen nach Eingabe der Laufzeit und des Anlagebetrags tagesaktuell für jeden Zinssatz die genaue Höhe Ihres Zinsgewinns an. Auch eventuelle Zinseszinsen sind hier schon einberechnet.

Mit einer Festgeldtreppe bleiben Sie flexibel

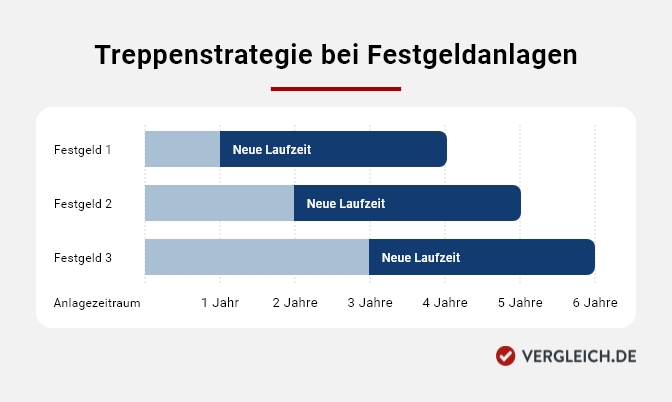

Wenn Sie unterschiedliche Festgeld-Laufzeiten kombinieren und eine Zinstreppe bilden, erhalten Sie sich die Chance auf steigende Zinsen und bewahren sich Flexibilität. Eine Festgeldtreppe erhalten Sie, indem Sie ihren Anlagebetrag auf unterschiedliche Laufzeiten aufteilen.

Nehmen wir an, Sie möchten 50.000 € als Festgeld anlegen. Dann teilen Sie den Betrag durch 5 und legen 10.000 € als Festgeld für 1 Jahr an, 10.000 € für 2 Jahre, 10.000 € für 3 Jahre, 10.000 € für 4 Jahre und 10.000 € für 5 Jahre an. Nutzen Sie jeweils unseren Festgeld Vergleich, um das günstigste Angebot zu finden.

Die folgende Grafik verdeutlicht das Prinzip einer Zinstreppe am Beispiel von drei Anlagezeiträumen.

Mit der Zinstreppe sind Sie sowohl bei steigenden Zinsen als auch bei fallenden Zinsen auf der sicheren Seite: Stehen bei der Auszahlung des einjährigen Festgeldes die Zinsen inzwischen höher, können Sie für die Wiederanlage ein neues Angebot wählen und sich so das Zinsplus sichern.

Falls die Zinsen stattdessen zwischenzeitlich gesunken sein sollten, legen Sie entweder zu den niedrigeren Zinsen wieder an. Sie haben aber auch die Freiheit, sich jetzt gegen eine Wiederanlage zu entscheiden und eine andere Anlageform zu wählen. In jedem Fall ist Ihr Risiko wegen der gesplitteten Anlagebeträge begrenzt.

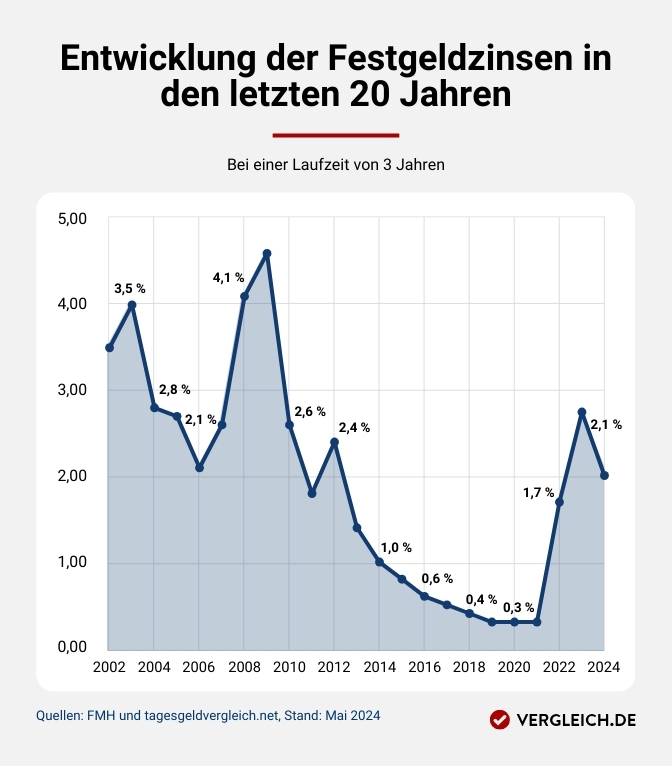

Wie waren die Festgeldzinsen in den letzten 20 Jahren?

In den letzten 20 Jahren sind die Zinsen lange Zeit gefallen, wie der Blick in die Vergangenheit zeigt. Im Jahr 2000 gab es noch kräftige Sparzinsen, dann sanken sie. Allerdings ging es von 2003 bis 2008 wieder kurz aufwärts mit den Zinsen. In den Jahren 2008/2009 bekamen die Anleger laut einer Untersuchung der FMH-Finanzberatung bis zu 5 % Zinsen für 3-jähriges Festgeld in Deutschland.

Nach der Finanzkrise fielen die Zinsen dann langfristig. Die Europäische Zentralbank (EZB) senkte den Leitzins von 4 % im Jahr 2008 zunächst fast durchgehend ab – bis auf null im Jahr 2016. Diese Niedrigzins- und sogar Nullzinspolitik drückte die Zinsen auf Spareinlagen. Von 2014 an erhielten Festgeld-Sparer nur noch ca. 1 % oder weniger Rendite.

Von Juli 2022 bis September 2023 hob die EZB den Leitzins an. Banken gaben die höheren Zinsen auf Tagesgeld und Festgeld an ihre Kunden weiter. Die erneute Zinswende läuteten die Währungshüter dann im Juni 2024 ein. Seitdem sank der Hauptrefinanzierungssatz auf heute 2,65 %. Der für die Sparzinsen richtungsweisende Einlagenzins steht aktuell bei 2,50 %.

Kann ich mein Festgeldkonto während der Laufzeit kündigen?

Eine Kündigung des Festgeldkontos während der Laufzeit ist in der Regel nicht möglich. In einigen Fällen stimmen Banken einer vorzeitigen Kündigung jedoch aus Kulanz zu. Hierbei kann die Bank jedoch auf die Verzinsung Ihrer Festgeldanlage komplett verzichten oder den Anlagebetrag zu einem wesentlich niedrigeren Zins als vereinbart auszahlen. Zusätzlich kann die Bank für die vorzeitige Auflösung des Festgeldkontos Gebühren erheben, deren Höhe nicht vom Gesetz geregelt ist.

Was der Gesetzgeber nach § 314 des Bürgerlichen Gesetzbuch (BGB) allerdings geregelt hat, ist das Recht, dass ein laufender Vertrag von jeder Vertragspartei „aus wichtigem Grund ohne Einhaltung einer Kündigungsfrist“ gekündigt werden darf. Dies ist unter anderem der Fall, wenn der Kreditnehmer Bürgergeld (das ehemalige Arbeitslosengeld II oder Hartz 4) bezieht oder der Bank eine Insolvenz droht.

Muss ich mein Konto zum Laufzeitende kündigen?

Das hängt von den jeweiligen Vertragsbedingungen Ihres Festgeldkontos ab. Steht im Vertrag, dass das Festgeldkonto nach Ablauf der Laufzeit automatisch aufgelöst wird, müssen Sie gar nichts tun. Ihre Bank transferiert den Anlagebetrag zusammen mit dem Zinsertrag auf Ihr Referenzkonto.

Viele Banken verlangen von ihren Anlegern jedoch eine schriftliche Kündigung zum Ende der Laufzeit. Passiert dies nicht, wird der Anlagebetrag für denselben Zeitraum erneut und dann zu den aktuellen Zinskonditionen angelegt. Hierbei spricht man von einer „automatischen Prolongation“. Bei einigen Banken können Sie die automatische Wiederanlage jedoch bereits im Kontoantrag ausschließen.

In jedem Fall sollten Sie vor Vertragsabschluss klären, ob eine aktive Kündigung zum Ende der Laufzeit notwendig ist. Ist dies der Fall, sollten Sie sich eine Erinnerung für die Kündigung setzen. Wichtig: Beachten Sie hierbei auch die Kündigungsfristen der jeweiligen Banken! Wenn Sie sichergehen wollen, schicken Sie die Kündigung gleich nach Eröffnung des Festgeldkontos schriftlich an Ihre Bank.

Beispiel für eine automatische Prolongation: Sie haben Ihr Festgeld in Höhe von 10.000 € für 3 Jahre zu 3 % angelegt. Kündigen Sie Ihre Festgeldanlage nicht rechtzeitig, legt die Bank Ihren Festgeldbetrag samt Zinsen nach Laufzeitende erneut für 3 Jahre zu den aktuellen Zinskonditionen an. In unserem Beispielszenario ist der Zins dieser Bank in der Zwischenzeit jedoch auf 1 % gesunken.

Veränderung des Zinsertrages bei automatischer Prolongation

| Anlagebetrag | Zins | Zinsertrag | |

|---|---|---|---|

1. Laufzeit | 10.000 € | 3 % | 900 € |

2. Laufzeit (Wiederanlage) | 10.000 € | 1 % | 300 € |

Durch die Wiederanlage erhalten Sie für 3 Jahre Laufzeit ohne Zinseszins statt fast 1.000 € nur noch 300 €. Zudem ist Ihnen die Möglichkeit entgangen, selbst ein besseres Zinsangebot zu suchen und zu einem anderen Anbieter zu wechseln. Die automatische Prolongation muss jedoch nicht zwangsläufig ein Nachteil sein: Bei einem steigenden Zinsniveau kann Ihr Festgeld durch die Wiederanlage mehrere Jahre ohne Aufwand Ihrerseits eine gute Rendite erwirtschaften.

Was sind bei Festgeld die Vorteile und Nachteile?

Vorteile eines Festgeldkontos

- Das Festgeldkonto ist eine besonders sichere Geldanlage.

- Die Bank zahlt Ihnen über die gesamte Laufzeit einen festen Zins.

- Ihr Anlagebetrag ist vor Marktschwankungen geschützt.

- Die Festgeldanlage bietet Ihnen Planungssicherheit.

- Durch Zinsgutschriften können Sie vom Zinseszinseffekt profitieren.

Nachteile eines Festgeldkontos

- Sie können während der Laufzeit nicht über das angelegte Kapital verfügen.

- Steigen die Zinsen während der Laufzeit, können Sie nicht davon profitieren.

- Kommen Sie in eine finanzielle Schieflage, kommen Sie nur schwer an Ihr Erspartes.

Wie sollte man sein Vermögen streuen?

Am besten teilen Sie Ihr Erspartes auf verschiedene Töpfe auf. Sie benötigen zunächst einmal eine oft Notgroschen genannte Rücklage, auf die Sie jederzeit zugreifen können, etwa bei Nachzahlungen für Strom und Gas, für anstehende Reparaturen oder bei längeren Krankheiten. Dafür eignet sich ein Tagesgeldkonto. Es sollte ca. sechs Netto-Monatsgehälter umfassen. Erst Geld, das Sie darüberhinausgehend übrighaben, sollten Sie für eine andere Geldanlage ins Auge fassen.

Bessere Zinsen trotz ebenfalls hoher Sicherheit erhalten Sie für Festgeld. Hier kennen Sie Laufzeit und Zinssatz und haben völlige Planungssicherheit. Überlegen Sie sich, welchen Anteil Ihres Vermögens jenseits des Notgroschens Sie auf diese Weise risikolos investieren wollen.

Historisch betrachtet, erzielen Sie durchschnittlich eine deutlich höhere Rendite von ca. 8 % mit einer Geldanlage in börsennotierte Indexfonds, kurz ETFs. Dies gilt besonders, wenn Sie mindestens 15 Jahre investiert bleiben. Legen Sie Wert auf mehr Gewinn und scheuen das höhere Risiko nicht, legen Sie Ihr Geld in Aktien oder in einen Indexfonds wie einen MSCI-World-ETF an.

Sicherheitsorientierte Anleger setzen oft ganz oder zu ca. 60 % auf Festgeld oder Staatsanleihen und nur bis zu 40 % auf Investitionen in Aktien oder Fonds. Risikoorientierte Anleger gehen dagegen oft mit bis zu 100 % Ihres Vermögens an die Börse. Als ausgewogen gilt eine Strategie mit 50 % Anleihen und Festgeld sowie 50 % ETFs oder Aktien. Ihre eigene Mischung muss Ihren persönlichen Zielen und Ihrer Veranlagung entsprechen. Weitere Informationen erhalten Sie auf der Seite Anlagetipps.

Häufige Fragen zum Festgeld

Gibt es beim Festgeldkonto eine Mindestanlage?

Ja, einige Banken verlangen für ein Festgeldkonto eine Mindestanlagesumme. Die Höhe variiert von Anbieter zu Anbieter. Bei Festgeld liegt sie bei den meisten Banken bei 2.500 bis 5.000 €. Bei einigen geht es aber auch schon ab 1.000 € los, andere verlangen mindestens 10.000 €. Es gibt auch Konten ohne Mindestanlagesumme. Die genaue Höhe des Mindestanlagebetrags finden Sie auf der jeweiligen Angebotsseite der Bank oder in den Vertragsbedingungen.

Bedenken Sie jedoch, dass mit der Höhe der Anlagesumme auch Ihre Zinserträge steigen. Wenn Sie also einen guten Zinsgewinn erreichen möchten, sollte der Anlagebetrag nicht zu niedrig ausfallen. Einige Banken legen bei Abschluss eines Festgeldvertrages auch eine Maximalanlagesumme fest, die sich jedoch meist im sechsstelligen Bereich befindet.

Warum muss ich für die Festgeldanlage ein Referenzkonto angeben?

Bei einem Festgeldkonto handelt es sich um ein reines Anlagekonto. Überweisungen oder Lastschriften wie bei einem normalen Girokonto können Sie über dieses Konto nicht vornehmen. Um Ein- und Auszahlungen auf Ihr Festgeldkonto vorzunehmen, benötigt Ihre Bank deshalb ein Referenzkonto. Nach Ende der Laufzeit wird das angelegte Festgeld inklusive der angesparten Zinsen dann auf das angegebene Konto überwiesen.

Unsere Empfehlung: Wählen Sie als Referenzkonto ein verzinstes Konto. So erhalten Sie für Ihr Erspartes auch nach der Auflösung des Festgeldkontos Zinsen auf den ausgezahlten Betrag. Als Referenzkonto können Sie beispielsweise ein verzinstes Girokonto oder ein Tagesgeldkonto verwenden. Das Konto kann auch bei einer anderen Bank laufen. Einzige Voraussetzung: Es muss bei einer deutschen Bank geführt werden. Achten Sie zudem darauf, dass das Referenzkonto gebührenfrei ist. Der Grund: Ein Festgeldkonto ist in der Regel kostenlos. Ist das Festgeldkonto jedoch an ein gebührenpflichtiges Referenzkonto geknüpft, schmälert die Gebühr Ihren Zinsgewinn.

- Warum lohnt es sich, einen Freistellungsauftrag zu stellen?

Mit einem Freistellungsauftrag bewahren Sie Ihre Zinserträge bis zu einem bestimmten Betrag vor der Besteuerung. Der Sparerpauschbetrag beträgt pro Person 1.000 €, für Paare 2.000 €. Grundsätzlich müssen Anleger auf Zinserträge, auch von Festgeld, pauschal 25 % Abgeltungssteuer plus Solidaritätszuschlag und gegebenenfalls Kirchensteuer zahlen. Deutsche Banken sind seit der Einführung der Abgeltungssteuer 2009 gesetzlich dazu verpflichtet, die Steuer von Ihren Zinserträgen abzuziehen und direkt an das Finanzamt abzuführen.

Haben Sie den Freistellungsauftrag nicht rechtzeitig gestellt, ist es möglich, das Geld mit der nächsten Einkommenssteuererklärung vom Fiskus zurückzufordern. Geringverdiener wie Rentner oder Studenten können statt des Freistellungsauftrags eine Nichtveranlagungsbescheinigung einreichen. Die Bescheinigung wird vom Finanzamt ausgestellt und gilt für maximal 3 Jahre.

- Wann erfolgt die Zinsgutschrift beim Festgeldkonto?

Bei einer Festgeldanlage mit einer Laufzeit unter 12 Monaten erfolgt die Zinsauszahlung in der Regel am Ende der Laufzeit. Legen Sie Ihr Geld für mehrere Jahre an, bieten einige Banken auch monatliche, viertel- oder jährliche Zinsgutschriften an. Diese Ausschüttung in Intervallen ist vorteilhaft für Sie: Schreibt die Bank Ihnen beispielsweise bei einer dreijährigen Anlage jedes Jahr Zinsen in Form einer Wiederanlage auf Ihr Festgeldkonto gut, profitieren Sie vom sogenannten Zinseszinseffekt.

Denn: Durch die jährlichen Zinsgutschriften kann sich Ihre Anlagesumme erhöhen. Dann wird jedes Jahr eine höhere Summe auf Ihrem Festgeldkonto verzinst – Sie machen mit Ihrer Festgeldanlage also am Ende mehr Gewinn. Falls Ihnen Ihre Bank den Zinsgewinn direkt auf Ihr Referenzkonto überweist, haben Sie bereits während der Laufzeit jedes Jahr zusätzliches Geld zur freien Verfügung. Ob Ihre Bank Ihnen die Zinsen auf Ihren Anlagebetrag oder auf Ihr Referenzkonto gutschreiben soll, können Sie in den meisten Fällen bei der Kontoeröffnung bestimmen.